Tiêu điểm chính

- Bitcoin nói riêng và thị trường tiền mã hóa nói chung có liên quan đến những rủi ro vĩ mô, đáng chú ý nhất là những rủi ro về thanh khoản và các điều kiện tài chính toàn cầu.

- Lịch sử cho thấy rằng việc lãi suất tăng không có tác động bất lợi đến BTC nhiều như các điều kiện thanh khoản bị thắt chặt và sự gia tăng biến động thị trường có liên quan đến tâm lý chấp nhận rủi ro mạnh mẽ.

- Lạm phát giá tiêu dùng và phá giá tiền tệ có mối liên hệ chặt chẽ với nhau, tuy nhiên tác động của chúng lên giá tài sản có thể khác nhau.

- Một số tailwind vĩ mô giúp BTC và tài sản crypto đạt ATH trong 12-18 tháng qua, đã đảo chiều; việc thoát khỏi tình trạng thanh khoản dư thừa và các điều kiện tiền tệ phù hợp là headwind mà chúng tôi đã nhấn mạnh trong những tháng gần đây, hiện dường như đang trở nên phổ biến.

- (Tailwind là yếu tố và sự kiện giúp tăng trưởng hoặc tác động tích cực đến lợi nhuận và doanh thu. Headwind là yếu tố hoặc sự kiện làm chậm tốc độ tăng trưởng hoặc ảnh hưởng tiêu cực đến lợi nhuận và doanh thu.)

- Các mối tương quan trong thị trường cao hơn dẫn đến các điều chỉnh được phóng đại khi sự biến động tăng đột biến và tâm lý thị trường không như mong đợi. Điều này không chỉ xảy ra với thị trường crypto; các thị trường truyền thống như thị trường cổ phiếu cũng thường chứng kiến mối tương quan tăng đáng kể giữa các cổ phiếu riêng lẻ trong thời kỳ biến động thị trường và tâm lý chấp nhận rủi ro gia tăng.

Bối cảnh hiện nay của Bitcoin

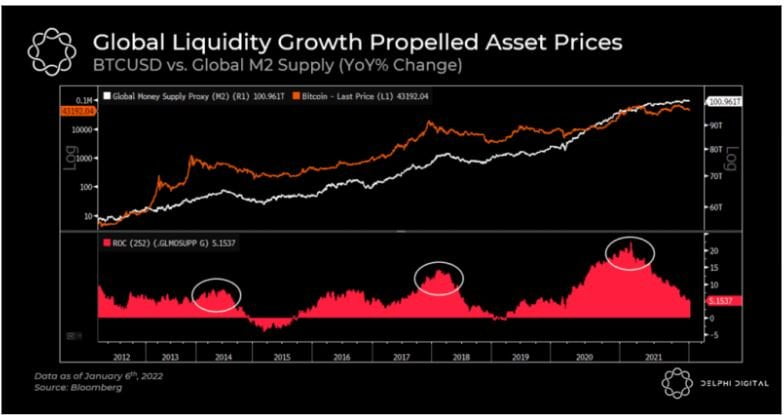

Bitcoin đóng một trong những vai trò thuần túy nhất đối với sự giảm phát tiền fiat. Nó cũng là một trong những loại cược có đòn bẩy cao nhất đối với tính thanh khoản toàn cầu; khi thanh khoản dồi dào và ngày càng mở rộng, BTC và các tài sản crypto có xu hướng hoạt động tốt hơn; khi thanh khoản thắt chặt, chúng hoạt động khó khăn hơn.

Những gì diễn ra trong 18 tháng qua là một ví dụ điển hình cho điều này. Tất cả chúng ta đều biết các nhà hoạch định chính sách tiền tệ và tài khóa đã quyết liệt như thế nào ở thời hậu COVID-19, họ cố gắng kiểm soát nền kinh tế toàn cầu.

Các chương trình chi tiêu xuất hiện ồ ạt và tiền tệ hóa nợ ở quy mô lớn (việc ngân hàng trung ương mua tài sản) là hai áp lực về cơ bản cho thấy rằng các nhà hoạch định chính sách sẵn sàng làm “bất cứ điều gì cần thiết” để kiềm chế cơn hoảng loạn; các hiệu ứng downstream (kết quả xảy ra sau đó bởi những quyết định xảy ra hôm nay) là một cây cầu mà chúng ta sẽ phải vượt qua.

Các chính sách như vậy đặt ra những trở ngại lớn, khiến thị trường chuyển hướng nhanh, và là chất xúc tác quan trọng trong việc đẩy giá tài sản lên mức ATH. Các điều kiện tài chính thoải mái, khẩu vị rủi ro quay trở lại, từ đó thanh khoản toàn cầu được mở rộng với tốc độ nhanh nhất được ghi nhận; kết quả là BTC và tài sản crypto được hưởng lợi rất lớn.

Những điều kiện tương tự đã bắt đầu thay đổi trong những tháng gần đây. Những lo ngại về lạm phát và bối cảnh kinh tế được phục hồi đang ngày càng gây áp lực lên các nhà hoạch định chính sách (đặc biệt là các quan chức Fed) trong việc đẩy nhanh tiến độ nâng lãi suất và hạn chế hỗ trợ tiền tệ.

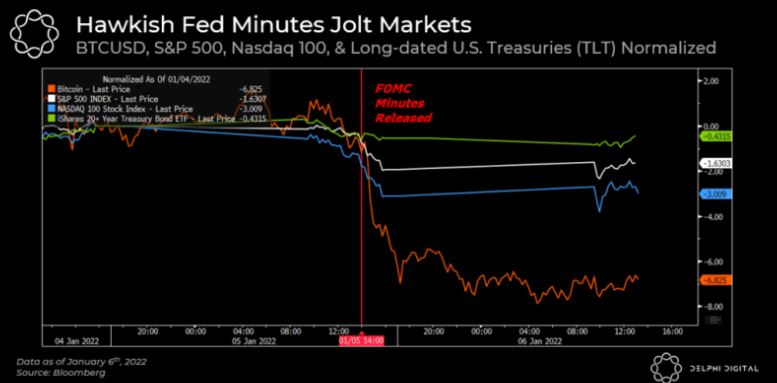

Biên bản FOMC tháng 12 được công bố vào thứ Tư hóa ra lại nghiêng về phe diều hâu (hawkish – ủng hộ chính sách tăng lãi suất nhằm kiểm soát lạm phát) so với dự đoán ban đầu của thị trường, điều này đã gây ra sự sụt giảm về giá ở những tài sản mang tính rủi ro (bao gồm cả BTC và crypto).

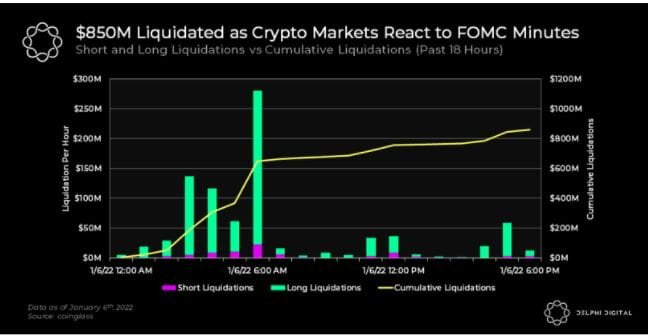

Việc bán tháo trên thị trường crypto xảy ra mạnh mẽ hơn nhiều so với thị trường vốn cổ phần, tuy nhiên điều này có thể được dự kiến thông qua mức độ ảnh hưởng của giao dịch đòn bẩy đối với biến động giá ngắn hạn trong crypto.

Chúng tôi cũng đã nhấn mạnh độ lớn của các khoản thanh lý này trên Delphi Daily (biểu đồ dưới đây dựa trên thời gian của bài viết).

Các nhà hoạch định chính sách thay đổi điều chỉnh của họ

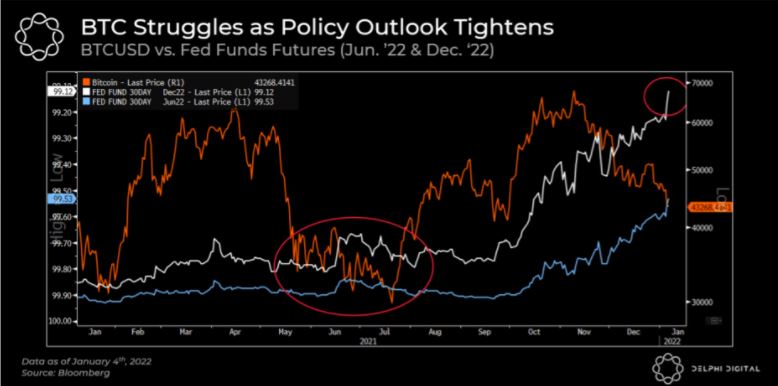

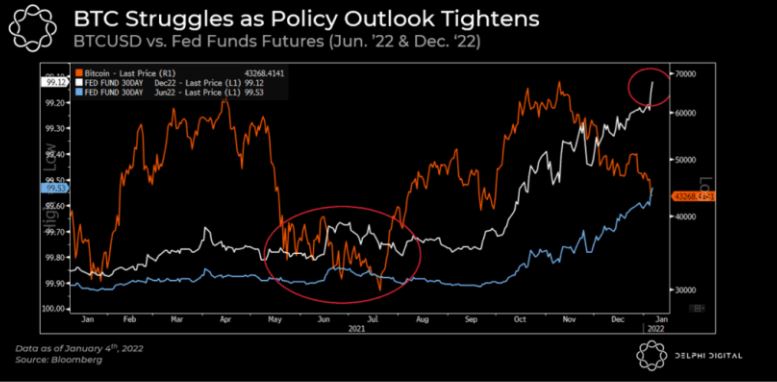

Chúng tôi đã tìm hiểu xem BTC sẽ phản ứng như thế nào với các điều kiện chính sách chặt chẽ hơn vào mùa hè năm ngoái khi những người tham gia thị trường bắt đầu đọc các bài báo cáo. Bitcoin đã bắt đầu đảo chiều, những lo ngại về các điều kiện thắt chặt ngày càng tăng và một loạt các đợt thanh lý với khối lượng lớn đã gây ra một trong những đợt bán tháo dữ dội nhất của BTC trong thời gian gần đây.

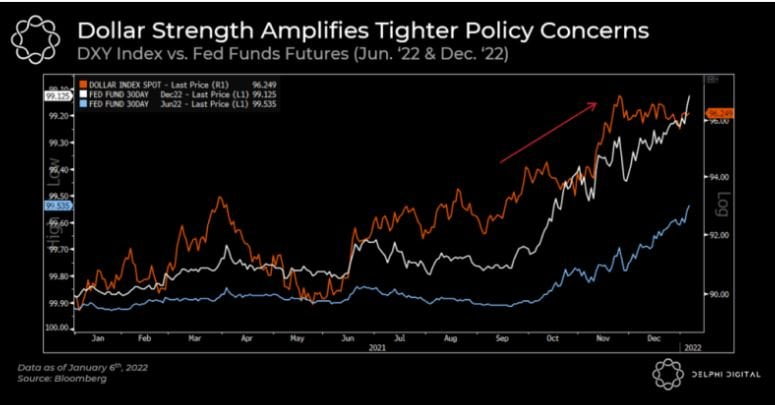

Sự chuyển đổi này đã kéo theo khá đáng kể những kỳ vọng đối với Fed Fund Futures (các hợp đồng tương lai dựa trên lãi suất liên ngân hàng cho các khoản vay ngắn hạn, hay còn gọi là những dự báo về tăng lãi suất).

Thị trường hiện đang cân nhắc 100% khả năng xảy ra ít nhất ba lần tăng lãi suất trong năm 2022 và ~ 40% khả năng tăng lãi suất lần thứ 4 vào tháng 12, so với kỳ vọng chỉ tăng một lần cách đây ba tháng; mọi cuộc họp của Fed hiện được xem là “trực tiếp” với xác suất lên đến 80% xảy ra lần tăng đầu tiên trong tháng 3.

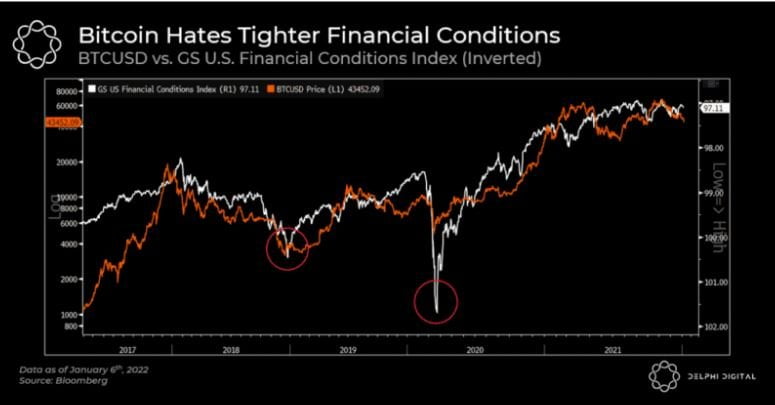

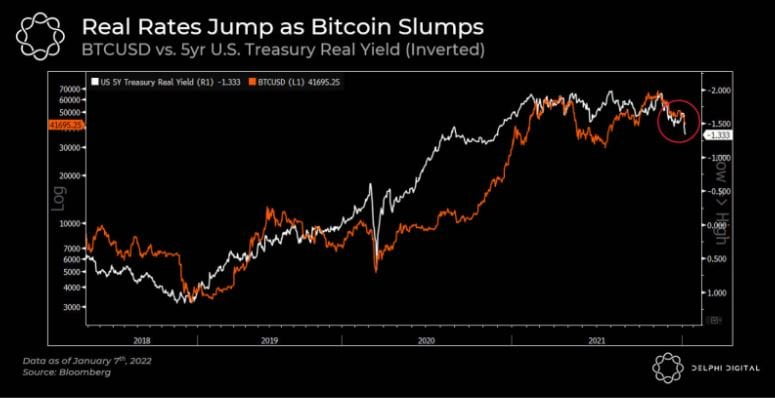

Lãi suất cao hơn và hỗ trợ tiền tệ ít hơn có nghĩa là các điều kiện tài chính thắt chặt hơn, điều này trước đây không tốt với BTC (và với thị trường crypto nói chung). Lợi suất thực (Real yield), chỉ số này đo lường sự khác biệt giữa kỳ vọng lạm phát và lợi suất trái phiếu kho bạc danh nghĩa, cũng đã tăng trong tuần này. Việc lãi suất thực tế cao hơn có xu hướng ít thuận lợi hơn đối với các tài sản không tạo ra thu nhập (như BTC).

Trong khi đó, kỳ vọng ngày càng tăng về lãi suất cao hơn cùng với triển vọng kinh tế tương đối mạnh mẽ ở Mỹ – ít nhất là so với các khu vực khác – đã thổi luồng sinh khí mới vào đồng USD.

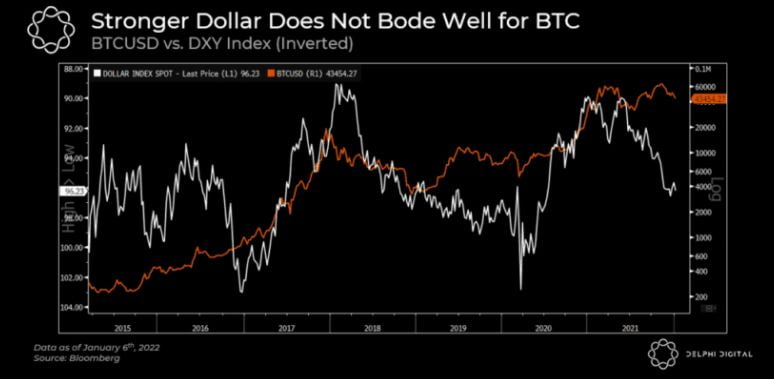

USD mạnh hơn cho thấy các điều kiện tiền tệ thắt chặt hơn, và như chúng tôi đã lưu ý rằng điều này không có lợi cho các tài sản như BTC, do có xu hướng biến động nghịch với USD. Chúng tôi tiếp tục nhấn mạnh tầm quan trọng của USD trong việc xác định hướng đi của thị trường toàn cầu, đặc biệt là các tài sản gắn liền với phá giá tiền tệ.

Liệu lần này sẽ khác?

Những người mới bắt đầu thường không quá lo sợ về việc lãi suất tăng đã gây ra sự sai biệt đối với các điều kiện thanh khoản và định giá tài sản. Cũng cần lưu ý lạm phát giá tiêu dùng và phá giá tiền tệ có mối liên hệ chặt chẽ với nhau, tuy nhiên tác động của chúng lên giá tài sản có thể khác nhau.

Lạm phát giá tiêu dùng (được đo lường bằng các chỉ số như CPI – Chỉ số giá tiêu dùng) ở mức cao hơn một phần có tác động bất lợi đến giá tài sản do việc giá tiêu dùng tăng sẽ gây hạn chế chi tiêu và tiết kiệm (chứ chưa nói đến các khoản đầu cơ như crypto). Vì vậy, chỉ số CPI cao hơn không có nghĩa giá tài sản crypto cao hơn.

Chúng ta không có nhiều tiền lệ trong lịch sử bởi vì BTC cũng chỉ mới tồn tại được một thập kỷ, vì vậy hãy hiểu rằng phần tiếp theo này có khả năng không chính xác.

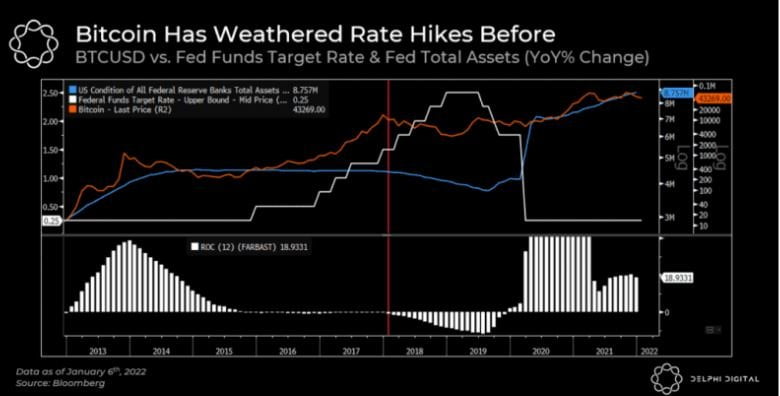

Lần cuối cùng Fed bắt đầu tăng lãi suất là vào cuối năm 2015, mặc dù chu kỳ tăng lãi suất chưa thực sự hoàn chỉnh cho đến cuối năm 2016 và đầu năm 2017. Những ai đang giao dịch crypto ở thời điểm đó nhớ rõ khoảng thời gian này; đó là sự khởi đầu của “đợt bùng nổ ICO” khét tiếng năm 2017, khi mà giá tài sản crypto tăng vọt.

Đây là một so sánh thú vị bởi vì đợt tăng giá này của thị trường crypto là một trong những đợt tăng tốt nhất được ghi nhận, ngay cả khi Fed (và các ngân hàng trung ương lớn khác) bắt đầu tăng lãi suất và dự kiến về các chính sách thắt chặt hơn.

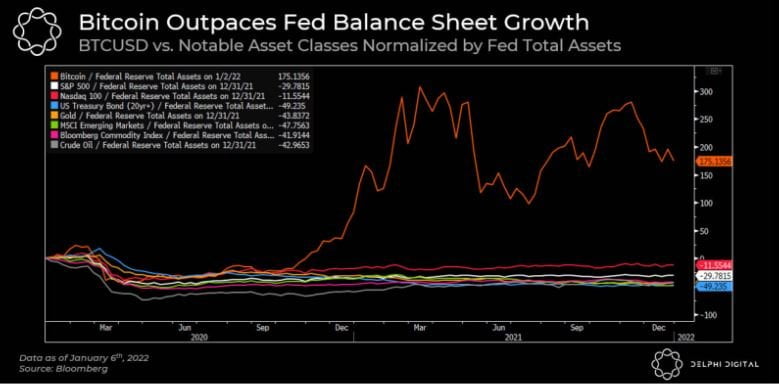

Chuyện này diễn ra chỉ cho đến khi các điều kiện thanh khoản bắt đầu xấu đi, giá BTC đạt mức cao ngất ngưởng; nhất là khi tăng trưởng hàng năm trong bảng cân đối kế toán của Fed đã bắt đầu giảm vào đầu năm 2018 (như trong biểu đồ ở trên).

Tua nhanh đến ngày hôm nay và chúng ta bắt đầu thấy một sự phát triển mạnh mẽ tương tự khi tăng trưởng thanh khoản toàn cầu đang giảm (và kỳ vọng cho thấy điều kiện thanh khoản sẽ xấu hơn) và các nhà hoạch định đang thắt chặt chính sách tiền tệ để chống lại lạm phát.

Nếu chúng ta thấy khủng hoảng thanh khoản (liquidity crisis) xảy ra, thì có nhiều khả năng BTC và tài sản crypto sẽ gặp khó khăn – thay vì phát triển mạnh – trong môi trường đó.

Nguy cơ thất bại tiềm ẩn

Chúng tôi thực sự nghĩ rằng BTC đã trở thành chỉ báo về nguy cơ hoặc thất bại tiềm ẩn cho các tài sản rủi ro truyền thống, phần lớn là vì cả hai đều được hưởng lợi từ các tailwind vĩ mô tương tự. Tài sản mang tính rủi ro có xu hướng hoạt động tốt hơn khi chính sách tiền tệ được điều chỉnh, thanh khoản toàn cầu ngày càng mở rộng, điều kiện tài chính lỏng lẻo và sự biến động ở mức thấp.

Mặc dù không phải là vụ đặt cược lớn nhất vào phá giá tiền tệ, nhưng bản thân cổ phiếu có yếu tố khan hiếm và giá có xu hướng tăng lên khi giá trị của đồng tiền mà chúng được định giá theo giảm đi.

Mặt khác, Bitcoin không được đánh giá cao về tỷ suất sinh lời (profit margin, còn được gọi là biên lợi nhuận) hoặc dòng tiền; trường hợp tăng giá được cho là đơn giản hơn nhiều so với tất cả các yếu tố ảnh hưởng đến cổ phiếu. Do đó, khi các tailwind vĩ mô chung này bắt đầu thay đổi, BTC nên là đồng crypto phản ứng đầu tiên bởi ít có sự mơ hồ xung quanh tuyên bố giá trị (value proposition) của nó.

Lùi lại một bước, một biểu đồ thú vị mà tôi tiếp tục nhắc đến đó là BTC và các loại tài sản chính (cổ phiếu, trái phiếu, hàng hóa, v.v.) được chuẩn hóa dựa trên bảng cân đối kế toán của Fed kể từ đầu năm 2020. Nó giúp làm nổi bật khái niệm rằng BTC là một trong số những cú cược vào phá giá tiền tệ được lợi nhiều nhất.

Hãy nhớ rằng bảng cân đối kế toán của Fed đã tăng hơn gấp đôi trong hai năm qua, vì vậy giá tài sản nói chung ngày nay cao hơn đáng kể so với lúc đó.

Tất cả những điều này cho thấy ngày nay BTC đang như những gì chúng ta mong đợi; tuy nhiên, liệu quy mô của đợt bán tháo có được đảm bảo hay không vẫn là một câu hỏi khác.

Câu hỏi lớn bây giờ là làn sóng nhu cầu tiếp theo sẽ đến từ đâu và cần đạt đến mức nào để kích hoạt xu hướng tăng trở lại? Việc một ván cờ đi đến kết thúc là không thay đổi và chúng tôi đã xem xét COVID như một chất xúc tác trong một khoảng thời gian; vì vậy, mặt lạc quan trong tôi nghĩ rằng BTC là một ván cược an toàn bởi tiềm năng đạt ~ 70k USD của nó.

Các nhà phân bổ vốn lớn (quỹ, tổ chức, v.v.) sẽ tận dụng cơ hội này để đạt được mức tăng +75% trên một vị thế (có thể xảy ra nếu BTC đẩy lên các mức ATH), ngay cả khi phải mất một năm hoặc lâu hơn. Đó là lý do tại sao chúng tôi tin chắc rằng BTC thực sự hấp dẫn đối với những người có khoảng thời gian tìm hiểu và đầu tư vào thị trường này đủ dài, đặc biệt là so với các lựa chọn đầu tư truyền thống.

Bài viết được bạn Ellie Nguyễn thuộc FXCE Crypto biên tập từ “Why Bitcoin is Behaving Like It Should” của tác giả Kevin Kelly, với mục đích cung cấp thông tin và phi lợi nhuận. Chúng tôi không khuyến nghị đầu tư và không chịu trách nhiệm cho các quyết định đầu tư liên quan đến nội dung bài dịch.

—————————————————

👉 Theo dõi FXCE Ventures

Group Chat | Research Hub | FXCE Spotlight | Tổng hợp airdrop | FXCE Pool Coin