Stablecoin là một trong những khía cạnh quan trọng nhất trong toàn bộ thị trường crypto. Tất cả các cặp giao dịch chính trên các CEX và DEX đều được tính bằng stablecoin. Khối lượng giao dịch stablecoin thường vượt quá khối lượng BTC và khối lượng ETH. Cho đến nay, các stablecoin là tài sản được vay nhiều nhất trên các thị trường tiền tệ phi tập trung (lượng USDC được vay trên Aave nhiều hơn 27 lần so với trên ETH).

Các vault lợi nhuận phổ biến nhất của Yearn là các vault stablecoin. Các giao thức trao đổi hợp đồng vĩnh viễn – những giao thức cung cấp các phái sinh phổ biến nhất – hầu như luôn được thế chấp cho các stablecoin.

Stablecoin gần như là nền tảng của toàn bộ DeFi.

Tuy nhiên, không phải tất cả các stablecoin đều giống nhau. Việc triển khai stablecoin nào cũng có sự đánh đổi. Mỗi stablecoin tồn tại trên một phạm vi phi tập trung, ổn định và hiệu quả. Những khía cạnh này kết hợp lại hình thành nên bộ ba bất khả thi về stablecoin (stablecoin trilemma), chúng gây khó khăn cho các thiết kế vì việc tối ưu hóa ở một khía cạnh này thường dẫn đến sự suy giảm ở khía cạnh khác.

Stablecoin trilemma có thể được định nghĩa là:

- Phi tập trung (Decentralization): stablecoin phụ thuộc vào các hệ thống tập trung như thế nào?

- Tính ổn định (Stability): Liệu stablecoin có duy trì ở mức cố định mà không có sự chênh lệch lớn, đặc biệt là trong thời điểm thị trường biến động khi mà nhu cầu về các tài sản ổn định tăng cao hay không?

- Tính hiệu quả (Efficiency): Cần bao nhiêu vốn để đảm bảo stablecoin? Lượng vốn cần càng nhiều đồng nghĩa với việc hiệu quả càng kém và ngược lại.

Việc triển khai Stablecoin phần lớn thuộc ba loại: Fiat (tiền pháp định), Collateral Debt Position (CDP – Vị thế nợ thế chấp) hoặc Algorithmic (algo – thuật toán). Các stablecoin Fiat được back (thế chấp) bởi đồng tiền pháp định đô la tương ứng (hoặc đơn vị tiền tệ khác) trong một thực thể truyền thống, tập trung.

Ví dụ: USDC được phát hành / burn bởi các ngân hàng TradFi tương ứng – những đơn vị chịu trách nhiệm duy trì nguồn tiền và các tài sản tương đương tiền đang được lưu giữ để hỗ trợ các stablecoin đã phát hành.

Các loại stablecoin dựa trên vị thế nợ thế chấp (Collateral Debt Position stables) được phát hành bởi các giao thức phi tập trung chấp nhận tài sản thế chấp và phát hành nợ dưới dạng một stablecoin. Tài sản thế chấp CDP thường lớn hơn số nợ stablecoin được phát hành để bảo vệ giao thức khỏi những biến động về giá token tài sản thế chấp. Nói chung, các stablecoin CDP được hỗ trợ bởi người dùng cá nhân đã ký gửi tài sản thế chấp.

Các stablecoin thuật toán có phạm vi triển khai rộng nhất với nhiều loại khác nhau có các đặc tính khác biệt. Tuy nhiên, mỗi stablecoin thuật toán dựa trên sự kết hợp của các hệ thống lý thuyết trò chơi và cơ học để đảm bảo sự ổn định của token.

Các stablecoin được back bằng fiat cần phải có một đối tác tập trung đáng tin cậy, và các token vị thế nợ thế chấp cần sự thế chấp vượt mức do các tài sản dễ biến động được chấp nhận làm tài sản thế chấp; do đó, các stablecoin thuật toán trở thành cơ hội tốt nhất để DeFi giải quyết stablecoin trilemma bằng một stablecoin có khả năng mở rộng, phi tập trung và đảm bảo tính hiệu quả.

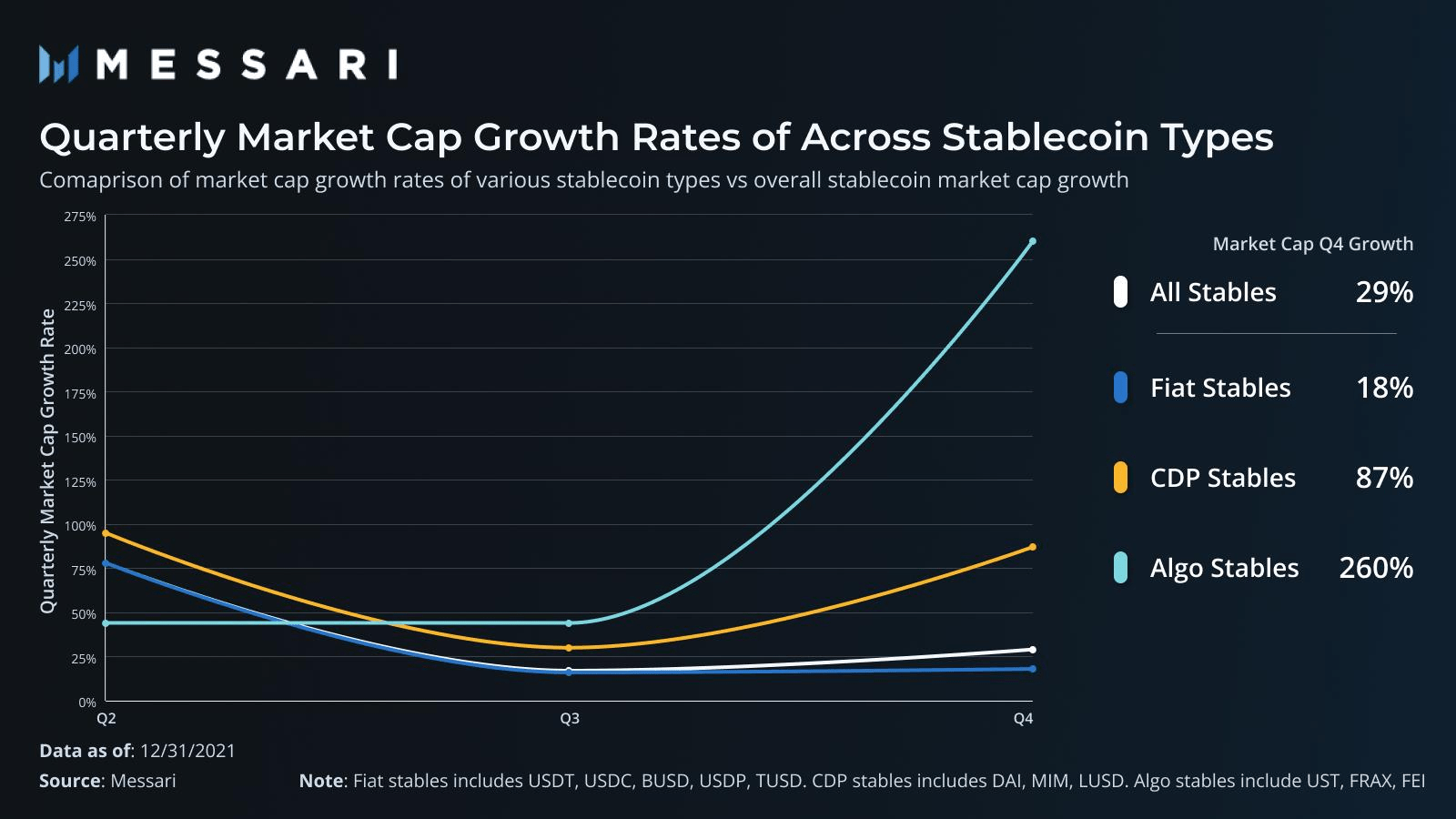

Và các thị trường phi tập trung cũng có suy nghĩ như vậy. Nhu cầu về các stablecoin vừa có khả năng giải quyết trilemma và vừa đảm bảo khả năng tồn tại lâu dài đã tăng vọt so với năm trước.

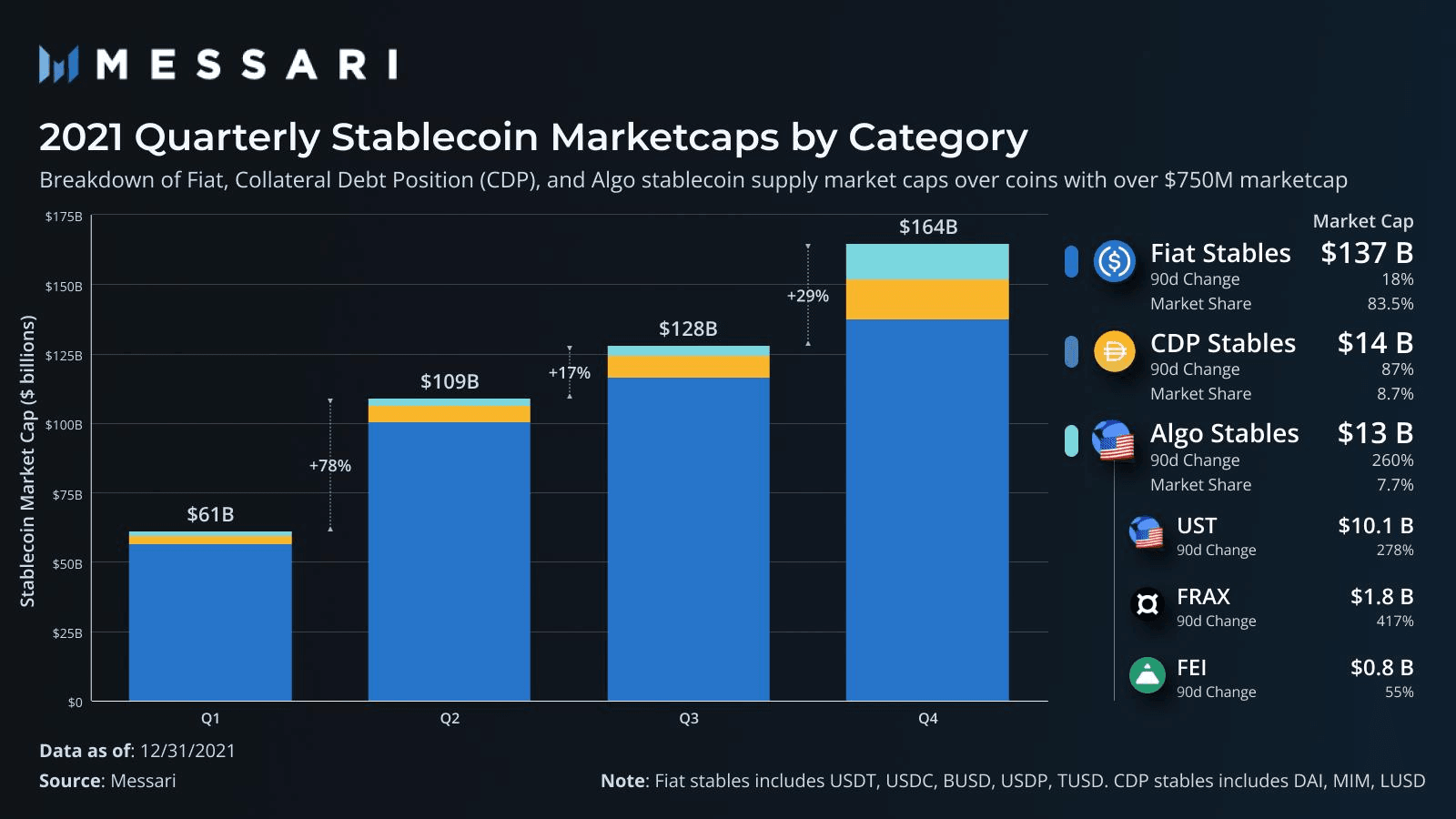

Trong quý 4, vốn hóa thị trường của stablecoin thuật toán đã tăng 260%, vượt qua đáng kể các loại stablecoin dựa trên fiat và CDP – các stablecoin này có vốn hóa thị trường tăng lần lượt là 18% và 87%. Với tốc độ này, các stablecoin thuật toán rất có khả năng sẽ vượt qua các stable nợ thế chấp để trở thành danh mục stablecoin lớn thứ hai trong quý 1 năm 2022.

Tuy nhiên, có sự khác biệt đáng kể giữa nguồn cung fiat stablecoin và algo stablecoin. Vốn hóa thị trường của stablecoin fiat cao hơn khoảng 10 lần so với cả các stablecoin nợ thế chấp và các algo stablecoin. Khoảng cách giá trị này là cơ hội thị trường cho các stablecoin thuật toán khi mà các đặc tính khả năng mở rộng hiệu quả hơn sẽ xuất hiện trong năm tới.

Các algo stablecoin hiện nay bao gồm UST, FRAX và FEI. Mỗi stablecoin sử dụng một cơ chế quy đổi, cơ chế này hoạt động cùng với các nguồn cung và cầu để giữ cho giá stablecoin ở peg.

Ví dụ: UST hoạt động bằng cách mint / burn Luna để đổi lấy UST; cho nên khi stablecoin UST bắt đầu giao dịch vượt mức peg, Luna có thể được burn và đổi lấy UST theo tỷ lệ đô la 1:1 (ở mức peg, nhưng thấp hơn giá hiện hành) để bán ra thị trường với lợi nhuận nhỏ.

Việc tạo ra nhiều UST hơn trong trường hợp này đẩy giá UST gần với mức peg hơn thông qua nguồn cung và cầu. Cơ chế này đảm bảo rằng UST luôn có thị trường $1. Trong trường hợp này, Luna sẽ hấp thụ sự biến động cung và cầu ảnh hưởng đến các stablecoin.

Frax hoạt động tương tự cơ chế mua lại của Luna, ngoại trừ FRAX được thế chấp theo thuật toán bằng một collateral factor (tỷ lệ thế chấp) thả nổi. Collateral factor đơn giản là để xác định giá trị USD của tài sản thế chấp back cho FRAX là bao nhiêu. Khi collateral factor bằng 1, cứ mỗi $1 sẽ có một FRAX được dự trữ. Khi collateral factor giảm xuống (với ý định nhằm mở rộng quy mô hiệu quả), cần ít tài sản thế chấp hơn cho mỗi FRAX.

Việc mua lại thay đổi bằng cách phát hành FXS – token quản trị của giao thức, cùng với tài sản thế chấp (USDC) tương đương với tỷ lệ tài sản thế chấp hiện tại. Ví dụ: với tỷ lệ tài sản thế chấp là 0,75, việc mua lại lấy $0.75 từ các pool tài sản thế chấp của giao thức và $0.25 từ FXS được mint với tổng giá trị là $1 cho mỗi FRAX được mua lại.

Với tư cách là một giao thức, Frax cũng sử dụng các cơ chế khác góp phần vào sự ổn định của giao thức bằng cách sử dụng nhiều tài sản thế chấp trong các hoạt động thị trường như các điều khoản thanh khoản, đầu tư hoặc cho vay (các mô-đun này được Frax gọi là AMO).

Với việc phát hành V2, FEI cũng triển khai cơ chế mua lại với vai trò làm lực lượng ổn định chính cho các stablecoin thuật toán của mình. Không giống như FRAX, FEI được thế chấp vượt mức bởi các khoản dự trữ Giá trị được kiểm soát bởi giao thức (Protocol Controlled Value – PCV) bao gồm nhiều loại tài sản khác nhau: từ các stablecoin như DAI đến các tài sản dễ biến động như ETH và các token Ethereum DeFi.

PCV vừa hỗ trợ thanh toán cho việc mua lại FEI theo tỷ lệ 1: 1 vừa tạo thanh khoản trong các pool giao dịch đảm bảo FEI có thể giao dịch với khối lượng lớn. Do tính chất dễ biến động của tài sản thế chấp PCV, FEI có thể dịch chuyển từ thế chấp vượt mức sang thế chấp dưới mức; tại thời điểm thế chấp dưới mức, việc mua lại sẽ được thanh toán bằng Tribe mới được mint.

Việc mua lại cho phép nguồn cung FEI mở rộng với tài sản thế chấp theo tỷ lệ tối thiểu 1:1 đồng thời tạo cơ chế ổn định cho FEI khi sự biến động của thị trường làm thay đổi tỷ lệ cung và cầu của tài sản thế chấp và FEI.

Mua lại (Redemptions) là cơ chế ổn định quan trọng được sử dụng bởi các stable thuật toán hiện tại vì mỗi loại có một hoặc có sự kết hợp của các yếu tố sau; tài sản thế chấp dễ biến động (FEI), thế chấp dưới mức (FRAX) hoặc cần có cơ chế hấp thụ biến động thông qua token bổ sung (UST).

Tất cả là do một sự thật đơn giản: không có giao thức nào trong số các số này có backing nhất quán và được đảm bảo cho việc đổi tài sản thế chấp sang stablecoin theo tỷ lệ 1:1. Tại sao các stablecoin được back bởi fiat lại không cần các cơ chế ổn định phức tạp? Bởi vì có sự tin tưởng vào việc đổi từ tài sản tiền mặt sang mỗi stablecoin theo tỷ lệ backing 1:1 bất kể biến động của thị trường.

Vậy tại sao một stablecoin thuật toán vẫn được đảm bảo mà không cần backing tiền mặt tập trung? Hãy cùng tìm hiểu về UXD – stablecoin độc đáo trên Solana.

Stablecoin UXD

UXD là một giao thức stablecoin native của Solana mới ra mắt gần đây. UXD nhắm đến việc giải quyết stablecoin trilemma bằng một thiết kế thuật toán độc đáo được hỗ trợ 1: 1 cho các tài sản tương tự như ở các stablecoin khác thay vì dựa vào các phương pháp mua lại để hấp thụ sự biến động.

Mỗi token UXD được back bởi một vị thế delta-trung lập trên một sàn giao dịch phái sinh vĩnh viễn.

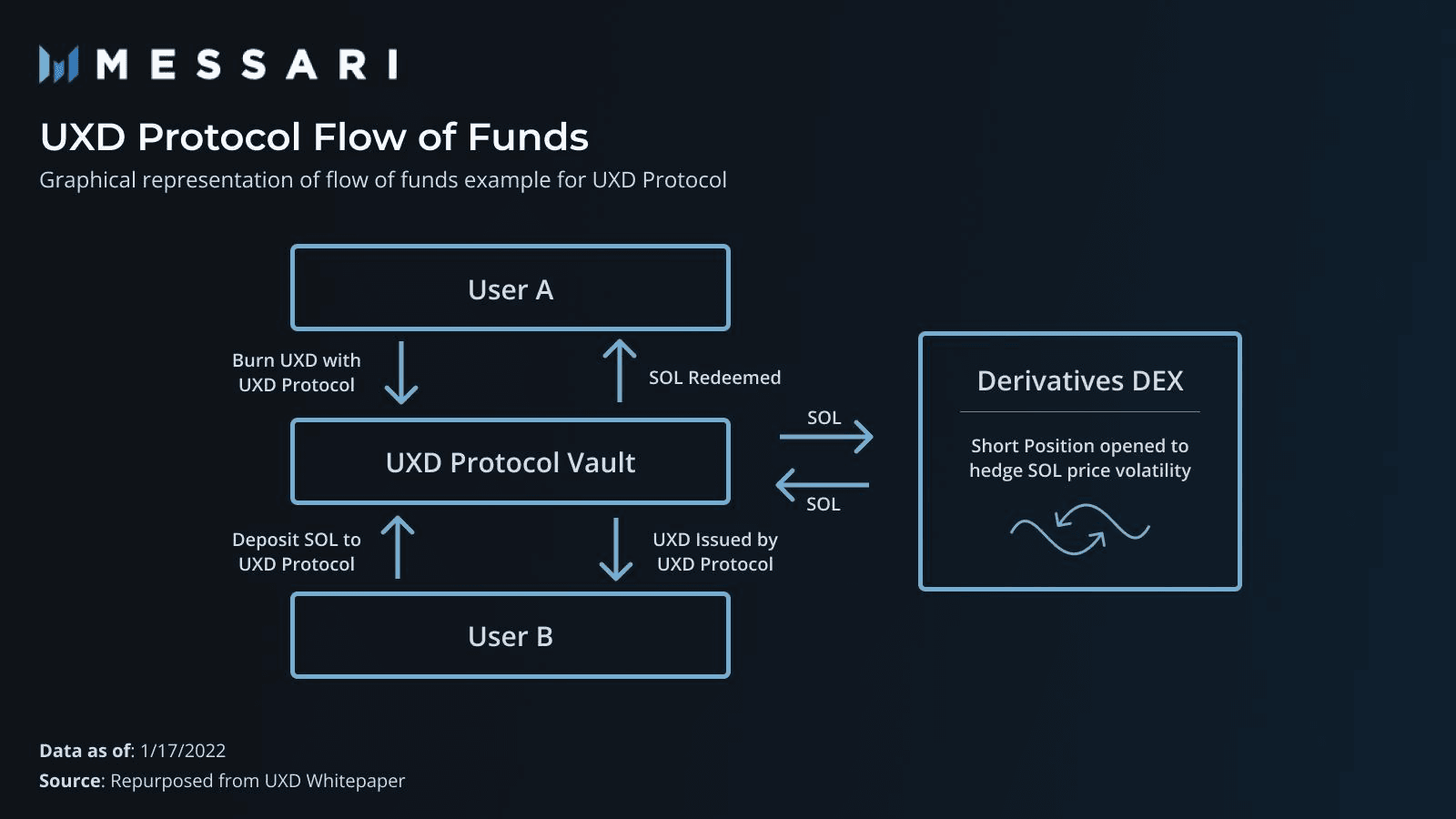

Mặc dù nghe có vẻ phức tạp nhưng thiết kế thực sự khá đơn giản. Người dùng gửi tài sản thế chấp như SOL vào giao thức và nhận lại $1 UXD cho mỗi $1 SOL được gửi. SOL sau đó được gửi vào một giao thức giao dịch vĩnh viễn (Mango Markets) như một tài sản thế chấp và sau đó một vị thế bán ngược lại được thực hiện tại cùng giá trị của lượng SOL đã ký gửi.

Vì vậy, nếu giá SOL giảm -10%, tài sản thế chấp SOL đã ký gửi sẽ mất -10% giá trị USD, tuy nhiên, đồng thời, vị thế bán sẽ tăng + 10% giá trị USD, dẫn đến mức dịch chuyển ròng 0% của tài sản thế chấp của UXD khi tính bằng USD.

Có mức dịch chuyển ròng 0% so với tài sản cơ bản là định nghĩa của delta-trung lập. Về mặt hiệu quả, giao thức UXD mô phỏng việc có tài sản ổn định làm tài sản thế chấp nhưng với các tài sản biến động cao cho phép giao thức back mỗi token UXD với các tài sản phi tập trung theo tỷ lệ 1:1.

Khi người dùng muốn mua lại UXD để làm tài sản thế chấp, quy trình sẽ diễn ra ngược lại. Người dùng burn UXD với giao thức và đổi lại nhận được đúng lượng USD trong SOL hoặc nhận token tài sản thế chấp mà mình lựa chọn.

Để trả lại SOL của người dùng, giao thức đóng vị thế bán SOL trên sàn giao dịch hợp đồng vĩnh viễn để lấy lượng USD đúng với lượng UXD đã burn và tài sản thế chấp SOL đã giải phóng được rút về giao thức UXD tại thời điểm nó được trả lại cho người dùng.

Do đó, nguồn cung UXD có thể mở rộng nhanh hơn và hiệu quả hơn nhiều so với các stablecoin CDP vì chúng yêu cầu nhiều giá trị USD làm tài sản thế chấp hơn so với các loại stablecoin đã được phát hành. UXD với vị thế được back bởi tài sản ổn định theo tỷ lệ 1: 1 sẽ gần giống với sự ổn định của các stablecoin được back bởi fiat, nhưng với lợi ích bổ sung là tính phi tập trung và chống kiểm duyệt.

Đặc tính ổn định này cũng là một lợi thế bổ sung so với các stablecoin thuật toán khác dựa vào việc mua lại và các token thứ cấp để hấp thụ sự biến động. Các cơ chế như vậy rất phức tạp và trong quá khứ, chúng đã từng phá vỡ giá peg trong thời điểm biến động cao.

Cấu trúc UXD để chống lại stablecoin trilemma:

- Tính phi tập trung: UXD sử dụng các tài sản phi tập trung để hình thành các vị thế USD ổn định (delta-trung lập) và bản thân giao thức UXD được thiết kế với tính phi tập trung và sự phi tập trung tổng thể phụ thuộc vào các giao thức hợp đồng vĩnh viễn được sử dụng làm đòn bẩy.

- Tính ổn định: Tài sản thế chấp trong UXD từ trước đến giờ đều dễ biến động nhưng chúng được ổn định tổng hợp thông qua các phái sinh, khôi phục lại độ tin cậy của các stablecoin được back bởi fiat mà không cần phụ thuộc vào các nhà cung cấp tập trung. Ngoài ra, thiết kế giao thức dựa trên sư đảm bảo backing với tài sản thế chấp theo tỷ lệ 1: 1 thay vì cơ chế mua lại phức tạp liên quan đến tài sản không thế chấp (FXS và LUNA) vốn chỉ trải qua một thời gian ngắn chống lại sự biến động.

- Tính hiệu quả: UXD mở rộng với tỷ lệ $1 UXD cho mỗi $1 được gửi trong tài sản thế chấp, cách này hiệu quả hơn nhiều so với các stable có vị thế nợ thế chấp bởi các stable này cần nhiều hơn $1 để mint $1 trong các stable.

Mặc dù cơ chế 1:1 tăng cường sự ổn định nhưng nó kém hiệu quả hơn so với các stablecoin có yếu tố thả chấp thả nổi như FRAX vì các stablecoin này có thể cần ít hơn $1 tài sản thế chấp cho mỗi $1 trong stable. Thị trường hợp đồng vĩnh cửu đủ lớn là sự ràng buộc chính đối với khả năng mở rộng của UXD chứ không phải tài sản thế chấp.

Để giao thức có khả năng tồn tại lâu dài, cần phải có một nguồn doanh thu để điều chỉnh các chính sách khuyến khích và tăng trưởng quỹ. Giao thức UXD không có kế hoạch thu phí từ người dùng mà thay vào đó là hấp thụ dòng tiền từ một phần không thể thiếu của các sàn giao dịch vĩnh viễn: funding rate.

Các khoản thanh toán funding trên các sàn giao dịch hợp đồng vĩnh viễn phát sinh do thực tế các trader trên sàn giao dịch là đại diện giao dịch của token chứ không phải là token thực. Vì không có token thực nào tham gia vào quá trình nên giá thị trường trên sàn giao dịch hợp đồng vĩnh viễn có thể sai lệch so với giá thị trường thực của token cơ bản đang được giao dịch.

Để căn chỉnh giá cả phù hợp, một khoản thanh toán funding được đưa ra để căn chỉnh tương đương với sự mất cân bằng khi giao dịch. Nếu các trader trên sàn giao dịch hợp đồng vĩnh viễn tăng tỷ trọng phía đầu cơ giá lên (long) (điều này thường xảy ra trong crypto), thì khoản funding sẽ dương khi các trader vị thế mua trả một khoản phí phần trăm cho các trader nắm giữ các vị thế bán (short).

Cơ chế khuyến khích các trader sử dụng một khía cạnh không phổ biến của giao dịch, điều này có tác dụng đẩy giá giao dịch hợp đồng vĩnh viễn trở lại giá thị trường thực.

Funding trong thị trường crypto luôn dương từ trước đến nay, điều đó có nghĩa là các nhà giao dịch có vị thế bán như Giao thức UXD sẽ nhận được khoản thanh toán funding từ các nhà giao dịch có vị thế mua.

Tuy nhiên, điều này không phải lúc nào cũng đúng và khi funding chuyển sang âm, giao thức UXD cần có một cơ chế thanh toán các khoản funding mà không làm ảnh hưởng đến chủ sở hữu UXD. Để làm như vậy, một quỹ bảo hiểm được sử dụng và đã được tài trợ đầy đủ ($57M) trong đợt bán IDO của token UXP.

Nhìn chung, giống như nhiều dự án stablecoin khác, UXD hướng đến mục tiêu thúc đẩy các use case sinh lời thực sự cho stablecoin. Các use case sinh lời chủ yếu tập trung vào chức năng tài chính thay vì đầu cơ hoặc một phương tiện thưởng. Ví dụ: các khoản nợ được tính bằng stablecoin thúc đẩy việc sử dụng thực sự vì sau đó người đi vay sử dụng stablecoin để hoán đổi và tiếp tục nắm giữ vì các khoản nợ của họ được tính bằng token.

Điều này thúc đẩy nhu cầu về các pool thị trường tiền tệ sâu (đi vay) và các pool AMM thanh khoản (hoán đổi). Các hoạt động sử dụng kém sinh lời hơn liên quan đến việc stake và farm vốn thúc đẩy tính thanh khoản nhưng cuối cùng lại là những biện pháp tạm thời ngắn hạn, không ổn định của việc áp dụng. Lộ trình đã được tuyên bố của UXD tập trung vào việc thúc đẩy sự hoạt động lâu dài thông qua việc sử dụng stablecoin hiệu quả hơn.

Tokenomic UXD

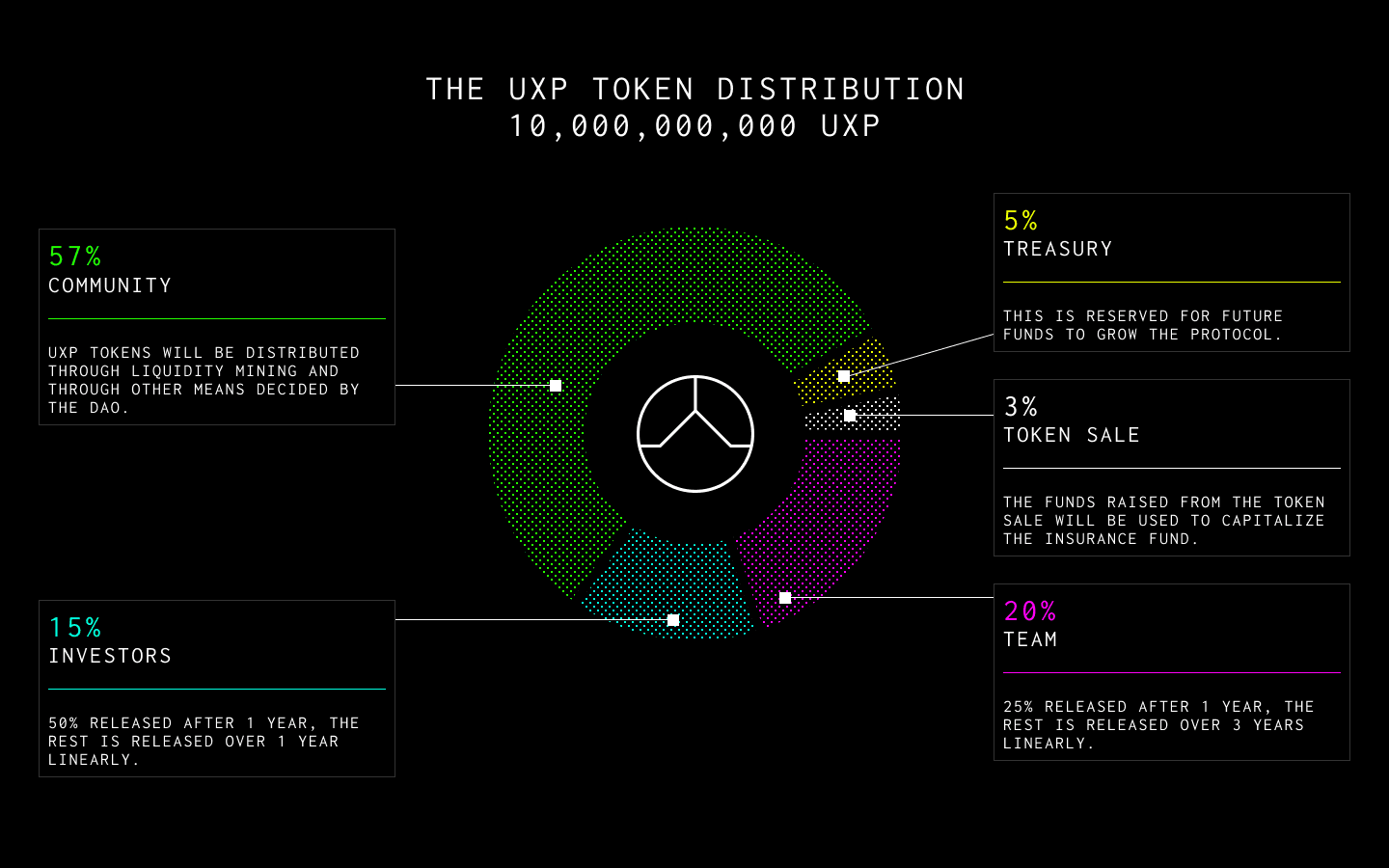

Giao thức UXD được quản trị bởi token UXP. UXP đã được cung cấp trong một đợt IDO công khai kết thúc vào ngày 14 tháng 11, huy động được hơn $57 triệu từ 3.676 nhà đầu tư. Các khoản tiền huy động được trong đợt IDO được phân phối cho quỹ bảo hiểm – quỹ chịu trách nhiệm backstop bất kỳ khoản thanh toán funding tiêu cực nào phát sinh trên các sàn giao dịch hợp đồng vĩnh viễn và bất kỳ hoạt động khai thác giao thức nào.

Theo tài liệu của UXD, quỹ bảo hiểm ở quy mô hiện tại sẽ có thể duy trì lãi suất trong một năm là -11,4% trên $500 triệu UXD. Quản lý quỹ bảo hiểm là trách nhiệm của DAO UXP sắp ra mắt.

Ngoài quỹ IDO, UXD đã huy động được vòng hạt giống $3 triệu từ các nhà đầu tư hệ sinh thái solana nổi tiếng như Multicoin, Alameda Research, Defiance Capital, CMS Holdings, Solana Foundation, Mercurial Finance, Solana Founders Anatoly Yakavenko và Raj Gokal, và người sáng lập Saber DEX Dylan Macalinao.

Chủ sở hữu UXP sẽ là cơ quan quản lý duy nhất của DAO UXD. Do đó, chủ sở hữu có trách nhiệm quản lý quỹ bảo hiểm và tham gia vào các hoạt động quản lý. Các hoạt động quản lý tiềm năng có thể bao gồm việc bổ sung các tích hợp giao dịch mới, các loại tài sản thế chấp mới, quản lý thu nhập giao thức và các cải tiến chung cho giao thức.

Doanh thu cho giao thức UXD được tạo ra từ hai nguồn chính. Nguồn đầu tiên và quan trọng nhất là các khoản thanh toán funding dương đến từ vị thế bán trên sàn giao dịch hợp đồng vĩnh viễn. Funding trong crypto từ trước đến nay luôn dương, điều này có nghĩa là về lâu dài, UXD được mong đợi sẽ có thể dựa vào dòng doanh thu này như là nguồn dòng tiền chính.

Hình thức thu nhập thứ hai của giao thức UXD đến từ việc quản lý chủ động quỹ bảo hiểm. Vì không thiết yếu đối với hoạt động kinh doanh nên quỹ bảo hiểm thường được giữ ở trạng thái không hoạt động và chỉ được sử dụng trong thời gian funding âm (các nhà giao dịch vị thế bán chiếm tỷ trong lớn hơn vị thế mua trên sàn giao dịch hợp đồng vĩnh viễn).

Để có hiệu quả vốn, UXD sẽ khám phá các chiến lược quản lý tài sản cho quỹ bảo hiểm. Mặc dù vậy, cuối cùng việc ra lệnh quản lý quỹ bảo hiểm sẽ phụ thuộc vào các chủ sở hữu UXP.

Những thử thách cho giao thức

Ngoài rủi ro chung của hợp đồng thông minh, có một số thách thức chính đối với một giao thức như UXD để có thể hoạt động và mở rộng quy mô hiệu quả đến mức độ mà giao thức stablecoin cần.

Quy mô thị trường hợp đồng vĩnh viễn

Hiện tại có khoảng $30 triệu hợp đồng mở (open interest) trên các sàn giao dịch hợp đồng vĩnh viễn Solana ($17 triệu trong tất cả các thị trường token L1 trên Mango và $11 triệu trên Giao thức Drift). Vốn hóa thị trường Stablecoin cần gần $1 tỷ vốn hóa thị trường để được coi là thành công và đủ thanh khoản để sử dụng rộng rãi.

Để UXD đạt được mức độ chấp nhận đáng kể, số lượng hoạt động thị trường trên các sàn giao dịch hợp đồng vĩnh viễn Solana sẽ cần phải mở rộng đáng kể. Với quy mô hiện tại của thị trường hợp đồng vĩnh viễn, UXD gần như chắc chắn sẽ đẩy funding rate xuống mức âm trên các sàn giao dịch vì nó sẽ tạo ra sự mất cân bằng của các vị thế đối với phía bán.

Tuy nhiên, điều này sẽ thu hút nhiều trader giao dịch với lãi suất vay vốn rẻ hơn, do đó, có thể mở rộng quy mô cho cả UXD và thị trường hợp đồng vĩnh viễn trên Solana.

Funding rate âm

Cũng theo xu hướng như vậy, khi funding rate trên sàn giao dịch hợp đồng vĩnh viễn chuyển sang âm thì chính giao thức UXD sẽ thanh toán. Thông thường, funding rate là dương trong crypto do nhu cầu phía mua của tài sản lớn hơn nhiều và trong trường hợp này, giao thức UXD sẽ có thêm tiền khi các trader trả funding.

Tuy nhiên, nếu UXD mở rộng quy mô nhanh hơn OI trên các sàn giao dịch thì thực sự có khả năng là funding có thể bị âm và giao thức sẽ phải thanh toán.

Để xóa bỏ xác suất xảy ra việc này này, quỹ bảo hiểm cần phải lưu trữ đủ tiền để trang trải cho các giai đoạn funding âm (các giai đoạn này từ trước đến giờ chưa bao giờ kéo dài). Trong trường hợp hiếm gặp đó là quỹ bảo hiểm đã cạn kiệt và không thể thanh toán các khoản funding, UXP bổ sung sẽ được bán đấu giá để làm đầy lại quỹ bảo hiểm.

Ngay cả trong trường hợp hiếm gặp đó thì quỹ bảo hiểm sẽ không nhanh chóng bị cạn kiệt nhờ các khoản thanh toán (không có flash crash, chỉ có các khoản thanh toán khá dễ xảy ra trong khoảng thời gian biết trước) vì vậy chủ sở hữu UXD gần như luôn có thể mua lại tài sản thế chấp.

Thất thoát thanh khoản khi Giao dịch

Liên quan đến quy mô giao dịch, cần phải tồn tại đủ thanh khoản bên ngoài để UXD đóng các vị thế bán của mình. UXD sẽ cố ý đặt các vị thế bán mỗi khi người dùng gửi tài sản thế chấp vào giao thức, nhưng khi chủ sở hữu UXD muốn đổi stablecoin để lấy tài sản thế chấp của mình, vị thế bán cần được hủy bỏ và tài sản thế chấp được trả lại cho người dùng.

Để điều này xảy ra, cần phải có thanh khoản (người dùng hoặc nhà tạo lập thị trường) trên sàn giao dịch sẵn sàng bán token cho giao thức UXD ở quy mô cần thiết. Rủi ro này xuất hiện phổ biến hơn trong thời điểm thị trường biến động.

Quản lý Kho bạc

Là một giao thức, UXD được thiết kế không phải để kiếm tiền từ người dùng UXD mà là theo cách giao thức quản lý tài sản thế chấp (funding rate dương) và quỹ bảo hiểm của mình. Khi quỹ bảo hiểm được triển khai trong các chiến lược quản lý tài sản, lợi ích rõ ràng từ việc này là sự tăng giá vốn của quy mô quỹ.

Tuy nhiên, mặt trái của nó là rủi ro phát sinh mà các quỹ phải chịu, điều này cần phải được tính đến. Đó không phải là một mối quan tâm lớn vì có lẽ quỹ sẽ được triển khai trong các chiến lược rủi ro thấp với rủi ro đáng chú ý duy nhất là rủi ro hợp đồng thông minh.

Cung và cầu UXD

Mọi stablecoin đều có sự biến động về nhu cầu và điều này có thể khiến giá giảm khỏi mức peg. Điều quan trọng là giao thức có khả năng hấp thụ sự biến động giá thông qua cơ chế mua lại để duy trì ở mức peg hoặc duy trì niềm tin của người dùng vào khả năng mua lại trong tương lai (các fiat stablecoin).

UXD cung cấp được cả 2 khả năng đó nhưng với tư cách là một stablecoin đang phát triển, nó vẫn phải chịu rủi ro – đặc biệt là trong giai đoạn đầu khi lượng UXD tập trung có thể chịu nhiều áp lực biến động hơn nếu nguồn cung UXD lớn.

Nhìn về tương lai

UXD cung cấp một giải pháp độc đáo cho bối cảnh stablecoin. Khi Solana tiếp tục xây dựng hệ sinh thái DeFi của mình, việc có các stablecoin native thực sự phi tập trung sẽ mang lại lợi ích to lớn cho toàn bộ hệ sinh thái.

Nhu cầu thị trường đối với loại giải pháp này đang gia tăng nhanh chóng, không chỉ trên Solana, mà trên DeFi khi các dự án và người dùng đều tìm kiếm tài sản ổn định mà không có rủi ro tập trung và điều đó đồng thời mang lại lợi ích cho hệ sinh thái. UXD có tiềm năng thúc đẩy thị trường phái sinh vốn đã phát triển mạnh của Solana sang khu vực mới bằng cách làm giảm chi phí giao dịch và cung cấp đủ thanh khoản ổn định.

Bài viết được Hiền Lê biên tập từ “UXD – Tackling the Stablecoin Trilemma” bởi tác giả Dustin Teander & Anirudh Tiwari; với mục đích cung cấp thông tin và phi lợi nhuận. Chúng tôi không khuyến nghị đầu tư và không chịu trách nhiệm cho các quyết định đầu tư liên quan đến nội dung bài dịch.

—————————————————

👉 Theo dõi FXCE Ventures

Group Chat | Research Hub | FXCE Spotlight | Tổng hợp airdrop | FXCE Pool Coin