Nội dung chính

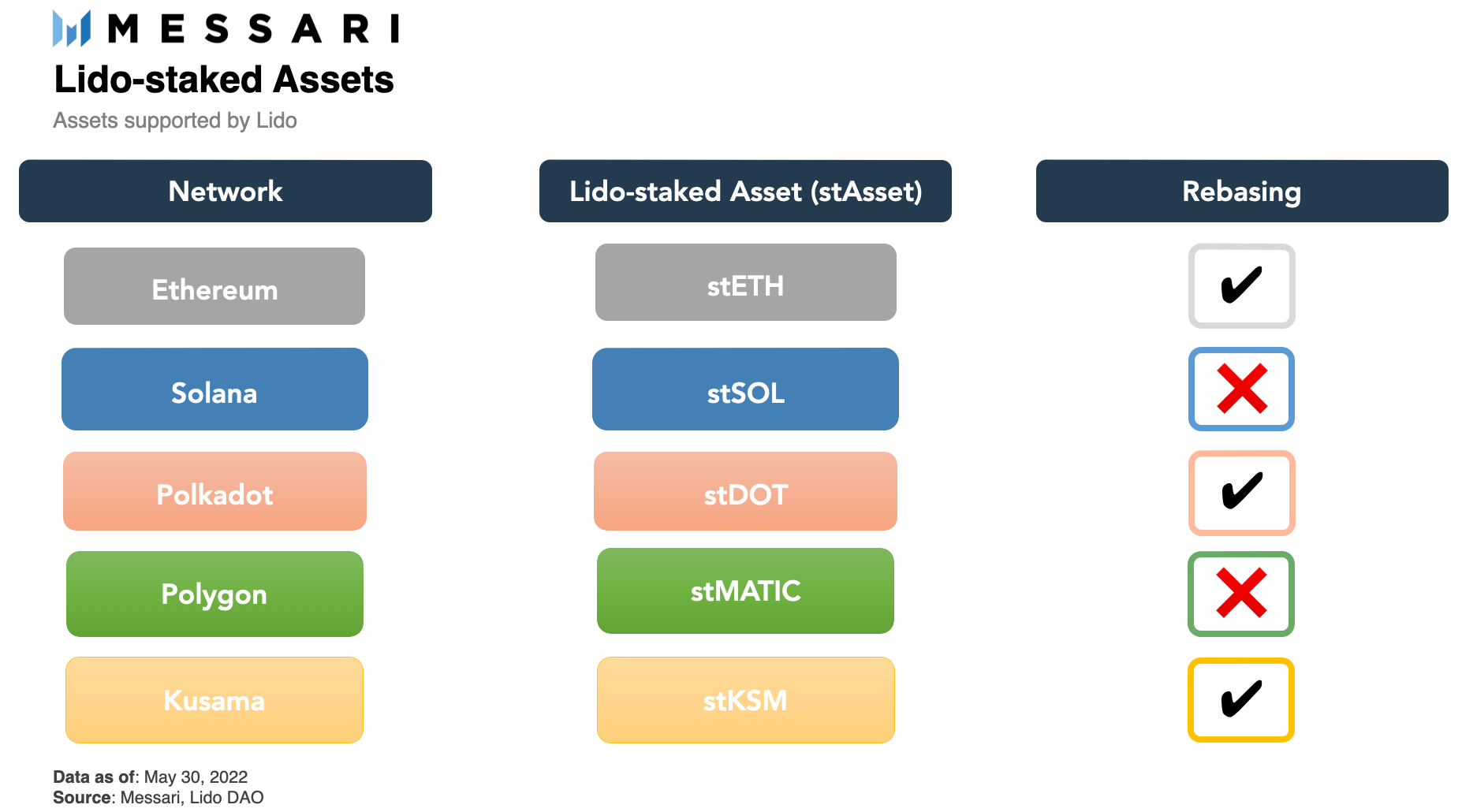

- Lido là một protocol liquid staking không giám sát cho Ethereum, Solana, Kusama, Polygon và Polkadot.

- Lido loại bỏ những thách thức và rủi ro xung quanh việc duy trì cơ sở hạ tầng staking bằng cách cho phép người dùng ủy thác tài sản của họ, với bất kỳ khoản tiền nào, cho các nhà khai thác node chuyên nghiệp.

- Các staker nhận được các phái sinh liquid staking được token hóa, còn được gọi là tài sản Lido-staked (stAssets), để đại diện cho yêu cầu của họ về stake pool cơ sở và lợi suất.

- stAssets mở khóa thanh khoản một cách hiệu quả và loại bỏ chi phí cơ hội staking vì có thể được sử dụng trên một số protocol DeFi phổ biến để tạo ra lợi nhuận bổ sung.

- Các nhà khai thác node được thêm vào Lido thông qua một cuộc bỏ phiếu DAO và chịu trách nhiệm về staking thực tế.

- Lido hiện là protocol lớn thứ tư theo tổng giá trị bị khóa (TVL) và chiếm gần một phần ba tổng số ETH đã stake.

Staking, một nền tảng kinh tế crypto cho phép người tham gia kiếm được lợi nhuận đổi lấy việc khóa token, đã trở thành trung tâm trong hai năm qua. Phần lớn sự chú ý đến từ việc chuyển sang Proof-of-Stake (PoS) làm cơ chế đồng thuận thống trị cho các nền tảng hợp đồng thông minh.

Theo PoS, thay vì sử dụng sức mạnh tính toán, trình xác thực khóa (stake”) một lượng nhất định của hệ thống tài sản crypto gốc của mạng lưới làm tài sản thế chấp để tạo các blocks mới. Đổi lại, họ nhận được phần thưởng lạm phát và phí giao dịch.

Ngoài việc giảm tiêu thụ năng lượng và tăng thông lượng, việc chuyển sang PoS cũng mở rộng sự tham gia vào quá trình đồng thuận. Tuy nhiên, hầu hết các mạng lưới PoS vẫn có rào cản gia nhập và chi phí cơ hội cao đối với người m. Yêu cầu vốn tối thiểu lớn (stake), sự phức tạp kỹ thuật xung quanh quy trình xác thực và thời gian khóa kéo dài ảnh hưởng đến khả năng và mức độ sẵn sàng tham gia của họ.

Kết quả là, toàn bộ ngành công nghiệp được gọi là Staking-as-a-Service đã xuất hiện để cung cấp cho chủ sở hữu token quyền truy cập đơn giản, linh hoạt và hiệu quả về vốn cho việc staking. Nền tảng dẫn đầu của ngành công nghiệp này là Lido, một liquid staking protocol cross-chain, không giám sát.

Lido loại bỏ những thách thức và rủi ro xung quanh việc duy trì cơ sở hạ tầng staking bằng cách cho phép người dùng ủy thác tài sản của họ, với bất kỳ khoản tiền nào, cho các nhà khai thác node chuyên nghiệp. Đổi lại, các stakers nhận được một phái sinh được mã hóa đại diện cho yêu cầu của họ về stake pool cơ sở và lợi nhuận.

Các dẫn xuất liquid staking này được gọi là tài sản đặt Lido-staked (stAssets), sau đó có thể được giao dịch hoặc sử dụng làm tài sản thế chấp trên một số protocol DeFi phổ biến.

Đối với các chủ sở hữu token Ethereum, Solana, Kusama, Polygon và Polkadot, Lido đang đồng thời mở ra cơ hội để stake đồng thời giảm chi phí cơ hội staking. Điều này không chỉ dân chủ hóa quyền truy cập và tạo ra một hệ sinh thái DeFi mạnh mẽ hơn mà còn có thể dẫn đến các mạng lưới PoS phi tập trung an toàn hơn khi Lido phát triển theo lộ trình của mình.

Bối cảnh

Lido DAO được thành lập vào năm 2020 bởi một đội ngũ các cá nhân và tổ chức nổi tiếng bao gồm P2P Validator, ParaFi Capital, Stani Kulechov (Aave) và nhân vật Twitter Jordan Fish (@cobie).

Mục tiêu ban đầu là giải quyết một số vấn đề về trải nghiệm người dùng trong quá trình staking Ethereum, tức là khoản đầu tư vốn trả trước đáng kể (tối thiểu 32 ETH), các thách thức kỹ thuật xung quanh quy trình xác thực và các quỹ kém thanh khoản (bị khóa cho đến sau khi The Merge diễn ra).

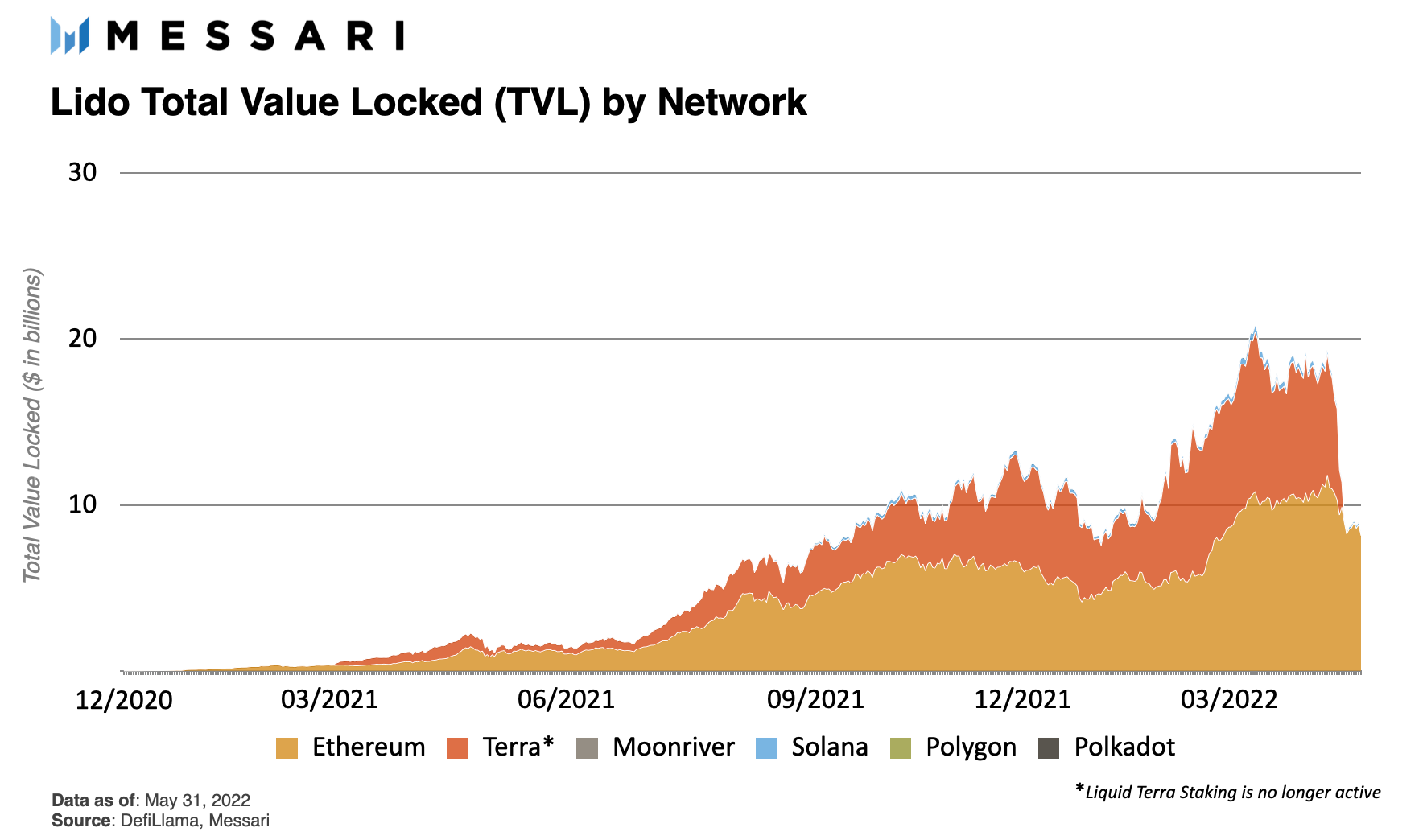

Lido liquid staking ra mắt một vài tuần sau Beacon Chain vào tháng 12 năm 2020. Sau khi đạt được sức hút, Lido đã phát triển multi-chain, bổ sung sự hỗ trợ cho Terra (tháng 3 năm 2021), Solana (tháng 9 năm 2021), Kusama (tháng 2 năm 2022), Polygon (tháng 3 năm 2022) và Polkadot (tháng 6 năm 2022).

Tuy nhiên, gần đây, Lido DAO đã bỏ phiếu chống lại việc khởi động khi khởi động lại Terra (Terra 2.0). Lido cũng tiếp tục đa dạng hóa trình xác thực của mình bằng cách giới thiệu thêm các nhà khai thác node thông qua quản trị.

Các thức hoạt động của Lido

Lido DAO điều hành năm Lido liquid staking protocol. Mặc dù mỗi mạng lưới trong số năm mạng lưới được PoS hỗ trợ, Ethereum, Solana, Kusama, Polygon và Polkadot, có sự khác biệt về thiết kế, nhưng cơ chế chung xung quanh các liquid staking protocol là tương tự nhau.

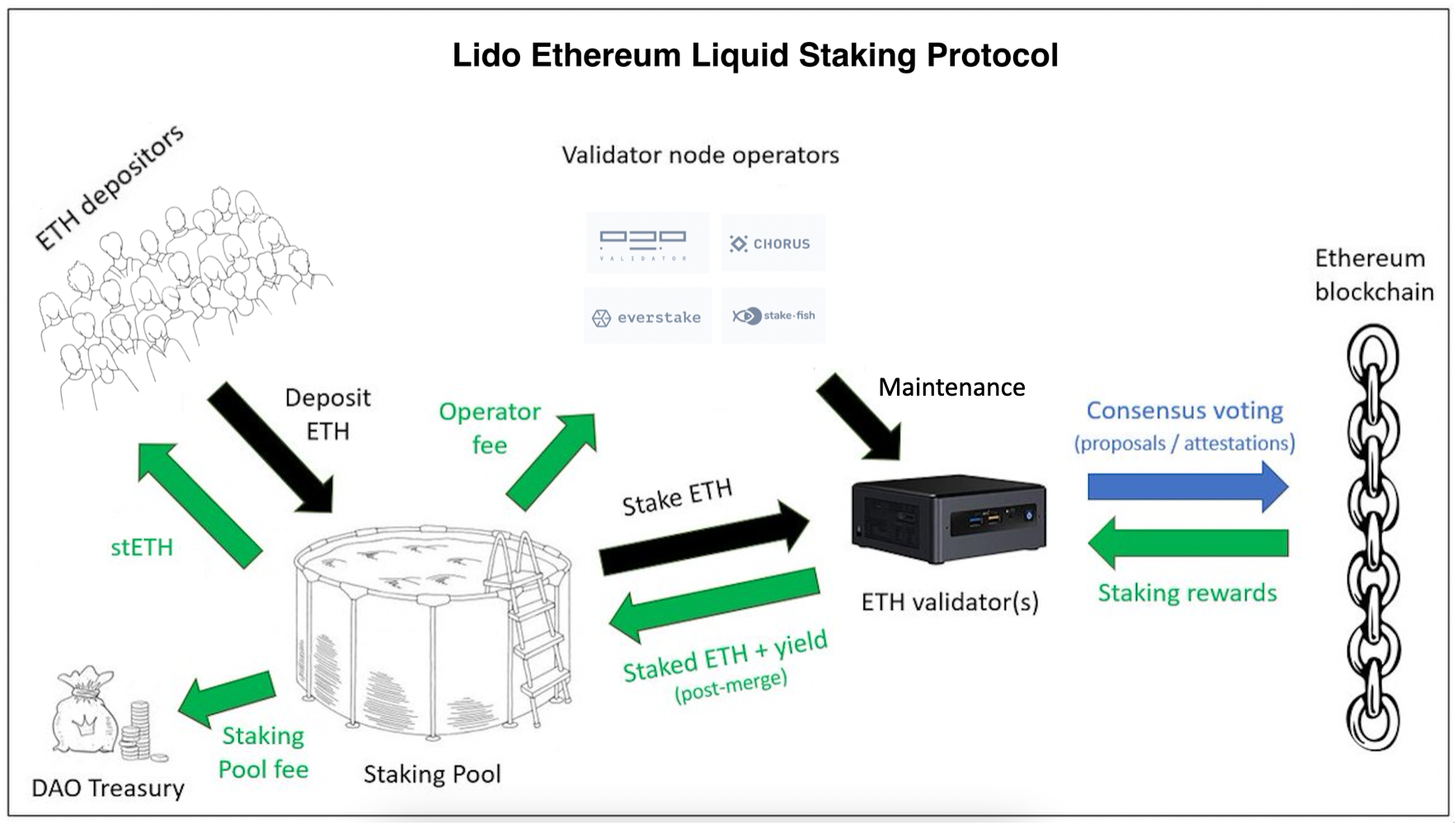

Nguồn: @Leo_Glisic,Messari

Hai bên chính có liên quan là người dùng (stakers) và người điều hành node (trình xác nhận). Các thành phần chính của protocol là hợp đồng staking thông minh, các phái sinh staking được mã hóa (stAssets) và tích hợp DeFi từ bên ngoài (ví dụ Cure).

Các nhà khai thác nút

Thành phần quan trọng đầu tiên của liquid staking protocol là các nhà khai thác node của nó vì họ chịu trách nhiệm cho việc staking thực tế. Hiện tại, các nhà điều hành node được quyết định thêm và loại bỏ phải thông qua Lido DAO.

Quá trình lập whitelist bắt đầu với Lido Node Operator Sub-Governance Group (LNOSG). Nhóm hiện gồm một đại diện từ mỗi người trong số 21 nhà khai thác node Ethereum của Lido.

Các ứng dụng mở ra khi Lido khởi chạy trên một mạng lưới mới hoặc nếu LNOSG cho rằng một mạng lưới có thể xử lý và hưởng lợi từ các nhà khai thác node bổ sung. Ủy ban đánh giá người nộp đơn dựa trên một số yếu tố bao gồm danh tiếng, hiệu suất trong quá khứ và tính bảo mật, độ tin cậy và tính mới mẻ (bản chất không liên quan) của thiết lập.

Khi LNOSG đánh giá pool ứng viên, nó sẽ gửi danh sách các nhà khai thác node được đề xuất tới Lido DAO để bỏ phiếu chủ sở hữu token. Một trình xác thực tốt là rất quan trọng đối với Lido vì thu nhập và hình phạt cắt giảm được xã hội hóa trên tất cả các nhà đầu tư trong một liquid staking protocol nhất định (ví dụ tất cả những người nắm giữ stETH).

Lido cũng không cần sự giám sát, có nghĩa là các nhà khai thác node không thể truy cập trực tiếp vào tài sản của người dùng. Thay vào đó, họ phải sử dụng khóa xác thực công khai để xác thực các giao dịch với các tài sản được staked. Để điều chỉnh các ưu đãi, các nhà khai thác node của Lido được hưởng khoản hoa hồng trên phần thưởng staking được tạo ra từ các quỹ được ủy quyền.

Hợp đồng staking

Người dùng ủy thác cổ phần cho các nhà khai thác node thông qua các hợp đồng thông minh của Lido. Ba hợp đồng thông minh chính là NodeOperatorsRegistry, staking pool và LidoOracle.

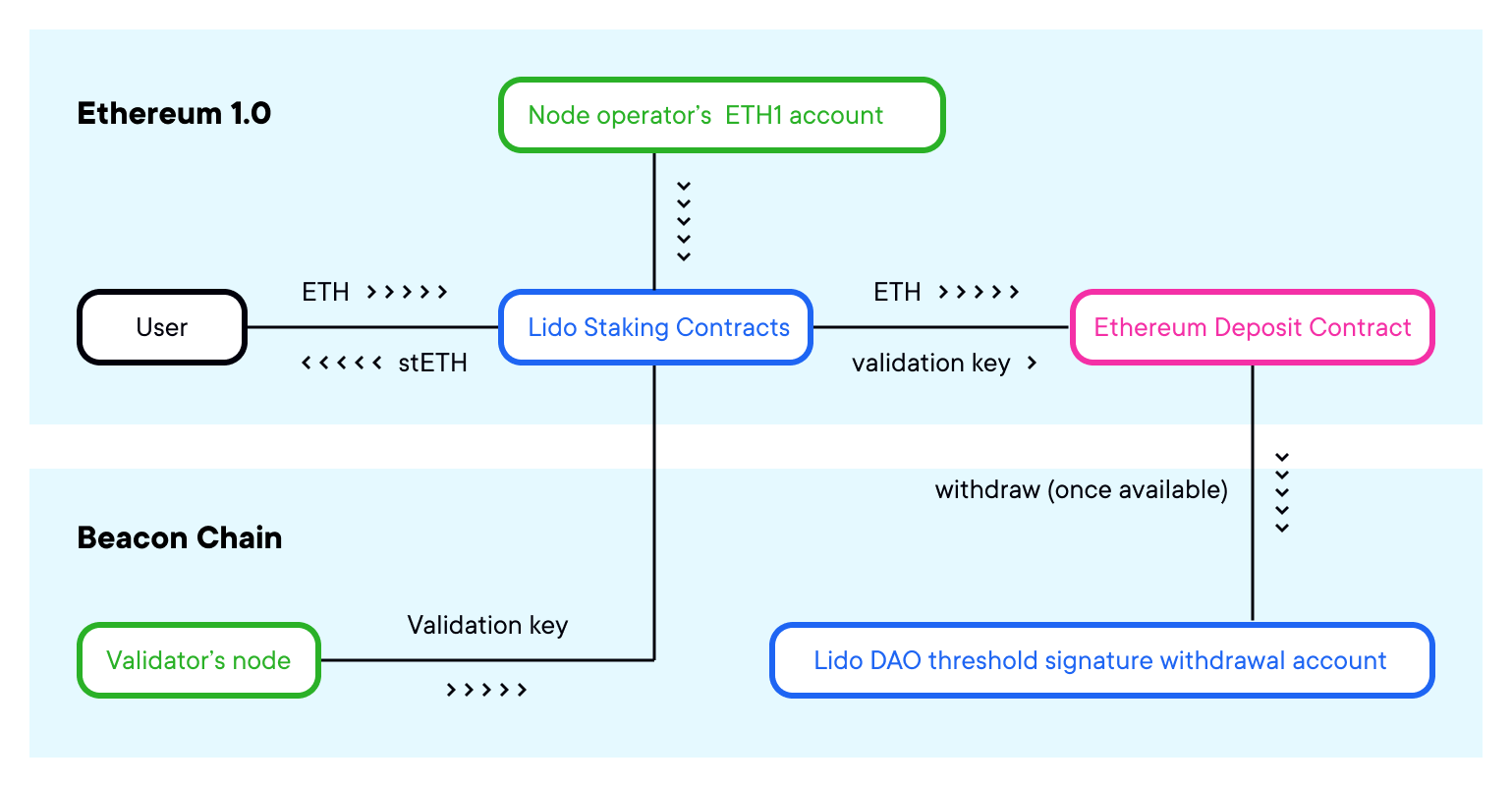

Tìm hiểu sâu về Lido Ethereum staking. Nguồn: Lido Blog

Tìm hiểu sâu về Lido Ethereum staking. Nguồn: Lido Blog

NodeOperatorsRegistry giữ danh sách các nhà khai thác node đã được phê duyệt.

Staking pool là hợp đồng thông minh trung tâm của protocol. Người dùng tương tác với staking pool bằng cách gửi và rút tài sản crypto cũng như minting/burning stAssets. Staking pool phân phối tiền gửi một cách đồng nhất (theo vòng) cho các nhà khai thác node bằng cách sử dụng địa chỉ và khóa xác thực của họ. Hợp đồng staking pool cũng chịu trách nhiệm phân phối phí cho kho bạc Lido DAO và các nhà khai thác node.

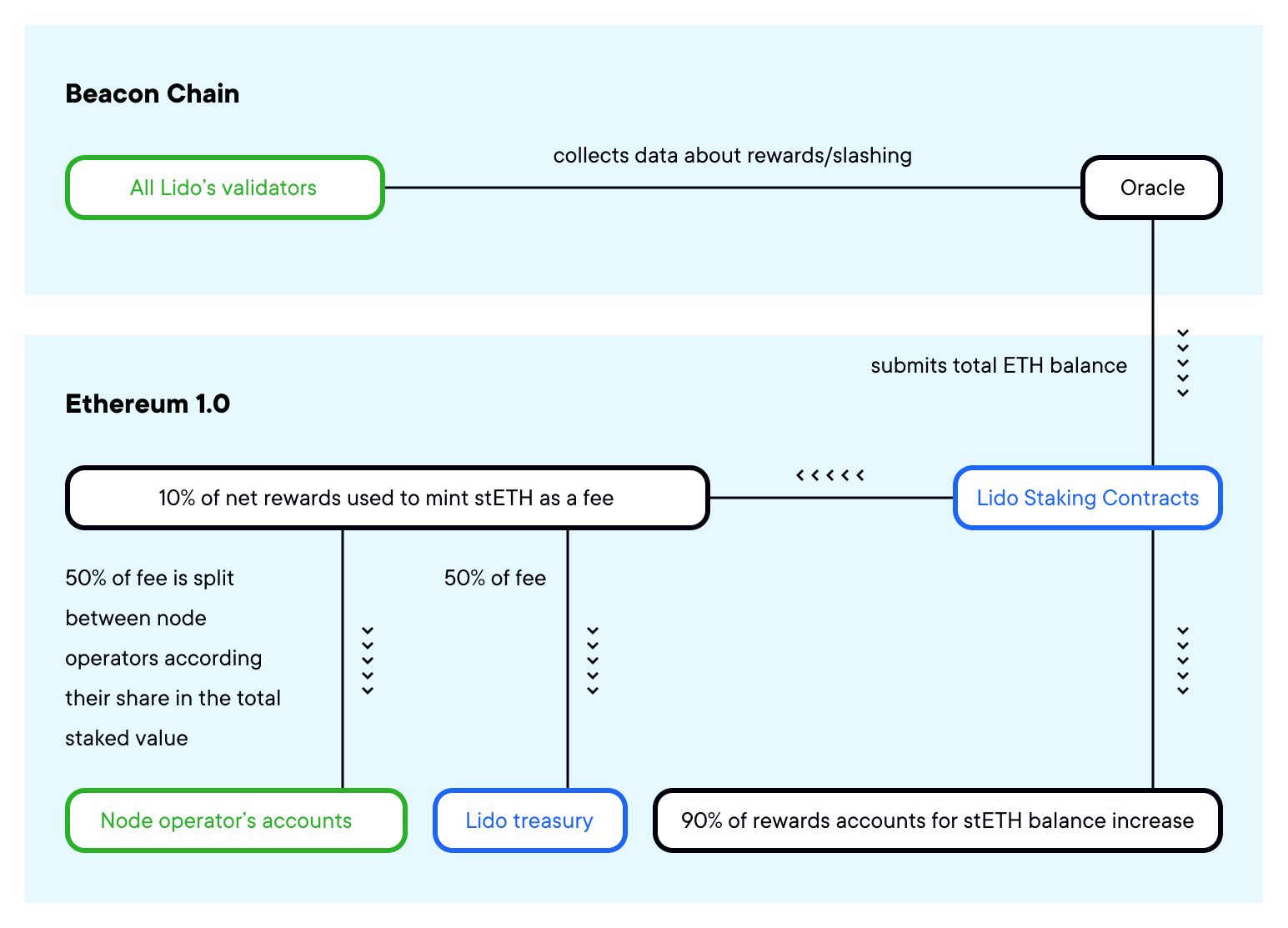

Cách LidoOracle (“Oracle”) tương tác với staking pool trên Ethereum. Nguồn: Lido Blog

Cách LidoOracle (“Oracle”) tương tác với staking pool trên Ethereum. Nguồn: Lido Blog

LidoOracle chịu trách nhiệm theo dõi số dư staking. Phần thưởng net staking, sự khác biệt giữa lợi suất staking và bất kỳ hình phạt cắt giảm nào, được tính toán hàng ngày và được gửi đến hợp đồng staking pool. S

taking pool phân phối 10% phần thưởng staking ròng bằng cách minting một lượng tương ứng của stAsset: 5% cho các nhà khai thác node và 5% cho kho bạc Lido DAO. 90% phần thưởng staking ròng còn lại sẽ được trao cho những người sở hữu stAsset. Tùy thuộc vào mạng lưới, phần thưởng hiển thị dưới dạng sự gia tăng trong stAsset thông qua số dư của nó (thông qua cơ chế giảm giá) hoặc tỷ giá hối đoái của nó.

Tài sản Lido-staked (stAssets)

Để đổi lấy việc gửi tài sản vào một trong các liquid staking protocols của Lido, người dùng nhận được một phái sinh staking (stAsset). Yêu cầu được mã hóa này trên stake pool giúp mở khóa một cách hiệu quả tính thanh khoản của tài sản đã staked trong khi tiếp tục bảo mật các mạng lưới tương ứng và nhận được phần thưởng. stAssets có hai dạng khác nhau: rebase và shares.

Để đổi lấy việc gửi tài sản vào một trong các liquid staking protocols của Lido, người dùng nhận được một phái sinh staking (stAsset). Yêu cầu được mã hóa này trên stake pool giúp mở khóa một cách hiệu quả tính thanh khoản của tài sản đã staked trong khi tiếp tục bảo mật các mạng lưới tương ứng và nhận được phần thưởng. stAssets có hai dạng khác nhau: rebase và shares.

Rebasing tokens (stETH, stKSM, stDOT) được mint theo tỷ lệ 1:1 với tài sản tiền gửi. Để khớp với số stake cơ sở, số dư token phục hồi mỗi ngày để tạo ra phần thưởng tích lũy staking. Rebase hàng ngày xảy ra bất kể stAsset được mua ở đâu; cho dù đó là trực tiếp từ Lido, một sàn giao dịch phi tập trung (DEX) hay một chủ sở hữu khác.

Token tích lũy giá trị (Value-accruing) (stSOL, stMATIC) nhận được phần thưởng staking thông qua giá trị được đánh giá cao, được phản ánh trong tỷ giá hối đoái stAsset để gửi tài sản (ví dụ: stSOL:SOL). Rebase token có thể được chuyển đổi thành token tích lũy giá trị bằng cách được “wrapped”.

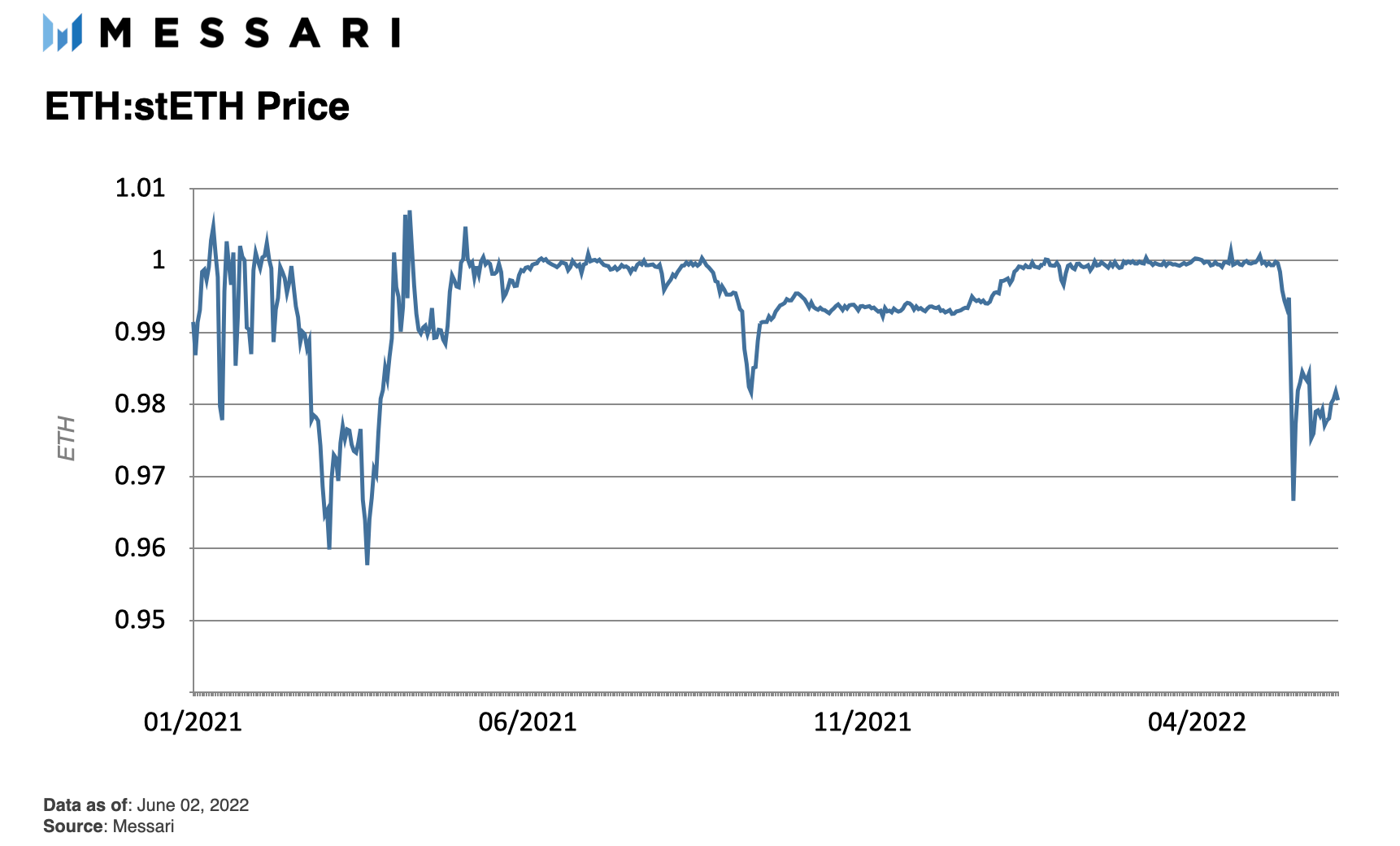

Theo bài viết này, stETH chiếm hơn 98% giá trị của stAssets đang lưu hành. stETH token hiện là một phái sinh hoàn toàn tổng hợp và khép kín vì nó không thể được quy đổi trực tiếp cho ETH cơ bản cho đến sau khi The Merge diễn ra. Thay vào đó, những người sở hữu tìm cách chuyển stETH của họ sang ETH dựa vào giá cả/thanh khoản của sàn giao dịch (ví dụ: Curve, Uniswap và FTX).

Tích hợp DeFi

DEXs

Để giữ stETH liquid, Lido DAO khuyến khích Curve pool stETH:ETH hiện là AMM pool sâu nhất ở DeFi. Lido DAO token (LDO) và các ưu đãi CRV giúp thu hút thanh khoản bằng cách củng cố APY của pool. Pool này, cùng với các pool khác như Uniswap và Balancer, cung cấp cho những người sở hữu stETH khả năng thoát khỏi các vị trí đã stake của họ cho ETH trước khi mở khóa.

Giá của 1 stETH thực sự không bao giờ được vượt quá 1 ETH. “Giá trần” này được đặt ra bởi vì 1 ETH luôn có thể được sử dụng để mint ra 1 stETH thông qua hợp đồng staking Lido. Tuy nhiên, cơ chế kinh doanh chênh lệch giá không rõ ràng theo chiều ngược lại.

Giá của 1 stETH thực sự không bao giờ được vượt quá 1 ETH. “Giá trần” này được đặt ra bởi vì 1 ETH luôn có thể được sử dụng để mint ra 1 stETH thông qua hợp đồng staking Lido. Tuy nhiên, cơ chế kinh doanh chênh lệch giá không rõ ràng theo chiều ngược lại.

Vì stETH không thể được burned cho ETH cơ sở của nó trên protocol Lido, tỷ giá hối đoái hiện dựa vào việc khám phá giá trần của thị trường. Một số yếu tố tác động đến mức chiết khấu hiện tại (và lịch sử) bao gồm thực tế là stETH có ít tính thanh khoản hơn, ít tiện ích hơn (ví dụ: không thể sử dụng để thanh toán phí gas) và rủi ro kỹ thuật (hợp đồng thông minh) cao hơn ETH.

Tuy nhiên, giá stETH thường không giảm quá sâu dưới tỉ lệ 1:1 với ETH vì sau đó nó bắt đầu cung cấp cho các nhà kinh doanh chênh lệch giá một khoản chiết khấu hấp dẫn ở giá trị quy đổi trong tương lai (sau khi mở khóa).

Ngay cả đối với các stAssets khác, tính thanh khoản của DEX vẫn hữu ích vì nó cung cấp cho người nắm giữ tùy chọn thoát khỏi các vị trí ngay lập tức mà không cần phải đợi qua giai đoạn ngừng kích hoạt stake.

Cho vay và đi vay

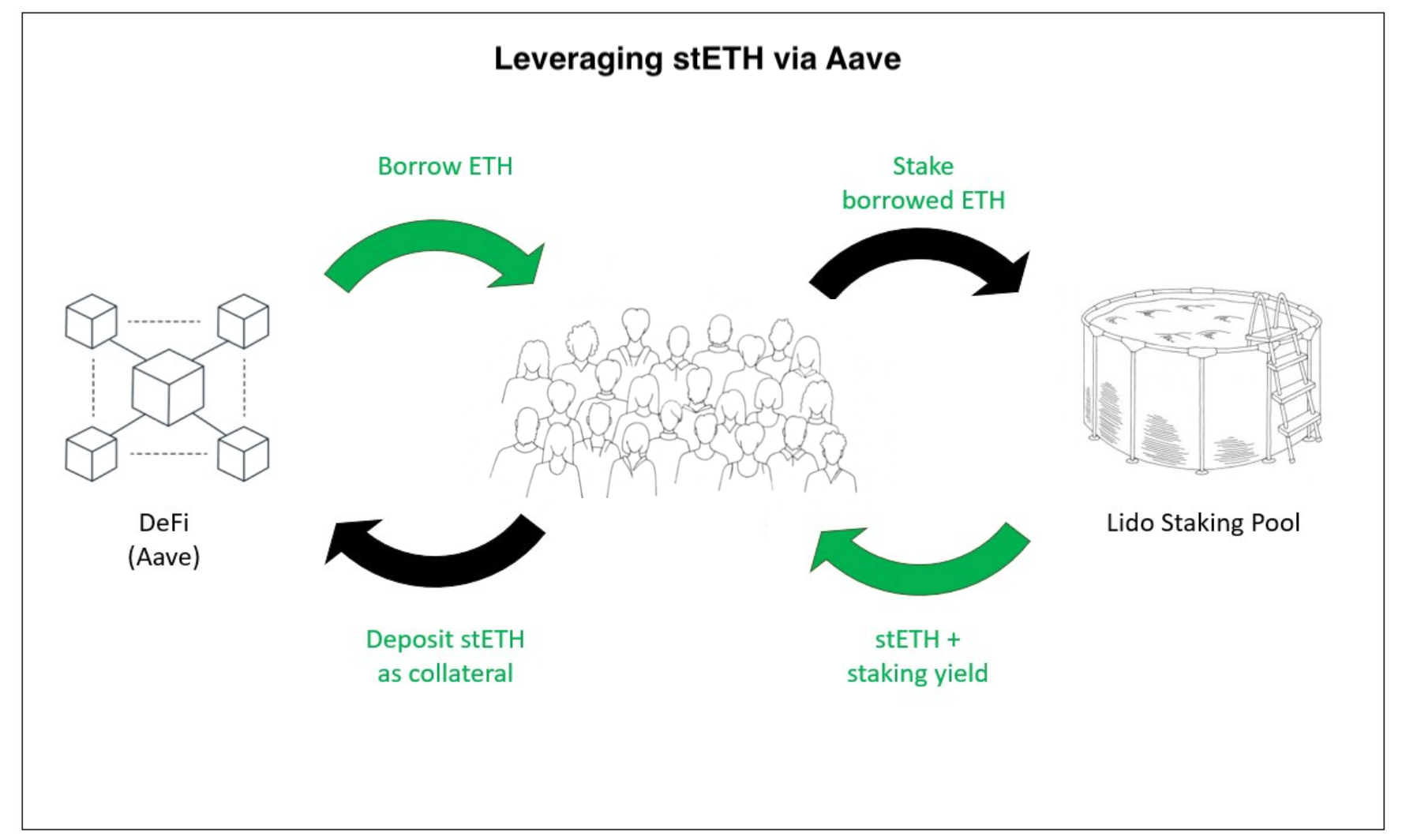

Trong khi các Lido staker chỉ có thể giữ các token của họ hoặc cung cấp tính thanh khoản rủi ro thấp (từ tổn thất tạm thời) cho một DEX, họ nhân cơ hội của mình khi bắt đầu sử dụng stAssets làm tài sản thế chấp. Một số tích hợp protocol cho vay đáng chú ý bao gồm Aave và MakerDAO cho stETH và Solend cho stSOL.

Chiến lược phổ biến nhất cho đến nay là vay đệ quy để có thêm đòn bẩy trên stAssets. Một ví dụ là tận dụng stETH trên Aave, cho phép người dùng vay tới 70% giá trị tài sản thế chấp. Liên tục vay ETH và sau đó cung cấp lại stETH theo thông số này cho phép người dùng nhân ba phần thưởng staking của họ, mặc dù có thêm rủi ro cho chính nó và stETH.

Nguồn: @Leo_Glisic,Messari

Nguồn: @Leo_Glisic,Messari

Các sản phẩm có cấu trúc gần đây, như icETH của Index Coops, đã bắt đầu cung cấp stETH có đòn bẩy thông qua Aave đồng thời giảm thiểu một số rủi ro liên quan đến việc quản lý nợ có thế chấp. Tuy nhiên, một sự kiện như hack, tấn công quản trị, cắt giảm nhiều nhà khai thác node hoặc suy giảm thanh khoản trên toàn thị trường sẽ vẫn dẫn đến việc thanh khoản theo tầng và sự chênh lệch lớn trong cặp stETH/ETH.

Khả năng vay mượn tài sản là trọng tâm của hiệu quả sử dụng vốn và tình thế tiến thoái lưỡng nan về tính thanh khoản/lockup mà Lido đang cố gắng giải quyết.

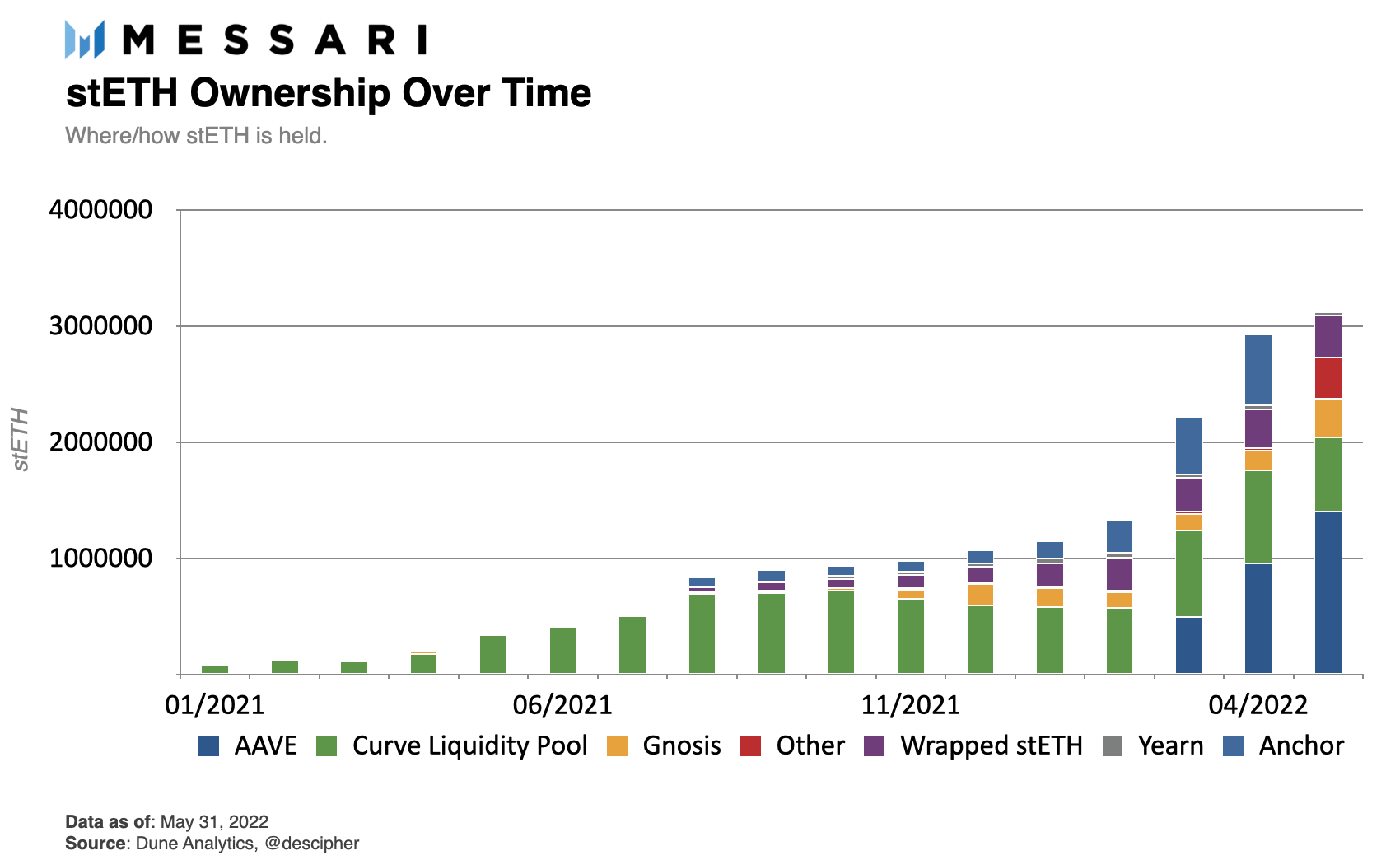

Như được hiển thị ở trên, đã có sự gia tăng lớn về lượng stETH trên Aave kể từ khi được tích hợp vào cuối tháng 2 năm 2022. Tính đến thời điểm viết bài này, có gần 45% stETH đang lưu hành (gần 1,5 triệu stETH) được gửi vào Aave. Pool stETH lớn thứ hai cung cấp tính thanh khoản cho cặp Curve stETH:ETH.

Cùng với nhau, gần 2/3 stETH được phân chia giữa hai protocol.

Sức hút và bối cảnh cạnh tranh

Vào đầu tháng 5, Lido đã nhanh chóng vượt qua Curve để trở thành DeFi protocol lớn nhất về tổng giá trị bị khóa (TVL). Kể từ khi UST depegging, xếp hạng TVL tổng thể của Lido đã dao động ở vị trí thứ tư.

Vào đầu tháng 5, Lido đã nhanh chóng vượt qua Curve để trở thành DeFi protocol lớn nhất về tổng giá trị bị khóa (TVL). Kể từ khi UST depegging, xếp hạng TVL tổng thể của Lido đã dao động ở vị trí thứ tư.

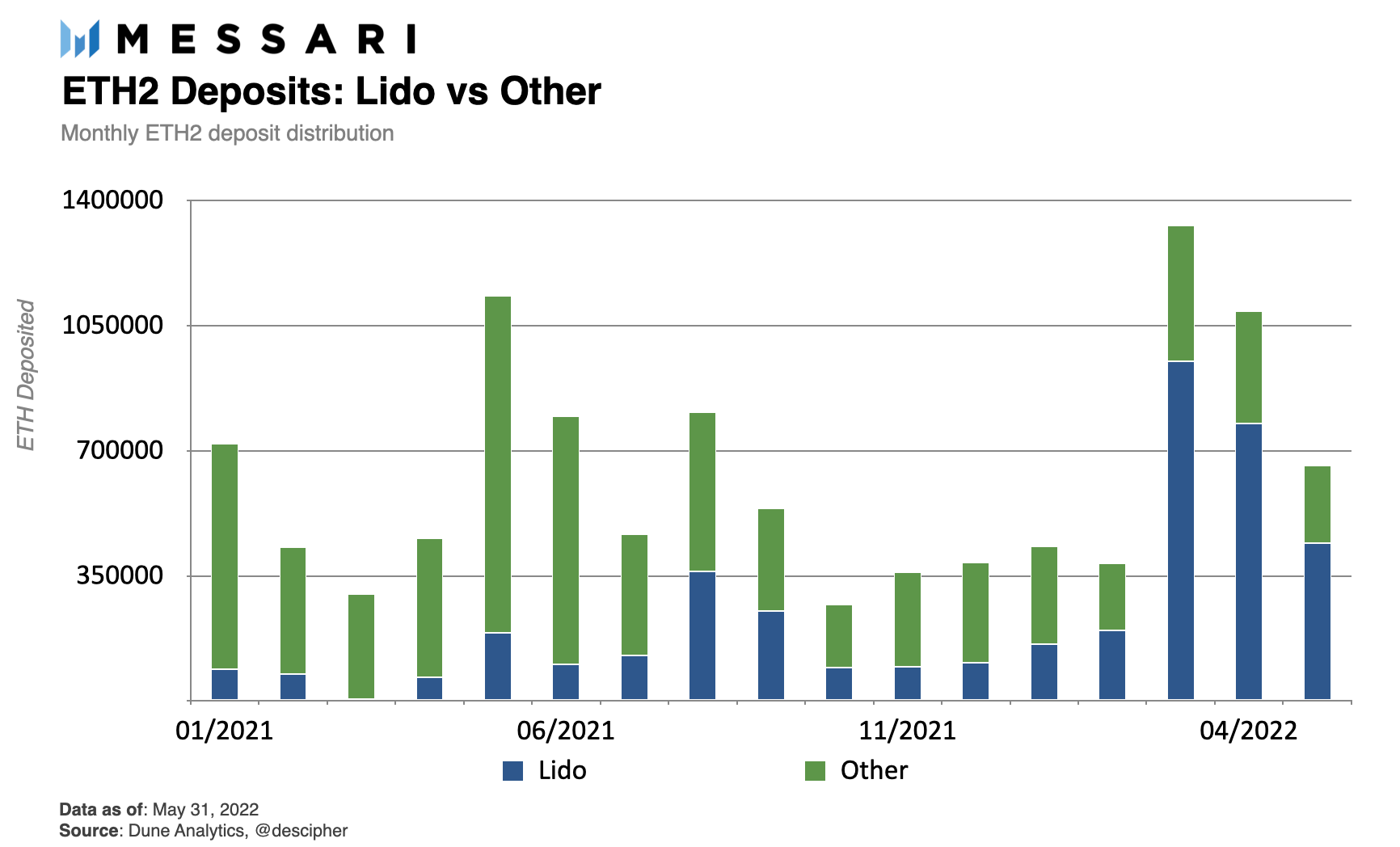

Vào tháng 5 năm 2022, khoảng 70% tiền gửi staking Eth2 đến từ Lido. Nhìn chung, Lido chiếm 32,5% tổng số ETH đã staked.

Vào tháng 5 năm 2022, khoảng 70% tiền gửi staking Eth2 đến từ Lido. Nhìn chung, Lido chiếm 32,5% tổng số ETH đã staked.

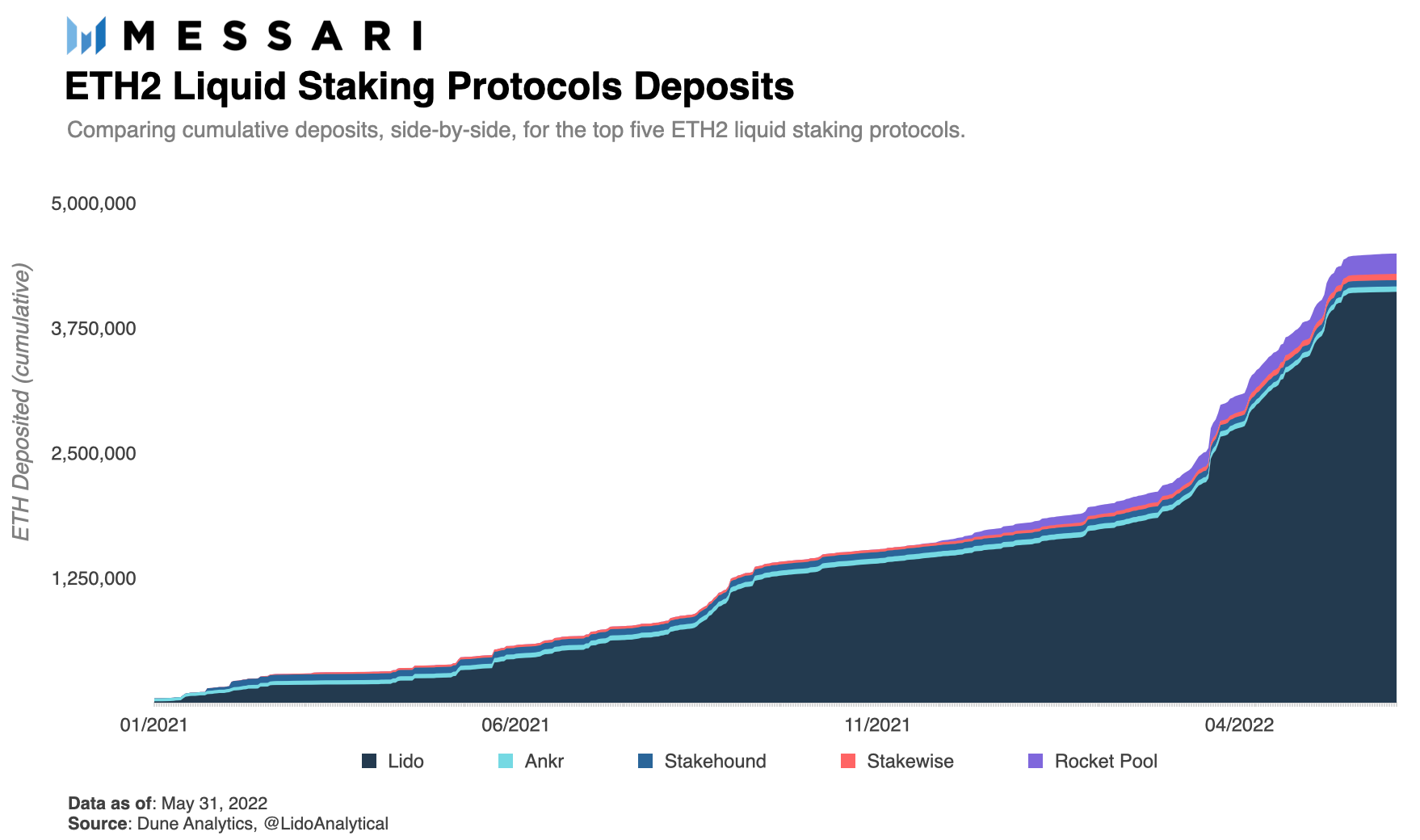

Tuy nhiên, Lido đã vượt qua 90% thị phần trong danh mục liquid staking phi tập trung, không giám sát.

Đối thủ cạnh tranh gần nhất tiếp theo, Rocket Pool, đã đạt được một số nền tảng và sự phô trương kể từ khi ra mắt vào tháng 11 năm 2021. Tuy nhiên, mặc dù tăng hơn gấp ba lần số ETH đã stake, thị phần của Rocket Pool trong lĩnh vực liquid staking ETH không giám sát vẫn ở mức dưới 4%.

Sự khác biệt lớn nhất giữa Rocket Pool và Lido là bộ xác thực. Cách tiếp cận của Lido tập trung vào các trình xác thực với các nhà khai thác node chuyên nghiệp được lựa chọn cẩn thận. Mục tiêu của Rocket Pool là cho phép truy cập mà không cần cấp phép vào trình xác thực và đảm bảo lượng stake thông qua các động lực kinh tế thay vì danh tiếng/hiệu suất trong quá khứ.

Mặc dù hệ thống của Rocket Pool làm cho việc tham gia rộng rãi hơn vào quá trình xác thực, nhưng cũng tạo ra sự kém hiệu quả về vốn (tức là yêu cầu các nhà khai thác node đặt 16/32 ETH cho mỗi trình xác thực), điều này khiến việc mở rộng quy mô trở thành một thách thức.

Một sự khác biệt chính giữa hai protocol là xung quanh tính thanh khoản. Lido DAO hiện đang chi hơn 4 triệu LDO mỗi tháng để khuyến khích thanh khoản trên các chuỗi và các DEX tương ứng của chúng, với phần lớn chi tiêu cho cặp stETH:ETH.

Mặt khác, Rocket Pool không có chi tiêu nào được phân bổ cho thanh khoản. Hệ thống khuyến khích của Lido thúc đẩy nhu cầu đối với stETH bằng cách đồng thời giảm trượt giá và tạo ra một loại lợi tức cơ bản “tích hợp sẵn” cho những người sở hữu stETH.

Sự tắc nghẽn xung quanh việc tiếp cận stake, ít thanh khoản và lợi nhuận cho rETH, cùng với việc khởi động muộn gần 1 năm khiến Rocket Pool khó bắt kịp vào thời điểm này. Do đó, tỷ lệ cao là stETH đã là điểm thanh toán cho staked ETH thanh khoản không giám sát.

Player lớn khác trong liquid ETH đã stake là Binance. Tuy nhiên, Binance không phải là đối thủ cạnh tranh trực tiếp do tính chất giám sát của nó. Và, mặc dù nó phát hành một phái sinh liquid được mã hóa (bETH), nhưng token không tích lũy giá trị khi ở bên ngoài ví Binance của staker, khiến nó kém hơn đáng kể so với stETH và rETH của Rocket Pool. bETH cũng thiếu khối lượng quan trọng về mặt tích hợp DeFi.

Tóm lại, ba giải pháp staking giám sát lớn nhất (Kraken, Coinbase và Binance) đã gửi gần 2,7 triệu ETH tổng cộng, tức khoảng 60% stake của Lido. Nhìn về phía trước, khoảng cách này chỉ đang tăng lên vì Lido chịu trách nhiệm về phần lớn (70%) dòng vốn Eth2 gần đây.

Mặc dù Ethereum rõ ràng là rất quan trọng về mặt kinh tế với Lido, nhưng Solana staking đã vẽ nên một bức tranh đa sắc hơn xung quanh sự mở rộng multichain của Lido. Trước hết, Lido không phải là người chiến thắng trong hạng mục liquid staking trên Solana – danh hiệu đó thuộc về Marinade. Marinade hiện có gấp ~2,5 lần lượng stake của Lido.

Tuy nhiên, khái quát hơn, liquid staking là một thị trường cực kỳ nhỏ trên Solana, vì hai protocol hàng đầu (Marinade và Lido) có khoảng 2,5% tổng số stake. Trong Eth2, Lido và Rocket Pool (hai liquid staking protocol hàng đầu) chiếm gần 36% tổng số stake. Một số lý do đằng sau điều này có thể là do tính năng ủy quyền gốc của Solana kết hợp với tính thanh khoản cao hơn khi stake nhờ vào khoảng thời gian 2–3 ngày unbonding.

Mặc dù điều này làm phức tạp triển vọng mở rộng multichain của Lido, về mặt cạnh tranh và sự phù hợp với thị trường sản phẩm, thương hiệu của nó, sức mạnh tổng hợp cross-chain và thị trường khổng lồ, phần nào bị dồn ép, trên Ethereum vẫn vẽ nên một bức tranh toàn cảnh màu hồng.

LDO Token

LDO là token quản trị ERC-20 dựa trên Ethereum của Lido DAO. Lido DAO là một Tổ chức Aragon, chịu trách nhiệm đưa ra các quyết định xung quanh DAO (ví dụ: kho bạc) và các staking protocol (ví dụ: các nhà khai thác node, phí,..). Quyền biểu quyết của chủ sở hữu token tương xứng với LDO bị khóa trong hợp đồng biểu quyết của họ.

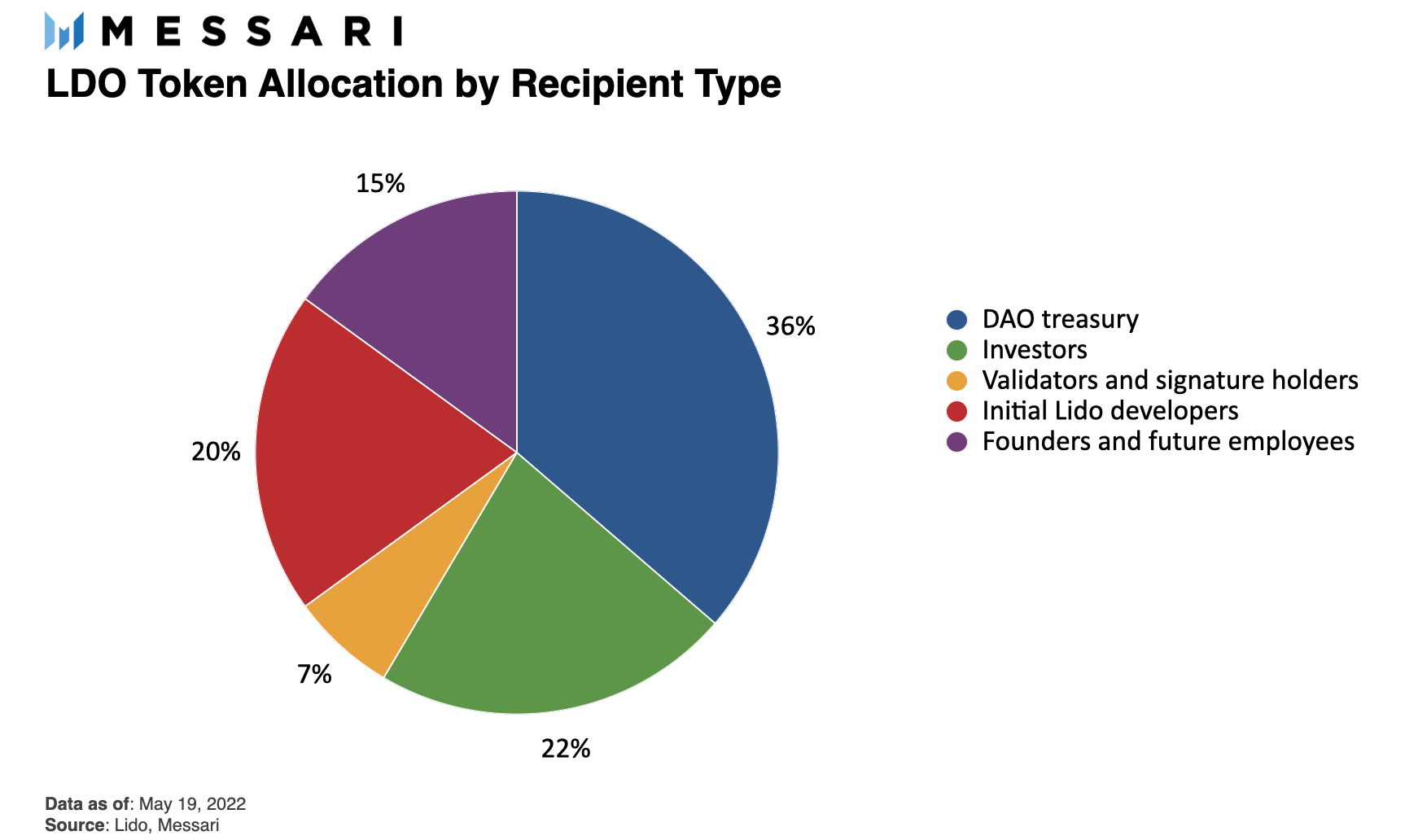

Cơ cấu phân phối của nguồn cung ban đầu là 22,2% cho các nhà đầu tư sớm, 20% cho các nhà phát triển Lido ban đầu, 15% cho các nhân viên tương lai và 6,5% cho trình xác thực và dấu hoá rút tiền. Các nhóm này được cung cấp khoảng 64% tổng nguồn cung, với thời hạn khóa 1 năm, sau đó là thời gian vesting 1 năm.

Cơ cấu phân phối của nguồn cung ban đầu là 22,2% cho các nhà đầu tư sớm, 20% cho các nhà phát triển Lido ban đầu, 15% cho các nhân viên tương lai và 6,5% cho trình xác thực và dấu hoá rút tiền. Các nhóm này được cung cấp khoảng 64% tổng nguồn cung, với thời hạn khóa 1 năm, sau đó là thời gian vesting 1 năm.

Sự kiện tạo ra token (TGE – Token Generation Event) diễn ra vào ngày 17 tháng 12 năm 2020; do đó, những token này sẽ hoàn tất vest trước ngày 17 tháng 12 năm 2022.

Số token còn lại, 36,2% tổng nguồn cung, thuộc về kho bạc Lido DAO. Chúng tiếp tục được sử dụng trên cơ sở đặc biệt, theo quản lý của DAO. Một số mục đích sử dụng cho đến nay là khuyến khích thanh khoản, tư vấn, bán VC, chương trình giới thiệu, và tài trợ của Ethereum Protocol Guild.

Rủi ro

Với sự tiếp xúc nhiều của Lido DAO với Ethereum, bất kỳ sự chậm trễ nào xung quanh dòng thời gian hoặc việc thực hiện The Merge đều có thể là thảm họa.

Các sự kiện bất lợi như sự chậm trễ hơn nữa trong ngày chuyển đổi hoặc một cuộc khủng hoảng niềm tin xung quanh chính quá trình chuyển đổi có thể làm giảm giá ETH:stETH. Với rehypothecation của stETH, việc thanh khoản theo tầng sau đó có thể gây áp lực giảm hơn nữa lên giá. Tuy nhiên, nếu The Merge thực hiện suôn sẻ, Lido sẽ có vai trò trung tâm trong chuỗi PoS lớn nhất.

Lựa chọn phi tập trung hóa từng bước đã cho phép Lido tối ưu hóa về tốc độ và khả năng mở rộng. Trong khi Lido có lợi thế là người đi trước so với các đối thủ cạnh tranh như Rocket Pool, bộ điều hành node nhỏ của Lido đã làm dấy lên lo ngại về việc tập trung hóa Ethereum. LNOSG là một ủy ban gồm những người trong cuộc kiểm soát quá trình quản lý ban đầu xung quanh việc lựa chọn nhà điều hành node.

Mặc dù cuối cùng cũng có một cuộc bỏ phiếu Lido DAO trên danh sách đã hoàn thiện, nhưng LDO token cũng tập trung quyền sở hữu nội bộ. Điều này đã dẫn đến một hệ thống mà 21 nhà khai thác node chuyên nghiệp quản lý tất cả 32,5% thị phần ETH của Lido trên Beacon Chain của Ethereum.

Hơn nữa, thông tin xác thực rút ETH đã stake trước ngày 15 tháng 7 năm 2021, được nắm giữ bởi 6 trên 11 multisig. Khi tính năng rút tiền được kích hoạt, nếu hơn năm người ký kết bị mất chìa khóa hoặc bị lừa, khoảng 600.000 ETH (~15% tổng số tiền Lido ETH2 stake) có thể bị khóa. Tuy nhiên, nhóm Lido DAO có kế hoạch di chuyển stake này sang thông tin xác thực rút tiền 0x01 (hợp đồng thông minh có thể nâng cấp) ngay khi có thể.

Ngoài ra, Lido đã đặt ra một kế hoạch để loại bỏ nhiều thứ khác, các bề mặt tin cậy còn lại và phi tập trung hoá stake.

Một phần của kế hoạch liên quan đến việc bổ sung xác nhận không cần cấp phép. Công nghệ Xác thực Phân tán (DVT – Distributed Validator Technology) sẽ cho phép Lido tích hợp các nhà điều hành node mới, không xác định, untrusted bằng cách ghép nối chúng với các nhà điều hành node trusted (có trong whitelist). Các nhóm trình xác thực mới này sẽ làm việc cùng nhau để đề xuất và chứng thực các block, đồng thời kiểm soát lẫn nhau.

Phần còn lại của kế hoạch đề cập đến việc tập trung quyền sở hữu LDO. Nó sẽ cung cấp cho những người sở hữu stETH khả năng cung cấp giám sát và phủ quyết các quyết định do DAO đưa ra.

Lời kết

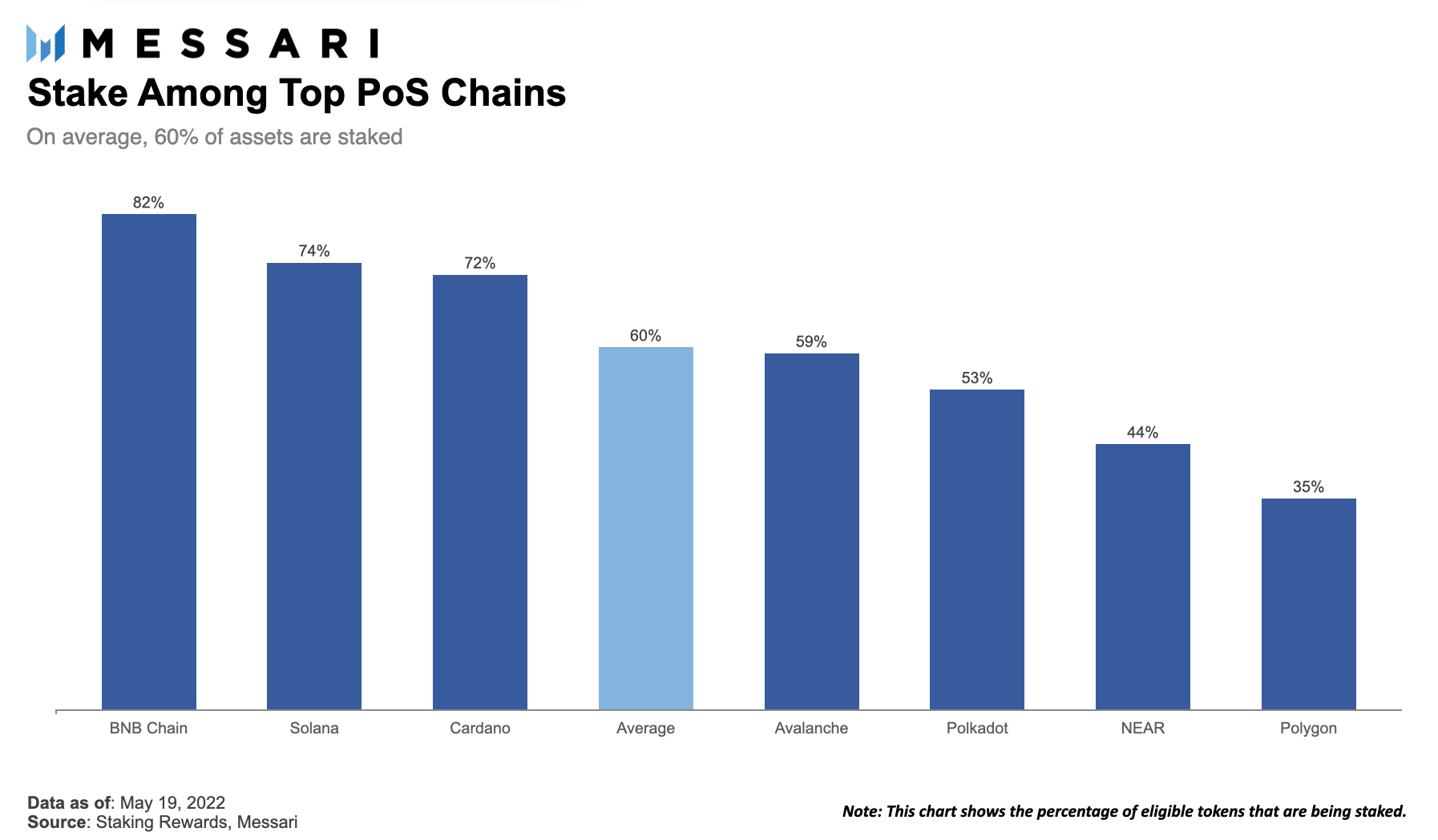

Hiện tại, chỉ có khoảng 10% ETH đang lưu hành được stake. Sau The Merge, các staker sẽ có tùy chọn rút tiền và phần thưởng staking có thể tăng gấp đôi. Nếu điều này thúc đẩy tỷ lệ ETH được staked lên mức trung bình hiện tại đối với các chuỗi PoS hàng đầu, thì tỷ lệ phần trăm của tổng số ETH được staked có thể tăng thêm 6 lần.

Hiện tại, chỉ có khoảng 10% ETH đang lưu hành được stake. Sau The Merge, các staker sẽ có tùy chọn rút tiền và phần thưởng staking có thể tăng gấp đôi. Nếu điều này thúc đẩy tỷ lệ ETH được staked lên mức trung bình hiện tại đối với các chuỗi PoS hàng đầu, thì tỷ lệ phần trăm của tổng số ETH được staked có thể tăng thêm 6 lần.

Ngoài việc hưởng lợi từ làn sóng, Lido cũng sẽ cho phép stakers vượt qua những gì có thể là hàng đợi kích hoạt trình xác thực kéo dài nhiều tháng và ngay lập tức bắt đầu nhận phần thưởng staking. Cho dù Lido đưa ra mức lợi suất thấp hơn hay sử dụng một số kho bạc của mình để thu hẹp khoảng cách, Lido sẽ có một cơ hội tuyệt vời khác để củng cố chính nó với tư cách là người dẫn đầu thị trường trong lĩnh vực Ethereum liquid staking.

Tuy nhiên, quyền lực lớn sẽ đi kèm trách nhiệm lớn. Lido sẽ đóng vai trò trung tâm trong việc đảm bảo blockchain Layer-1 lớn nhất, và trực tiếp hoặc gián tiếp, hàng tỷ USD, tính đến thời điểm viết bài. Trái ngược với các nhà phê bình, điều này vốn dĩ không sai.

Hậu quả lâu dài của sự thống trị Lido trên mạng lưới Ethereum và toàn bộ hệ sinh thái crypto, giờ đây sẽ phụ thuộc chủ yếu vào các quyết định của Lido DAO về việc tạo ra một protocol an toàn và thực sự phi tập trung.

Bất chấp việc đó, thực tế là Lido có hệ sinh thái các stakeholder tính theo nhiều năm chứ không phải ngày, tuần hoặc tháng, là một minh chứng cho sức mạnh duy trì dự kiến của protocol. Kết hợp một hệ sinh thái mở rộng với hiệu ứng bánh đà mạnh mẽ là tất cả những gì cần thiết.

Bài viết được Bùi Huỳnh Như Phương biên tập từ “Liquid Staking with Lido” của tác giả Ashu Pareek; với mục đích cung cấp thông tin và phi lợi nhuận. Chúng tôi không khuyến nghị đầu tư và không chịu trách nhiệm cho các quyết định đầu tư liên quan đến nội dung bài dịch.

—————————————————

👉 Theo dõi FXCE Ventures

Group Chat | Research Hub | FXCE Spotlight | Tổng hợp airdrop | FXCE Pool Coin