Kể từ khi báo cáo của một hợp đồng phái sinh đầu tiên được ghi nhận bởi Aristotle vào những năm 300 trước Công nguyên, các chuyên gia tài chính đã tạo ra hàng nghìn công cụ để phục vụ một mục đích chung: cho phép các nhà đầu cơ thu được lợi nhuận cao hơn và các doanh nghiệp bảo vệ lợi nhuận của họ. Công cụ quan trọng này đã tạo nên một thị trường khổng lồ trị giá 560 nghìn tỷ USD ở hiện tại.

Năm 1992, nhà kinh tế học người Mỹ Robert Shiller đã tạo ra một sản phẩm phái sinh hoàn toàn mới: hợp đồng tương lai vĩnh cửu (perpetual future). Tuy nhiên, ý tưởng của ông chỉ thành hiện thực khi sàn giao dịch crypto BitMEX phát triển công cụ cho các tài sản crypto vào năm 2016.

Hợp đồng tương lai vĩnh cửu là một thỏa thuận được tiêu chuẩn hóa để mua hoặc bán một tài sản cơ sở. Sự khác biệt chính với hợp đồng tương lai truyền thống là không có ngày thanh toán. Thay vào đó, hợp đồng sẽ không hết hạn và vẫn có hiệu lực cho đến khi nhà giao dịch đóng vị thế của họ.

Điều này cho phép các nhà giao dịch đưa ra các dự đoán về giá của một tài sản trong tương lai mà không cần phải thực sự sở hữu tài sản cơ sở này. Bằng cách sử dụng đòn bẩy, các nhà giao dịch có thể tiếp xúc tài chính (exposure) với tài sản cơ sở chỉ với lượng tài sản thế chấp hoặc ký quỹ có giá trị thấp hơn tổng giá trị rất nhiều.

Nhờ những lợi ích của công cụ tài chính này so với các sản phẩm truyền thống mà hợp đồng tương lai vĩnh cửu đã trở thành một trong những công cụ phổ biến nhất trong ngành hiện nay. Điều này được thể hiện rõ trong sự tăng trưởng về khối lượng giao dịch.

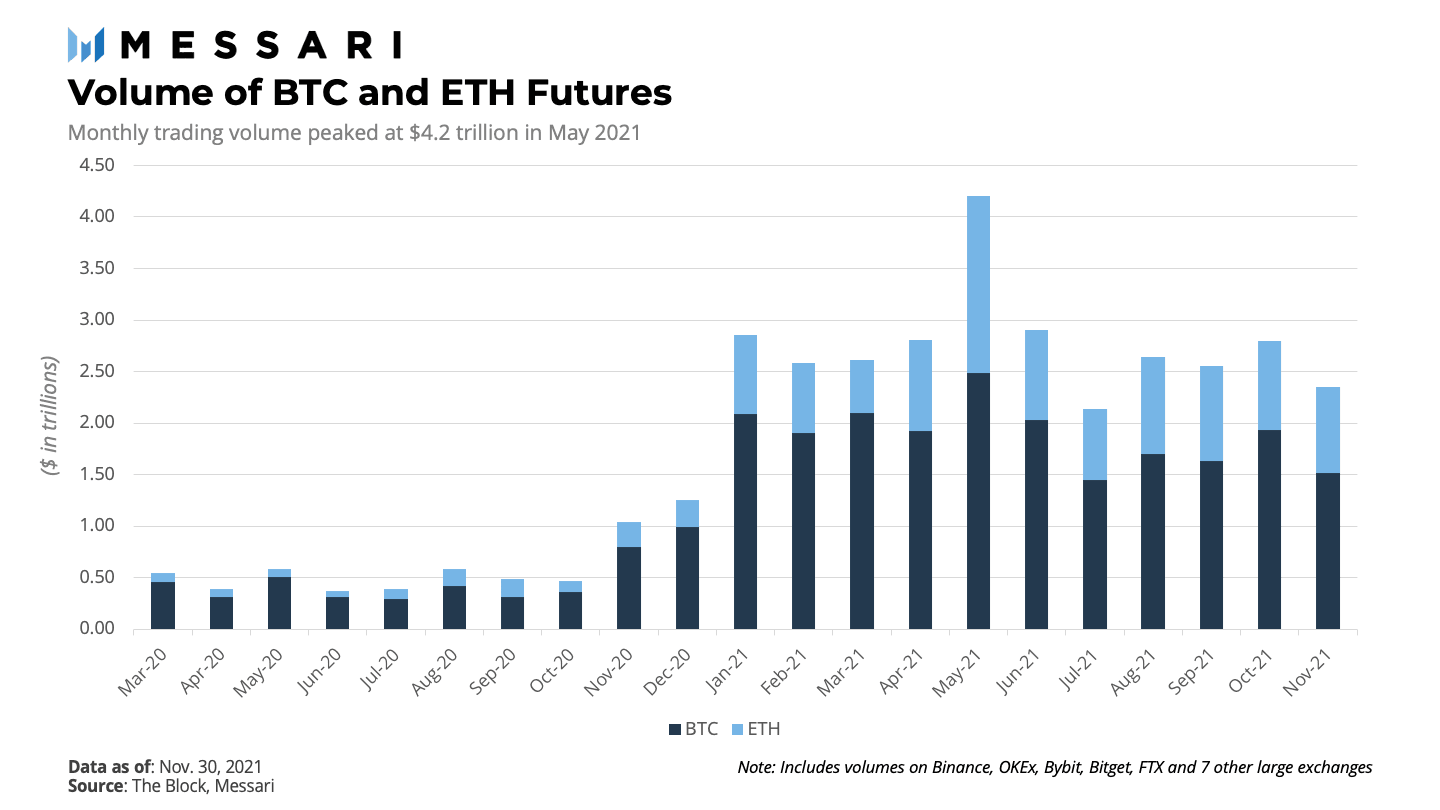

Khối lượng giao dịch hàng tháng của hợp đồng tương lai BTC và ETH trên các sàn giao dịch tập trung đã đạt mức cao nhất 4.2 nghìn tỷ USD vào tháng 5 năm 2021. Sau khi thị trường bình ổn trở lại, khối lượng vẫn giữ ổn định quanh mức 2.5 nghìn tỷ USD.

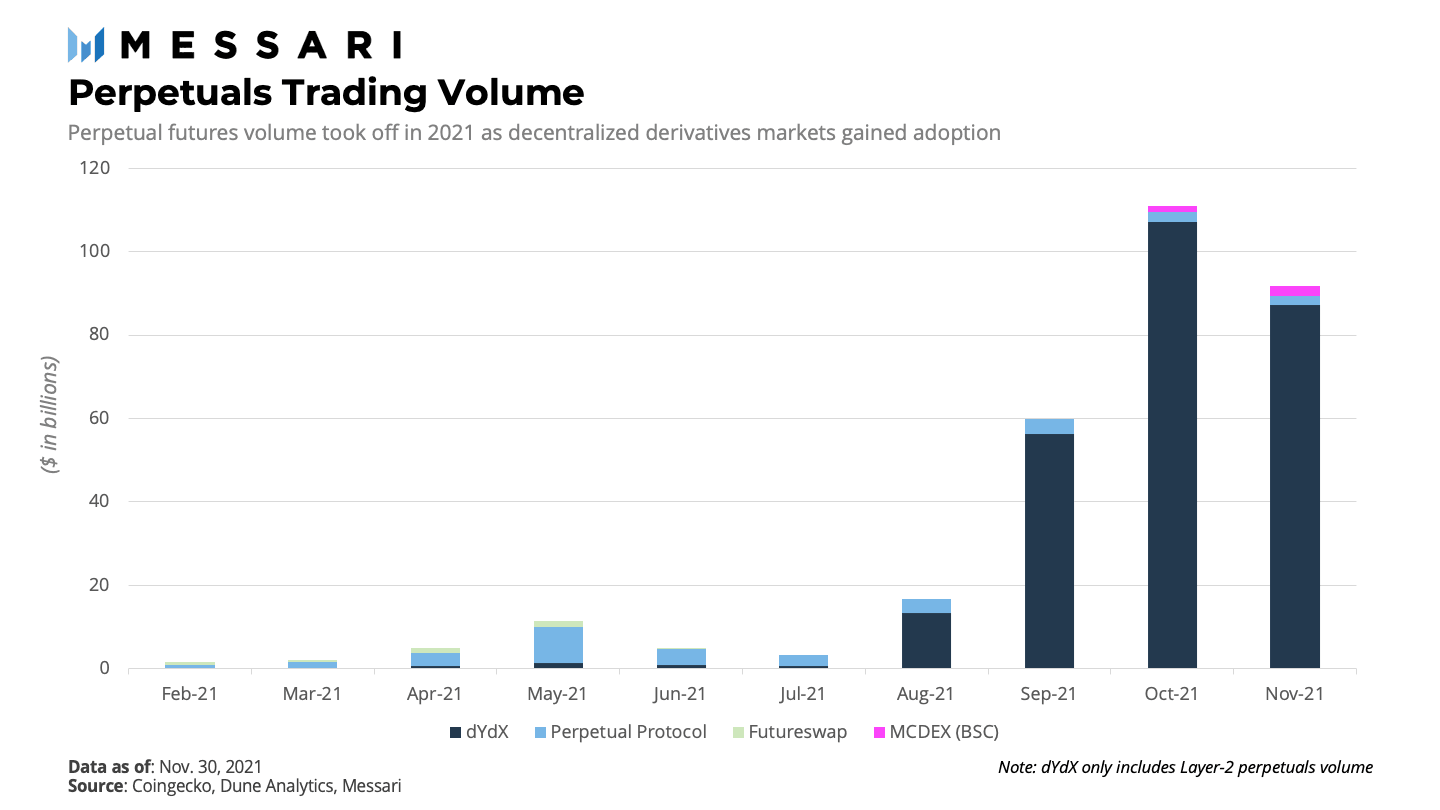

Trong lĩnh vực tài chính phi tập trung cũng cho thấy một xu hướng tương tự. Hợp đồng vĩnh cửu phi tập trung đạt khối lượng gần 11 tỷ USD vào tháng 5 năm 2021. Con số này tăng gần 2.5 lần so với tháng trước và tăng hơn 60 lần so với tháng 11 năm 2020.

Mặc dù ngày càng được áp dụng nhiều hơn, nhưng hợp đồng vĩnh cửu phi tập trung chỉ chiếm 1.3% khối lượng giao dịch phái sinh so với các hợp đồng vĩnh cửu của các sàn tập trung tại thời điểm viết bài báo cáo này. Mặt khác, điều này cũng có nghĩa là tiềm năng tăng trưởng vẫn còn đáng kể cho phân khúc này. Liệu Perpetual Protocol có thể nắm bắt cơ hội này không?

Perpetual Protocol là gì?

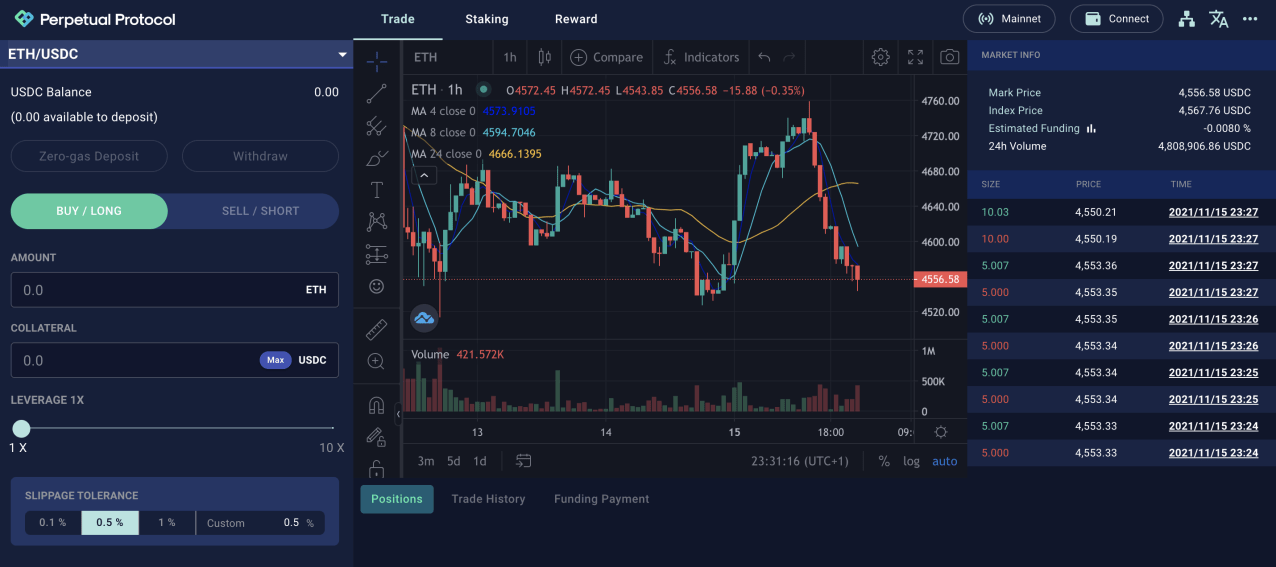

Ra mắt trên xDai chain vào tháng 12 năm 2020, Perpetual Protocol nhanh chóng trở thành một trong những thị trường giao dịch phái sinh vĩnh cửu phi tập trung hàng đầu. Giao thức hỗ trợ đòn bẩy gấp 10 lần và cho phép người dùng giao dịch trên hơn 15 thị trường.

Trong vòng chưa đầy một năm, hơn 32 tỷ USD đã được giao dịch trên nền tảng này. Điều này giúp giao thức xếp thứ hai về khối lượng giao dịch trong cùng mảng sau dYdX đang dẫn đầu thị trường với 278 tỷ USD. Và với 32 triệu USD phí thu được, giao thức đứng thứ 15 về doanh thu tích lũy trên các dApp và blockchain hàng đầu.

Để đạt được tất cả sự tăng trưởng này, nhóm đã huy động 1.8 triệu USD ở vòng seed round do Multicoin Capital dẫn đầu vào tháng 8 năm 2020. Trước seed round, Binance Labs đã đầu tư vào giai đoạn đầu của dự án.

Một trong những yếu tố chính dẫn tới thành công của Perpetual Protocol là sự tiên phong khi tạo nên nền tảng phái sinh đầu tiên được khởi chạy trên một sidechain. Đặt cược vào giải pháp Layer-2 xDai, Perpetual Protocol ban đầu có thể cung cấp phí gas thấp hơn nhiều và tốc độ giao dịch nhanh hơn so với các dự án cùng mảng.

Với việc áp dụng rộng rãi các giải pháp mở rộng quy mô trong năm nay, chúng ta đều dễ dàng biết kết quả việc đánh cược vào dự án này là như thế nào. Ngoài ra, giao diện trực quan và các công cụ giao dịch mạnh mẽ được thiết kế để thu hút các nhà giao dịch dày dặn kinh nghiệm, đại diện cho phân khúc quan trọng nhất trong cơ sở người dùng của dự án.

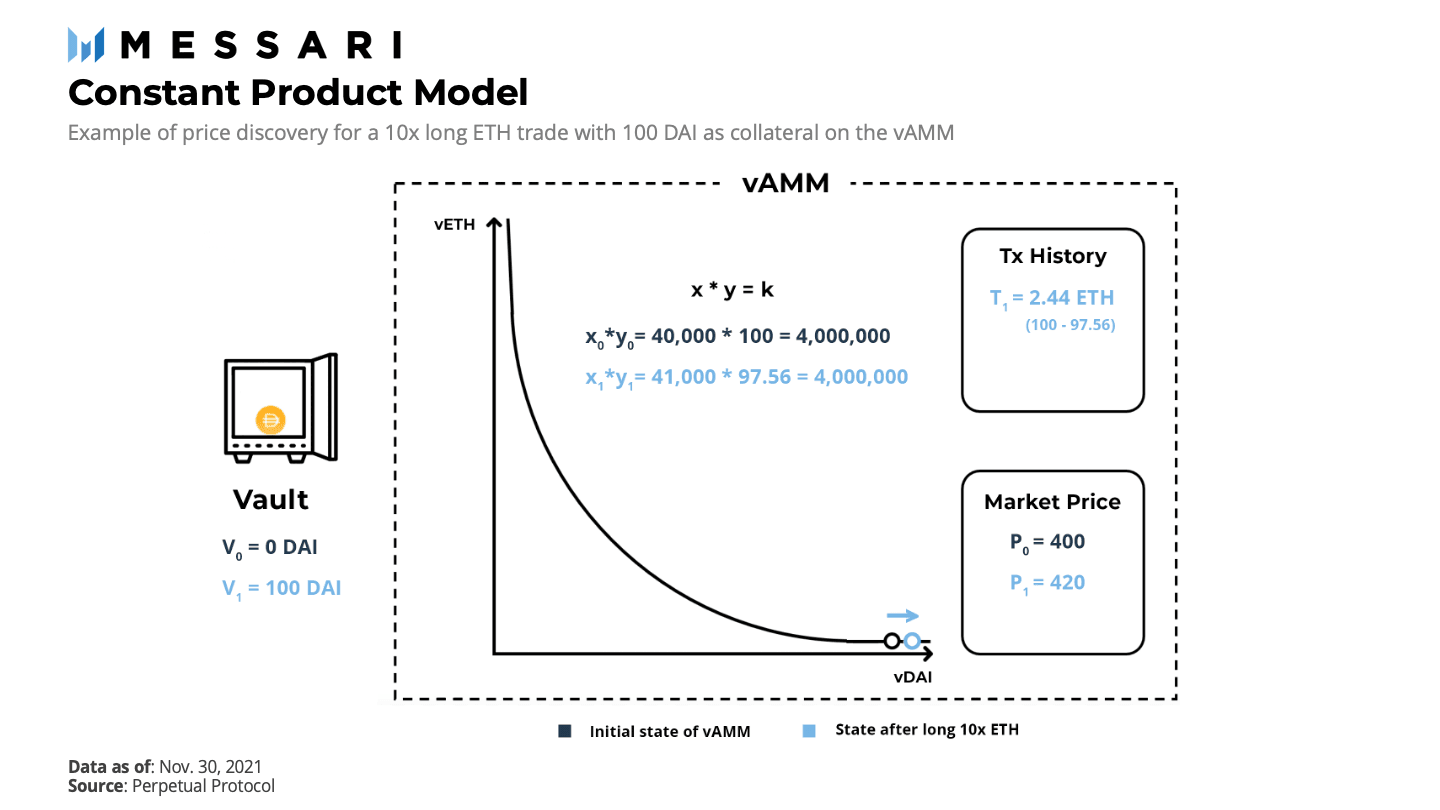

Để tạo điều kiện thuận lợi cho việc giao dịch trong lĩnh vực DeFi, người ta thường sử dụng các công cụ tạo lập thị trường tự động (Automated Market Maker hay AMM). Một ví dụ nổi tiếng nhất là Uniswap, sử dụng hàm hằng số x * y = k để xác định giá của tài sản và tạo điều kiện cho việc hoán đổi (swap).

Mặc dù đã có rất nhiều đổi mới trong lĩnh vực này, nhưng các mô hình AMM chủ yếu phục vụ giao dịch giao ngay (spot trading) và do đó không thể dễ dàng áp dụng cho các công cụ phái sinh. Lý do cho việc khó áp dụng này là các sản phẩm phái sinh thường liên quan đến việc bán khống và sử dụng đòn bẩy.

Mặc dù có thể làm cho các AMM tương thích với các công cụ phái sinh bằng cách cho phép các nhà giao dịch vay từ các nhà cung cấp thanh khoản, nhưng điều này khiến các nhà tạo lập thị trường chịu tổn thất tạm thời (impermanent loss) cao. Một thiếu sót khác open interest sẽ bị ràng buộc bởi quy mô pool khi kết hợp đòn bẩy trên các AMM truyền thống.

Để giải quyết những vấn đề này, Perpetual Protocol đã cho ra đời một mô hình hoàn toàn mới có tên là Virtual Automated Market Maker hay vAMM.

Mô hình này sử dụng công thức tích số không đổi giống như Uniswap, nhưng không có tài sản thực nào được lưu trữ bên trong chính vAMM. Thay vào đó, các token được gửi đến một trung tâm thanh toán bù trừ (clearing house), nơi lưu trữ tài sản thế chấp trong một smart contract vault và chỉ sử dụng vAAM để phát hiện giá.

Ví dụ, số lượng ETH/DAI và DAI trong vAMM không phải là các token thực. Các virtual token này chỉ được sử dụng làm các biến trong công thức tích số không đổi để tính giá của tài sản phái sinh. Điều này cho phép sử dụng đòn bẩy và loại bỏ nhu cầu về các nhà cung cấp thanh khoản.

Vì giá được xác định bởi vAMM nên giá trên Perpetual Protocol, hoặc giá tham chiếu (mark price) và giá trung bình từ các sàn giao dịch lớn, hoặc giá chỉ số (index price) không giống nhau. Giá trung bình theo thời gian hay TWAP (time-weighted average price) được sử dụng cho cả hai mức giá. Giá chỉ số được lấy từ Chainlink – một oracle mà nhóm phát triển tin rằng đây là sản phẩm đã được thử nghiệm nhiều nhất.

Để hội tụ hai mức giá trên, các funding payment (khoản thanh toán tài trợ) được sử dụng để khuyến khích các nhà giao dịch thực hiện các vị thế mua hoặc bán. Khi giá tham chiếu vượt quá giá chỉ số thì funding rate sẽ là một số dương và phe long phải thanh toán cho phe short. Điều ngược lại xảy ra khi giá chỉ số vượt quá giá tham chiếu. Các funding payment được tính toán và trao đổi giữa các nhà giao dịch hàng giờ trên Perpetual Protocol.

Một phần quan trọng khác của giao dịch đòn bẩy là thanh lý. Khi bạn giao dịch có sử dụng đòn bẩy, về cơ bản bạn đang sử dụng tài sản thế chấp để vay tiền từ sàn giao dịch để mua một tài sản. Nếu giá trị của tài sản đó giảm, các khoản lỗ bắt đầu tiến gần đến giá trị ký quỹ và điều này khiến sàn giao dịch gặp rủi ro.

Để ngăn vị thế của người dùng không trở thành thế chấp dưới mức, sàn giao dịch sẽ chủ động thanh lý vị thế của người dùng. Perpetual Protocol áp dụng phương thức thanh lý từng phần (partial liquidation).

Miễn là tỷ lệ giữa giá trị tài sản và tỷ lệ ký quỹ trên 2.5%, thì chỉ một phần tư vị thế của nhà đầu tư bị thanh lý. Khi tỷ lệ ký quỹ giảm xuống còn 6.25%, tất cả vị thế sẽ bị thanh lý. Các đợt thanh lý này được kích hoạt bởi các keeper bot, nhằm thu về 1.25% của vị thế còn lại.

Để bảo vệ các giao thức khỏi những sự kiện không mong muốn, các nền tảng hợp đồng vĩnh cửu thường tạo ra các quỹ bảo hiểm (insurance fund). Perpetual Protocol trích một nửa doanh thu từ phí giao dịch gửi vào quỹ bảo hiểm của giao thức.

Có hai tình huống khác nhau cần sử dụng quỹ bảo hiểm này: (1) để bù đắp khoản lỗ do các vị thế phá sản không được thanh lý kịp thời và (2) để cung cấp các funding payment khi một phía của giao dịch không thể thực hiện nghĩa vụ thanh toán. Điều thứ hai có thể xảy ra khi có nhiều người tham gia vào một bên của giao dịch hơn bên còn lại và lãi suất mở bị lệch.

Ví dụ, nếu thị trường tăng giá và phe short phải thanh toán cho phe long, khi đó nếu phe short có khối lượng nhỏ sẽ không thể thanh toán funding payment cho phe long với khối lượng lớn. Trong trường hợp này, quỹ bảo hiểm sẽ được dùng để thực hiện việc chi trả funding payment. Ngược lại, nếu phe long phải thanh toán cho phe short trong các thị trường tăng giá, thì quỹ bảo hiểm sẽ nhận được các funding payment.

Tokenomics

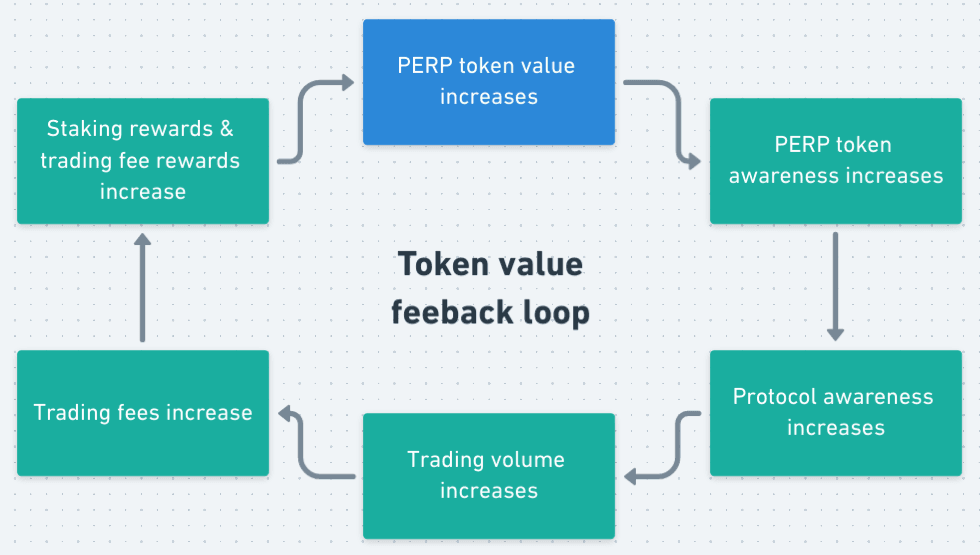

Token PERP hoạt động như token tiện ích trong hệ sinh thái của Perpetual Protocol. Được phát hành bởi Perpetual DAO, token ERC-20 được thiết kế để tạo điều kiện và khuyến khích việc quản lý phi tập trung của giao thức. Token có ba trường hợp sử dụng chính:

- Quản trị: Người nắm giữ có thể stake token PERP của mình để bỏ phiếu hoặc đề xuất ý tưởng mới để cải thiện Perpetual Protocol. Các đề xuất cộng đồng ban đầu sẽ ở mức high-level và được thực hiện bởi team Perpetual Protocol sau khi được thông qua.

- Staking: Người nắm giữ PERP có thể khóa các token PERP của họ trong một khoảng thời gian cố định trong staking pool. Giao thức có thể bán các token đã stake nếu quỹ bảo hiểm cạn kiệt trong điều kiện thị trường khắc nghiệt. Đổi lại cho việc khóa token và chịu rủi ro này, staker sẽ nhận được phần thưởng mỗi tuần.

- Backstop: trong các điều kiện thị trường khắc nghiệt. Nếu quỹ bảo hiểm không thể bù đắp những tổn thất không mong muốn, giao thức sẽ mint các token PERP mới và ngay lập tức bán chúng làm tài sản thế chấp giữ cho hệ thống không bị nợ.

Cấu trúc khuyến khích sau đã được thiết kế để khuyến khích sự tham gia vào việc quản trị và tạo ra một hệ sinh thái xung quanh giao thức:

Nguồn: Perpetual Protocol documentation

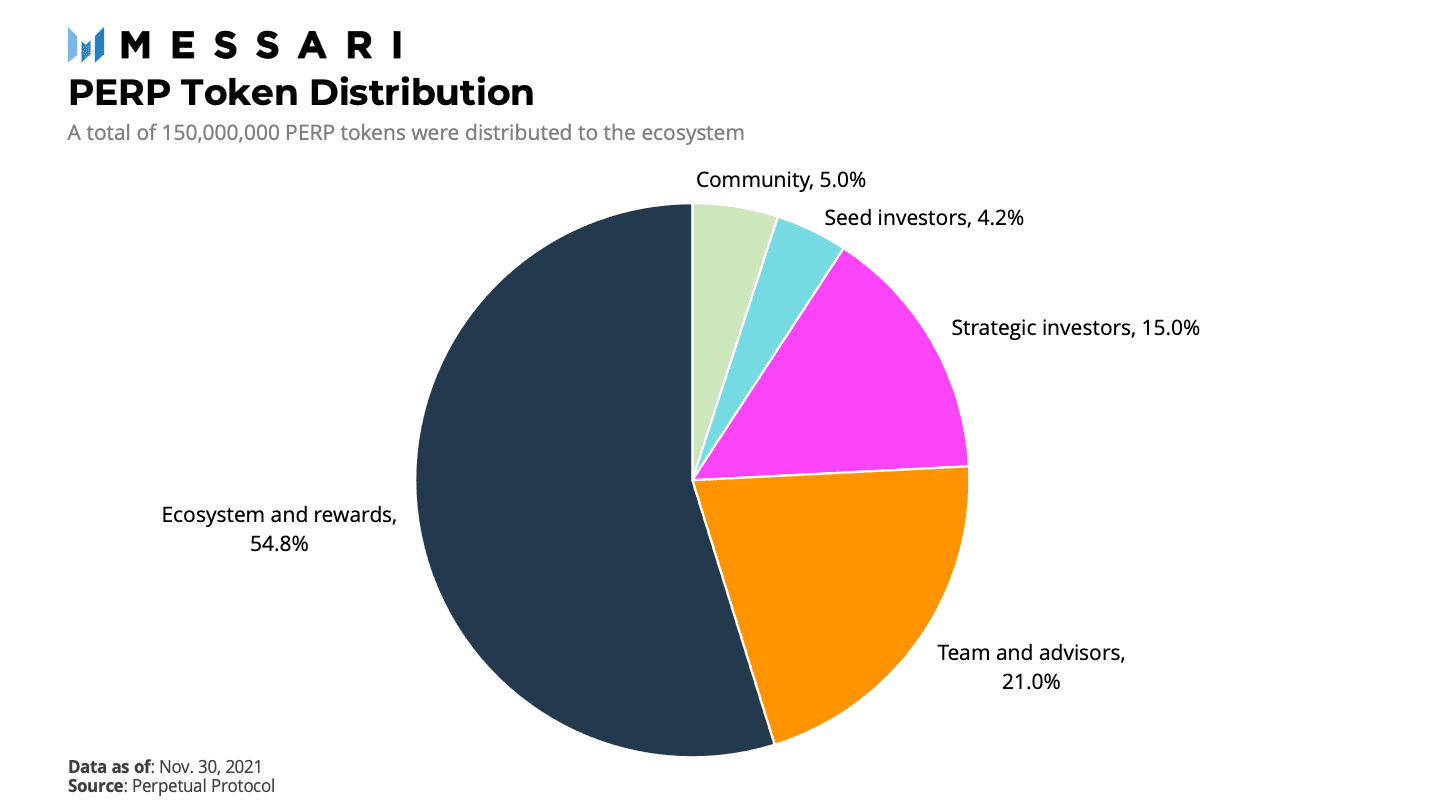

Tổng cộng 150.000.000 token PERP đã được phân phối ban đầu cho cộng đồng, các nhà đầu tư, team phát triển, cố vấn và hệ sinh thái. Cộng đồng có quyền truy cập vào token PERP thông qua Balance Liquidity Bootstrapping Pool được tổ chức vào tháng 9 năm 2020. Token PERP được phân phối ban đầu như sau:

Perpetual Protocol v2: Curie

Sau khi chiếm lĩnh thị trường giao dịch hợp đồng vĩnh cửu phi tập trung trong nửa năm qua, Perpetual Protocol đã công bố bản cập nhật lớn đầu tiên “Curie” – được đặt theo tên của nhà khoa học nổi tiếng. Marie Curie là người phụ nữ đầu tiên đoạt giải Nobel và là người duy nhất từng hai lần giành được giải thưởng cao quý này.

Ra mắt trên Optimism vào tháng trước, Curie cung cấp concentrated liquidity, tạo thị trường không cần cấp phép (permissionless market creation), cross-margin và đa tài sản thế chấp, cải tiến tokenomic. Đồng thời, dự án đang khởi chạy chương trình tài trợ dành cho nhà phát triển để thúc đẩy hơn nữa việc áp dụng trong hệ sinh thái của mình.

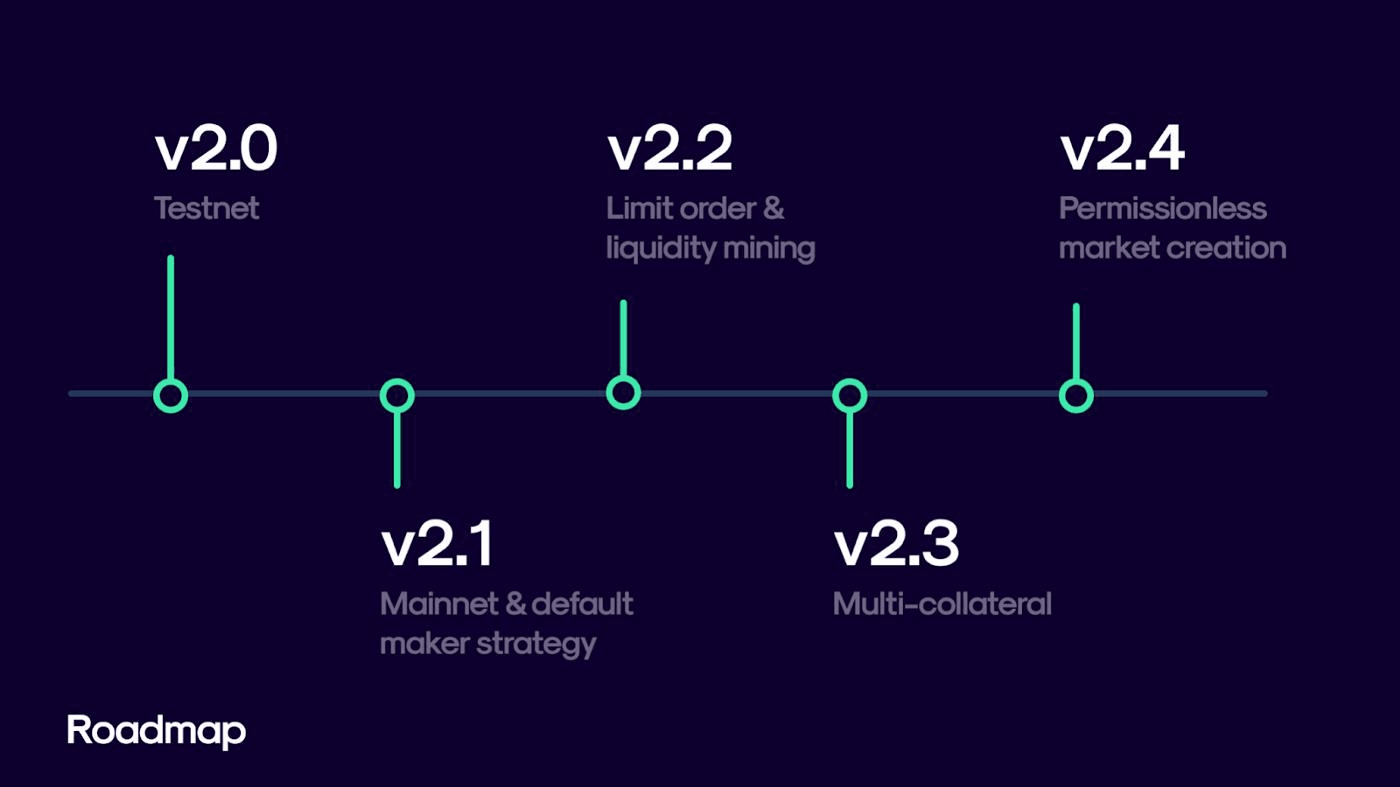

Với những sửa đổi này, nhóm phát triển muốn cạnh tranh với các đối thủ nổi tiếng như FTX và tận dụng khả năng kết hợp của công nghệ blockchain. Mainnet v2 đã được khởi chạy vào ngày 30 tháng 11 và phần còn lại của bản nâng cấp sẽ được triển khai như sau:

- v2.2: Limit orders và chương trình khai thác thanh khoản

- v2.3: Hỗ trợ nhiều loại tài sản thế chấp

- v2.4: Tạo thị trường không cần cấp phép

Thanh khoản tập trung trên Perpetual Protocol

Trong phiên bản đầu tiên, Perpetual Protocol đã đi tiên phong trong mô hình vAMM kết hợp virtual token với mô hình tích số không đổi phổ biến. Như chúng ta đã thấy, điều này cho phép sử dụng đòn bẩy và loại bỏ nhu cầu về các nhà cung cấp thanh khoản.

Mặc dù mô hình sáng tạo này là một trong những yếu tố thành công chính của dự án, nhưng nó cũng đem lại những rủi ro liên quan đến cách tiếp cận này như: (1) giao thức phụ thuộc vào quỹ bảo hiểm trong trường hợp lãi suất mở bị lệch và (2) các nhà giao dịch phải chịu mức trượt giá cao.

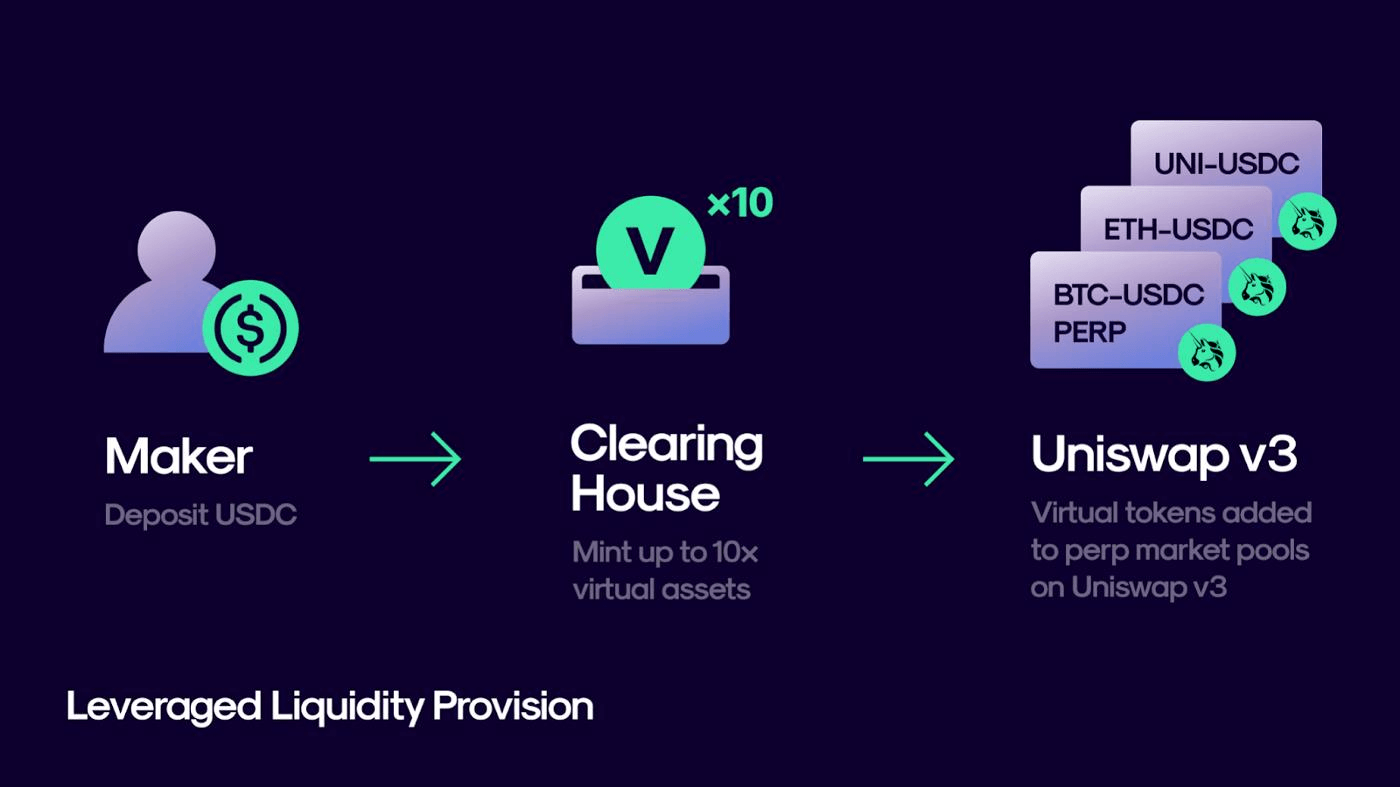

Để giải quyết rủi ro trước đây, Curie kết hợp mô hình vAMM của Perpetual Protocol với Uniswap v3 tạo nên execution layer (lớp thực thi). Bằng cách bổ sung các nhà cung cấp thanh khoản, mọi giao dịch sẽ diễn ra giữa hai đối tác. Đối với các nhà tạo lập, bản vAMM cập nhật sẽ mint các virtual token được đặt trong các pool thanh khoản của Uniswap v3. Đối với các nhà giao dịch, giao thức mint các virtual token được sử dụng để mua và bán.

Kết quả thu được là các funding payment được chuyển giữa các đối tác thông qua các pool thanh khoản. Điều này làm giảm sự tham gia của quỹ bảo hiểm vào các trường hợp thị trường bị lệch và giúp cho giao thức an toàn hơn.

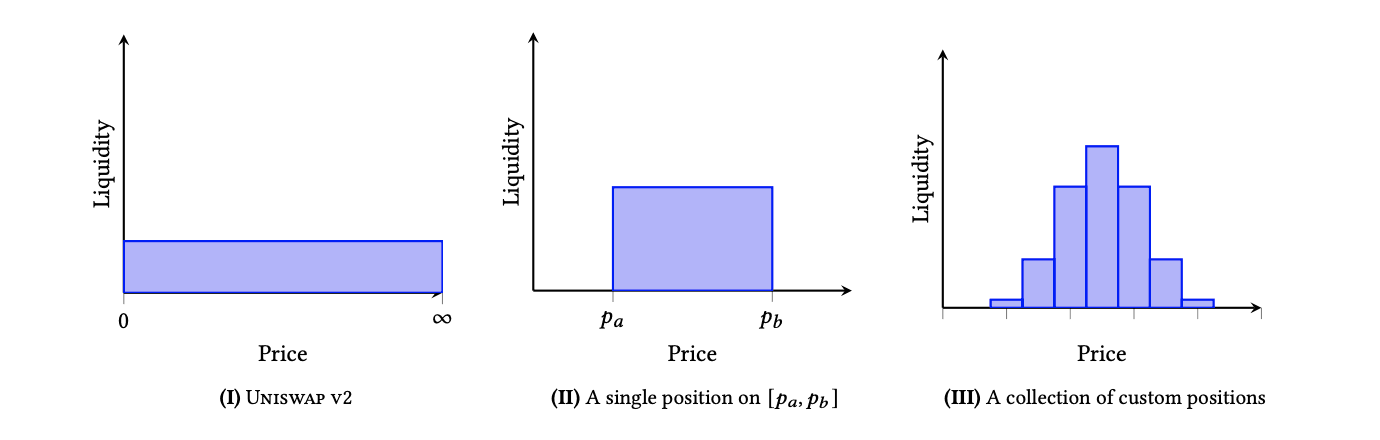

Rủi ro thứ hai nằm ở phương pháp hình thành giá. Vì mô hình x * y = k trải đều tính thanh khoản trên tất cả các phạm vi giá, điều này gây ra sự trượt giá cao cho các giao dịch lớn. Đó là bởi vì giao dịch có quy mô lớn nhiều khả năng làm dịch chuyển giá hơn khi quy mô giao dịch càng gần với số dư trong vAMM.

Uniswap v3 giải quyết vấn đề này bằng cách cung cấp concentrated liquidity, cho phép các nhà cung cấp thanh khoản tập trung vốn của họ trong phạm vi giá tùy chỉnh. Các position riêng lẻ sau đó được tổng hợp lại với nhau thành một pool duy nhất, tạo thành một đường cong kết hợp để người dùng giao dịch. Các nhà giao dịch ít bị trượt giá hơn vì các giao dịch lớn được trải rộng trên nhiều vị thế thay vì một điểm duy nhất trên đường cong giá.

Kết quả là: độ trượt giảm tới 930% trên Curie.

Nguồn: Uniswap v3 Whitepaper

Bên cạnh việc giảm trượt giá, concentrated liquidity cũng giúp cải thiện đáng kể hiệu quả sử dụng vốn. Trong các phiên bản trước đó của Uniswap, phần lớn thanh khoản không bao giờ được vào sử dụng. Ví dụ: cặp stablecoin DAI/USDC chỉ dự trữ 0.50% vốn trong khoảng từ 0.99 USD đến 1.01 USD – phạm vi giá mà được mong đợi có khối lượng nhiều nhất.

Do đó, các nhà cung cấp thanh khoản chỉ kiếm được phí trên một phần nhỏ số vốn của họ trong Uniswap v2. Với concentrated liquidity, các nhà tạo lập có thể xây dựng đường cong giá của riêng họ và thiết lập các chiến lược phù hợp để tăng doanh thu phí.

Với việc sử dụng virtual token, Curie cũng cung cấp thanh khoản đòn bẩy lần đầu tiên. Ngoài việc thu phí, các nhà tạo lập có thể áp dụng đòn bẩy cho thanh khoản của họ để tăng lợi nhuận. Như được thể hiện trong hình, các nhà tạo lập gửi USDC vào và có thể mint các virtual token theo mức đòn bẩy ưa thích của mình. Điều này tạo ra cơ hội thực hiện một loạt các chiến lược cung cấp thanh khoản mới.

Ban đầu, giao thức sẽ cho phép sử dụng đòn bẩy lên đến 10 lần, nhưng mức này có thể được tăng lên thông qua hệ thống quản trị.

Nguồn: Perpetual Protocol blog

Cuối cùng, việc tích hợp với Uniswap v3 cũng tạo cơ hội cho việc tích hợp vào hệ sinh thái hơn nữa nhờ khả năng kết hợp cao. Ví dụ: bất kỳ nhà cung cấp chiến lược tạo lập thị trường bên thứ ba nào cũng sẽ có thể chạy các smart contract trên Curie.

Tạo lập thị trường không cần cấp phép

Trước khi ra mắt Curie, các thị trường mới chỉ có thể được tạo ra sau khi thông qua một đề xuất quản trị. Vấn đề là cần rất nhiều thời gian để thông qua và triển khai một thị trường mới bằng cách tiếp cận này. Ngoài ra, vì quỹ bảo hiểm được chia sẻ trên tất cả các thị trường trong Perpetual Protocol v1, nên có những lo ngại về bảo mật khi bổ sung một tài sản mới – tránh trường hợp một tài sản mới bị sụp đổ và bòn rút hết toàn bộ quỹ bảo hiểm.

Bằng cách thiết lập một quỹ bảo hiểm riêng cho từng thị trường, đây không còn là vấn đề đối với Curie.

Một trong những lợi thế chính của các sàn giao dịch phi tập trung là chúng có thể kích hoạt các thị trường mà không cần cấp phép. Curie sẽ trao quyền cho người dùng để tạo thị trường vĩnh cửu bằng cách sử dụng Uniswap và một oracle như Chainlink.

Nếu một tài sản có nguồn cấp dữ liệu giá (price feed) trên một trong những nền tảng này, thì bất kỳ ai cũng có thể tạo thị trường vĩnh cửu cho tài sản đó bằng một vài thao tác đơn giản. Do đó, người dùng Curie có thể có quyền truy cập thị trường vĩnh cửu đối với các tài sản long tail thường không có sẵn trên các nền tảng phổ biến.

Lưu ý rằng giao thức cũng sẽ không còn bị giới hạn đối với các tài sản crypto sau khi cập nhật. Trên Curie, người dùng có thể giao dịch bất cứ thứ gì họ thích – từ ngoại hối, đến vàng, hoặc thậm chí là hạt cà phê.

Cross-Margin và Thế chấp đa tài sản

Mặc dù Perpetual Protocol là một trong những nền tảng phái sinh hàng đầu hiện nay, nhưng nó vẫn chỉ là một dự án tương đối non trẻ. Trong bối cảnh phát triển nhanh chóng, team không có thời gian để xây dựng tất cả các tính năng mà các nhà giao dịch quen sử dụng trên các sàn giao dịch đã thành lập. Điều này sẽ thay đổi với bản nâng cấp mới. Curie cung cấp cross-margin và thế chấp đa tài sản:

- Cross-margin cho phép các nhà giao dịch mở nhiều vị thế bằng cách sử dụng số dư tài khoản của họ như một pool tài sản thế chấp chung. Điều này có nghĩa là số tiền ký quỹ khả dụng của nhà giao dịch tăng lên khi vị thế của họ trở nên có lợi hơn. Do đó, cross-margin cải thiện hiệu quả sử dụng vốn cho các nhà giao dịch và giảm rủi ro cho giao thức.

- Thế chấp đa tài sản cho phép các nhà giao dịch sử dụng nhiều loại tài sản ngoài USDC. Ví dụ: một nhà giao dịch có thể sử dụng wBTC làm tài sản thế chấp để mở một vị thế long trên cặp ETH-USDC. Thiết kế này mang lại cho các nhà giao dịch sự linh hoạt hơn và cải thiện đáng kể trải nghiệm người dùng – đây điều mà team muốn tập trung nhiều hơn vào Curie.

Cập nhật Tokenomics

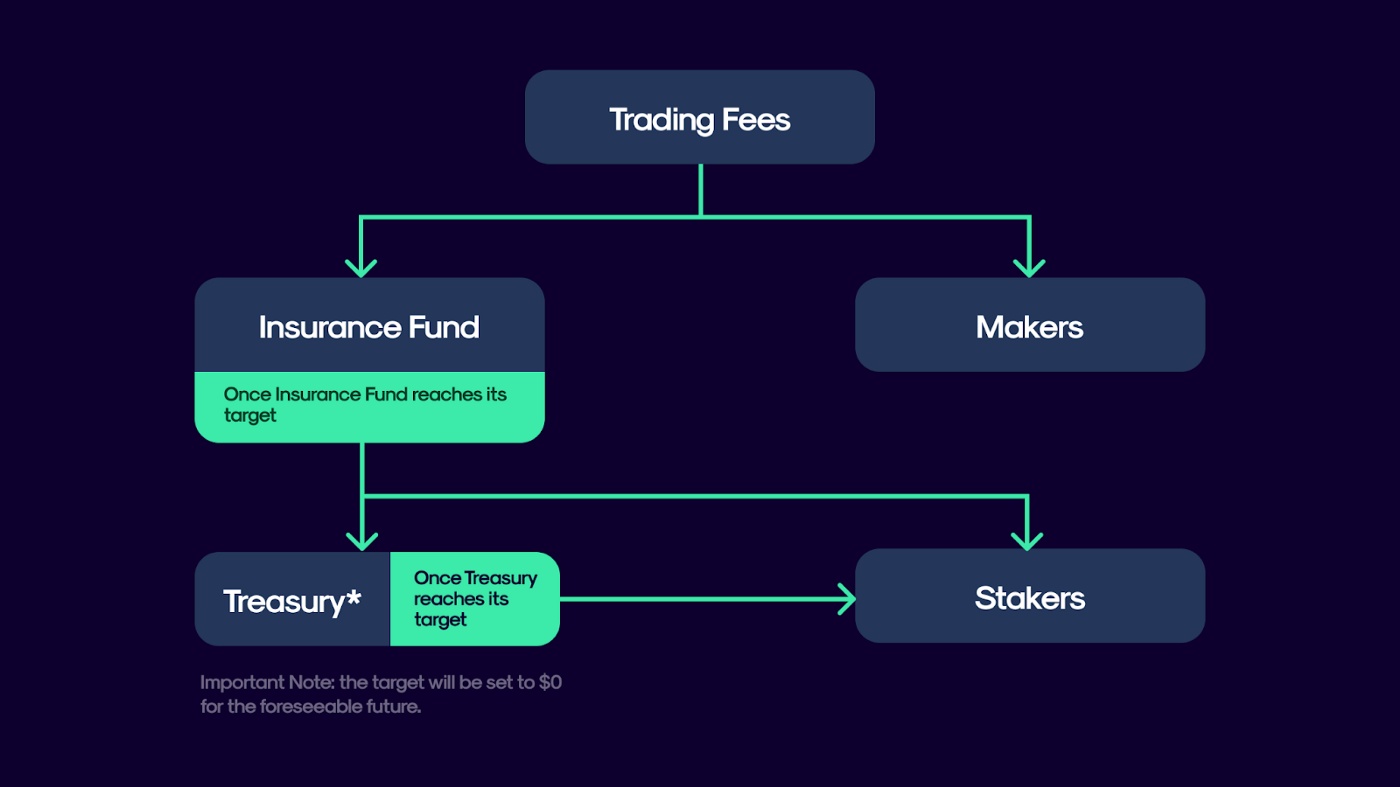

Bản cập nhật có những thay đổi trong tokenomics. Với việc ra mắt Curie, phí sẽ được tạo ra từ ba nguồn khác nhau như sau:

- Phí giao dịch từ các thị trường công khai

- Phí giao dịch từ các thị trường riêng do người dùng tạo ra

- Tái thế chấp (Rehypothecation): Ngân sách từ quỹ bảo hiểm có thể được sử dụng trong các giao thức có độ rủi ro thấp để tăng lợi nhuận

Khi giao thức có thêm nhiều thị trường và khối lượng giao dịch nhiều hơn, mỗi nguồn thu này dự kiến sẽ tăng lên. Kết hợp việc cung cấp thanh khoản đòn bẩy, tổng số phí được tạo ra trên Curie có thể sẽ cao hơn nhiều so với Perpetual Protocol v1.

Bên cạnh việc bổ sung các dòng doanh thu, dòng phí giao dịch cũng sẽ thay đổi trên Curie. Thay vì trả một nửa phí giao dịch cho các staker, các nhà tạo lập giờ đây cũng có thể nhận được một phần phí giao dịch. Luồng phí giao dịch mới được phân bổ như sau:

Thành tựu

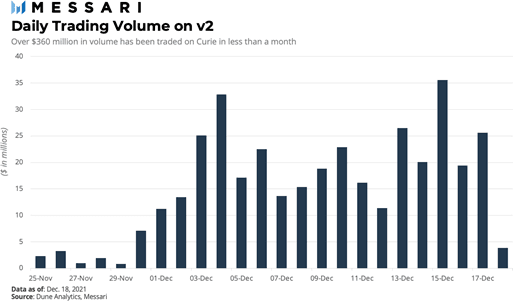

Kể từ khi ra mắt vào tháng trước, khối lượng giao dịch trên Curie đã đạt hơn 360 triệu USD. Khối lượng giao dịch hàng ngày đạt trung bình 15.3 triệu USD và đạt đỉnh ở mức 35.5 triệu USD vào ngày 15 tháng 12. Mặc dù đó là những con số ấn tượng cho tháng đầu tiên ra mắt của bất kỳ giao thức nào, nhưng con số này vẫn còn cách xa 2.3 tỷ USD được giao dịch trên Perpetual Protocol v1 so với cùng kỳ.

Điều này cho thấy team vẫn còn rất nhiều việc phải làm – điều mà team đang giải quyết bằng các chương trình khai thác thanh khoản và hoàn trả phí gas của mình.

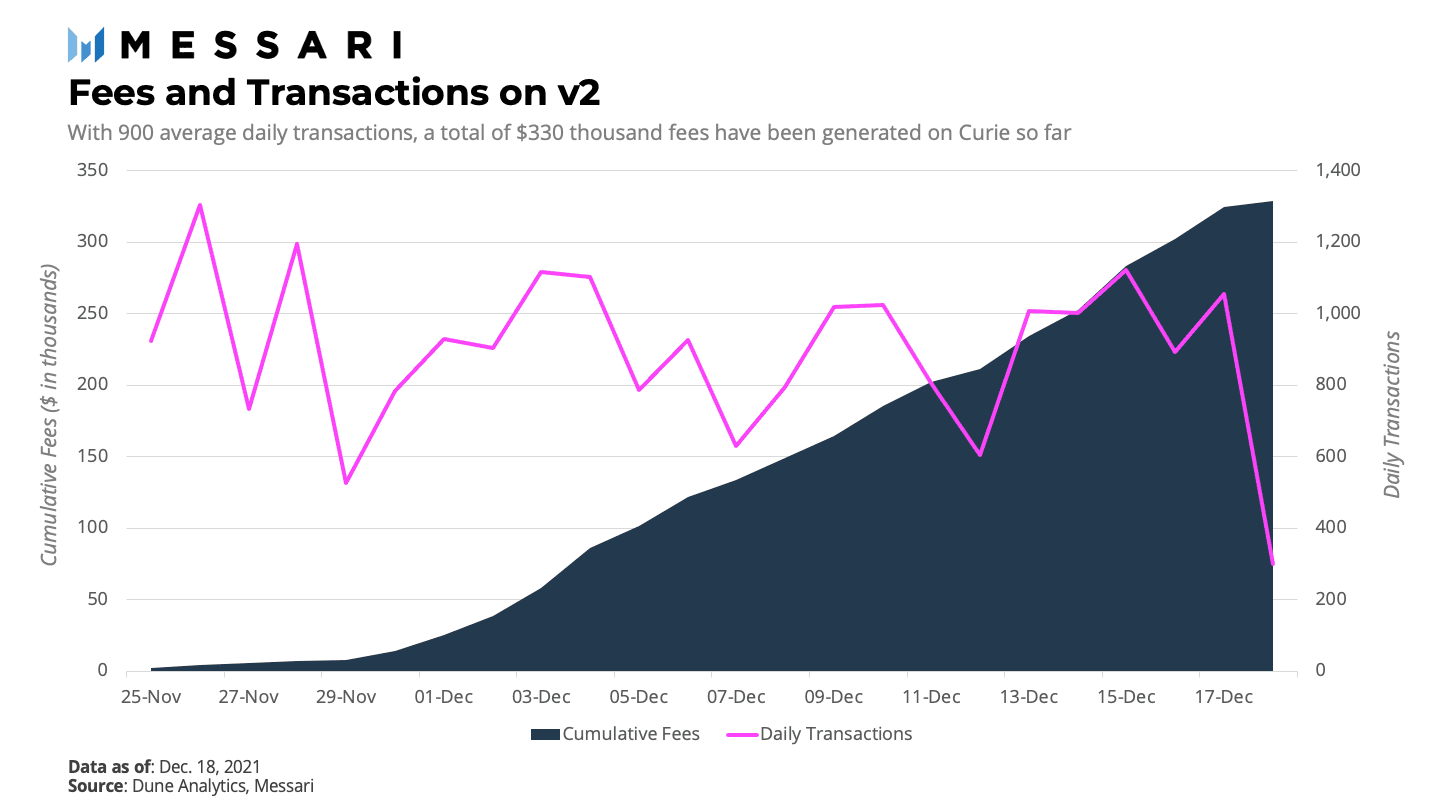

Nhìn vào biểu đồ phí và số giao dịch, chúng ta thấy một xu hướng tương tự. Tổng cộng có 330 nghìn USD phí đã được tạo ra trên nền tảng và chưa có dấu hiệu chậm lại. Trung bình có 900 giao dịch được thực hiện mỗi ngày. Các giao dịch hiển nhiên nhiều hơn vào các ngày trong tuần – ngay cả các nhà giao dịch crypto cũng nghỉ ngơi vào cuối tuần. Vẫn còn phải xem tokenomics mới sẽ tác động đến doanh thu của giao thức như thế nào.

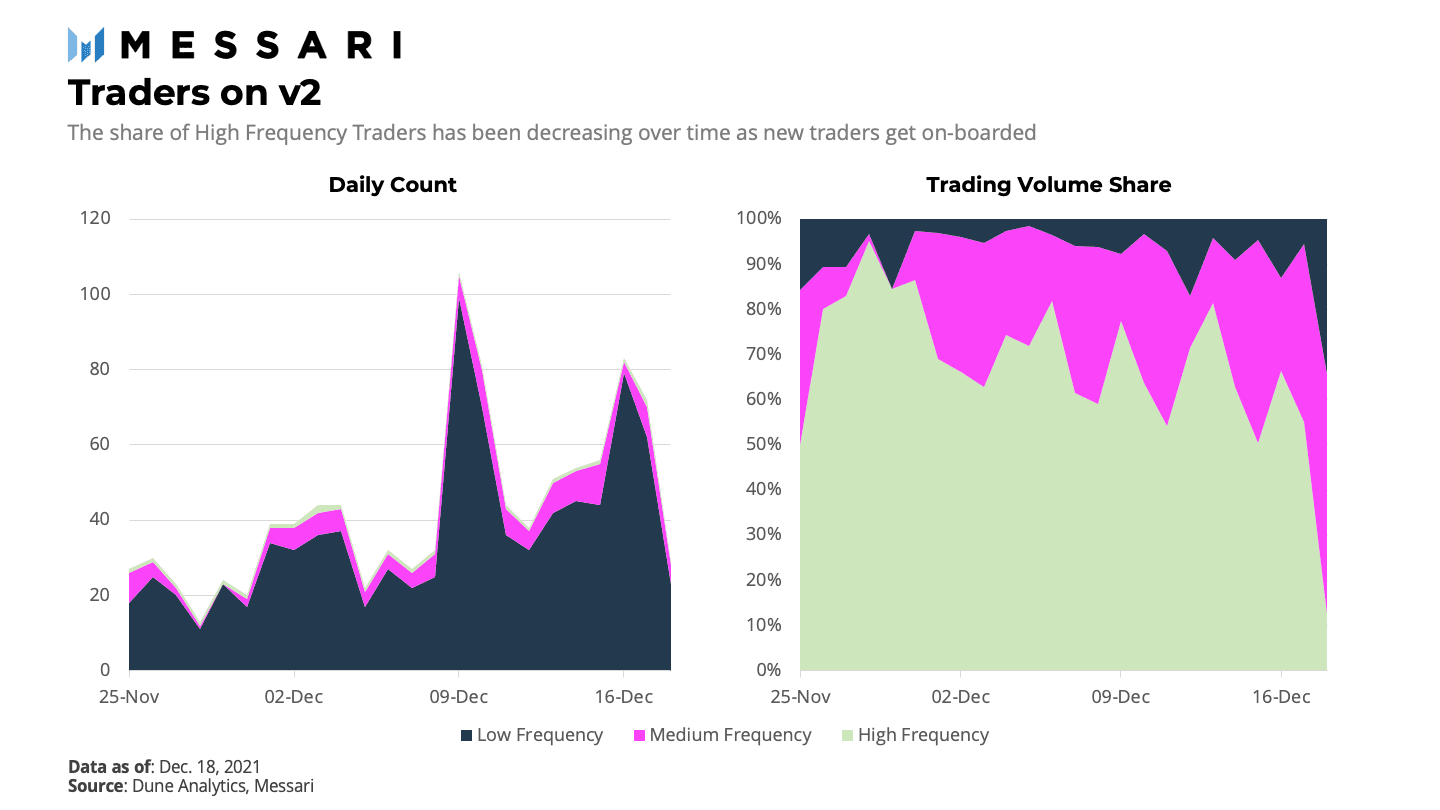

Cuối cùng, đối tượng nào đang thực sự sử dụng nền tảng này? Phần lớn khối lượng giao dịch được thực hiện bởi nhóm nhỏ các nhà giao dịch tần suất cao (High Frequency Traders). Điều này không quá bất ngờ vì các nhà giao dịch này thường vào thị trường sớm và tận dụng công nghệ mạnh mẽ để có lợi thế hơn những người khác.

Tuy nhiên, thị phần của các nhà giao dịch tần suất cao đã giảm khi các nhà giao dịch cá nhân tham gia vào nền tảng trong suốt tháng qua. Tổng cộng có 440 người dùng duy nhất đã đăng ký cho đến nay. Con số này có thể sẽ tiếp tục tăng với những nỗ lực thu hút người dùng mới.

Grants Program

Để thúc đẩy sự đổi mới trong hệ sinh thái, Perpetual Protocol đã khởi động chương trình tài trợ (grants program) dành cho nhà phát triển vào tháng 8 năm 2021. Ủy ban tài trợ (grants committee) hiện bao gồm bốn thành viên cộng đồng và một nhà đầu tư. Ủy ban gồm nhiều bên này phải đảm bảo các khoản tiền được sử dụng vì lợi ích tốt nhất của giao thức. Tổng cộng 500 nghìn PERP được dành để hỗ trợ tài chính cho các team muốn:

- Phát triển các chiến lược trên chuỗi bằng cách sử dụng giao thức

- Xây dựng các dự án mang lại lợi ích cho hệ sinh thái

- Tạo nội dung để tăng độ nhận diện thương hiệu cho Perpetual Protocol

Những nhóm muốn tham gia có thể nộp đơn thông qua Request for Proposal và cho đến nay đã có ba đề xuất được chấp thuận. Team tin rằng khả năng kết hợp là chìa khóa để xây dựng một hệ sinh thái xung quanh giao thức và chương trình tài trợ là một trong những hành động quan trọng để đạt được mục tiêu này.

Cạnh tranh

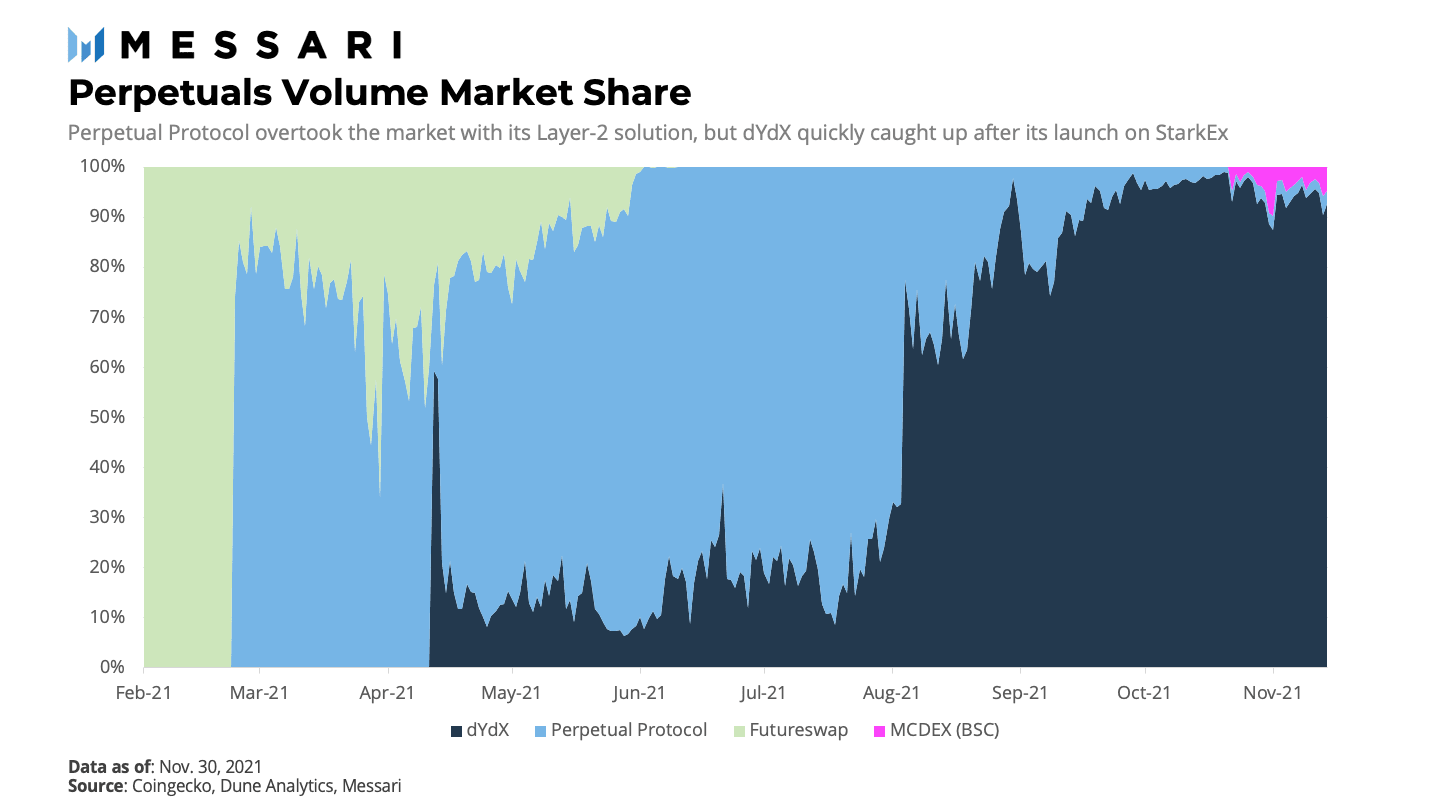

Như đã đề cập, thị trường phái sinh crypto đã tăng trưởng đáng kể trong những năm qua. Giữa sự tăng trưởng này, hoán đổi không kỳ hạn (perpetual swaps) đã giành chiến thắng trong cuộc đua trở thành công cụ tài chính phổ biến nhất. Perpetual Protocol đã đi tiên phong trong lĩnh vực giao dịch không kỳ hạn Layer-2 và điều này đã góp phần vào sự phát triển nhanh chóng của giao thức trong thị trường giao dịch không kỳ hạn phi tập trung.

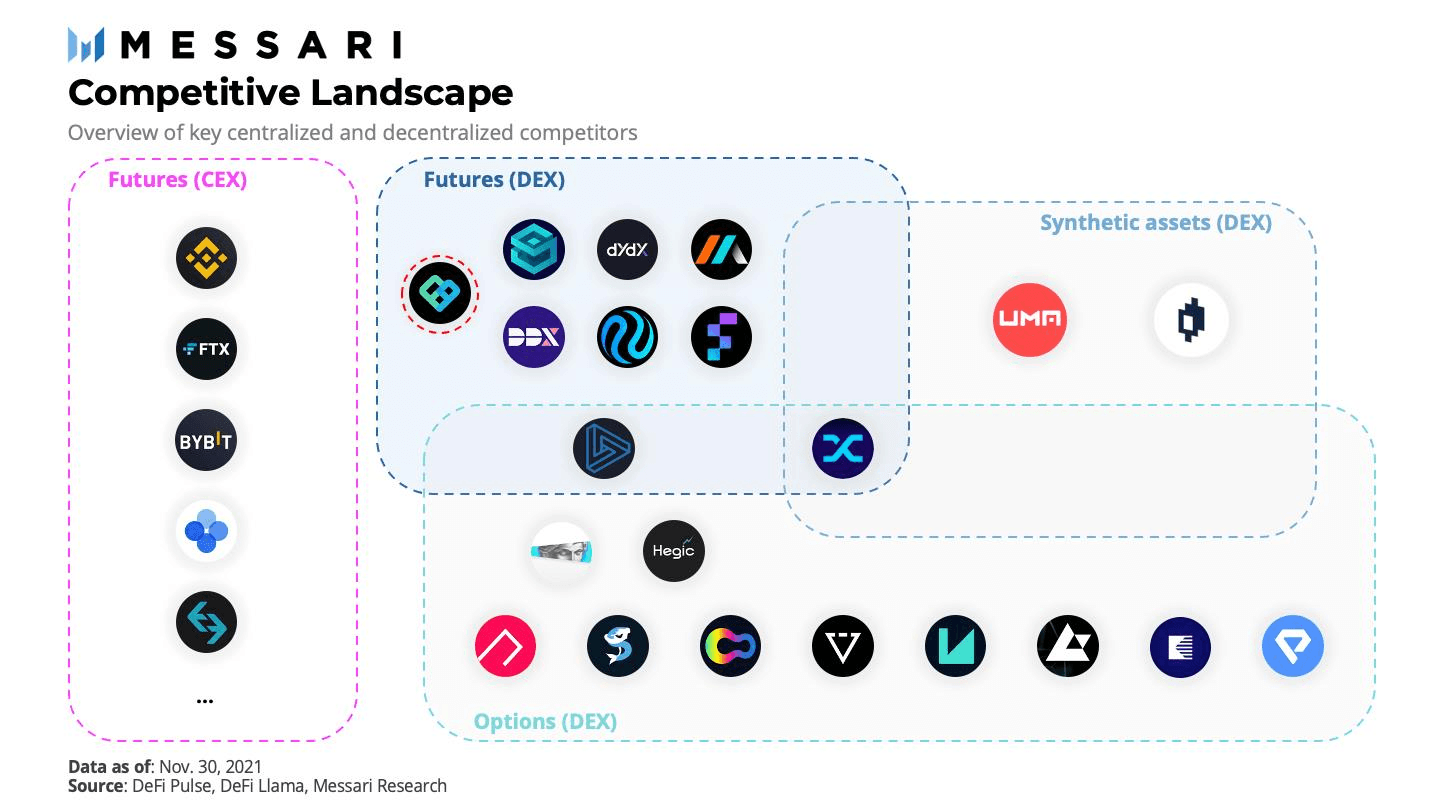

Hiện tại, dự án đang cạnh tranh với các đối thủ là sàn giao dịch phi tập trung (DEXes) cũng như các sàn giao dịch tập trung (CEXes) được thành lập đang tìm cách chiếm lấy thị phần của thị trường đầy tiềm năng này. Mặc dù team đã cho biết họ không có kế hoạch ngắn hạn để cung cấp các loại sản phẩm phái sinh khác, các nền tảng quyền chọn và tài sản tổng hợp phi tập trung cũng cạnh tranh với Perpetual Protocol về khối lượng giao dịch.

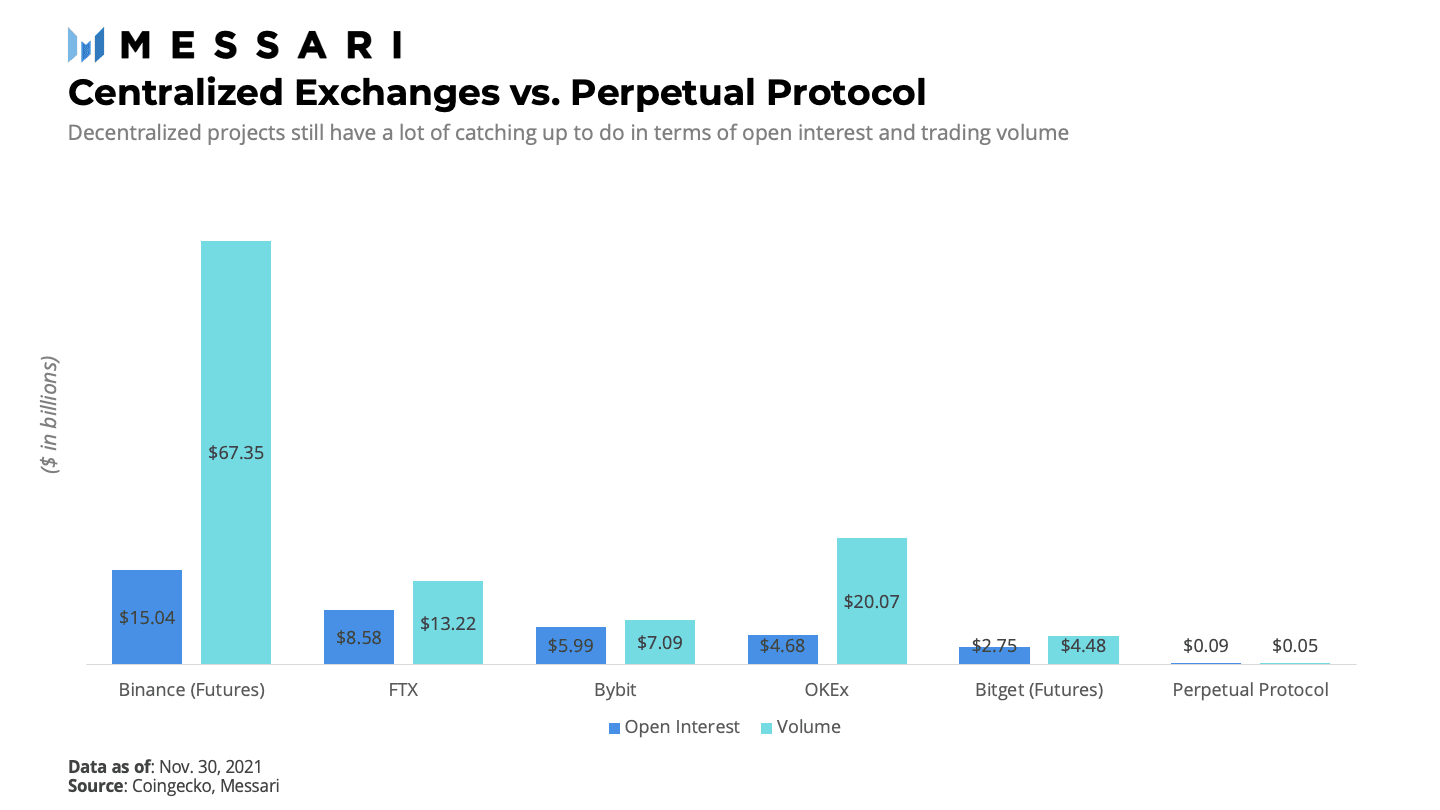

Hiển nhiên, những sàn tập trung là nhưng bên đầu tiên cung cấp các tài sản crypto phái sinh trên quy mô lớn. Hiện nay, các công ty khởi nghiệp về crypto như Binance, FTX và Bybit vẫn giữ thị phần lớn nhất trên thị trường.

So sánh hoạt động giao dịch của CEX với hoạt động của Perpetual Protocol cho ta một bức tranh rõ ràng về thị phần mà các dự án phi tập trung có thể khai thác. Từ đó thấy được dự án vẫn còn khá nhiều tiềm năng để phát triển:

Là dự án tiên phong trong lĩnh vực giao dịch không kỳ hạn Layer-2, Perpetual Protocol đã chiếm lĩnh thị trường với tốc độ không thể sánh kịp vào đầu năm. Tuy nhiên, khi các đối thủ của giao thức chuyển sang các giải pháp Layer-2, thị phần của giao thức và lợi thế cạnh tranh đã giảm. Hiện tại, dự án nổi bậc dYdX đã chiếm lại ngôi vị dẫn đầu thị trường trong lĩnh vực DeFi.

Với Curie, chúng ta có thể chỉ thấy một sự đột phá khác khi giao thức triển khai trên giải pháp mở rộng Optimism và có khả năng mở rộng sang các mạng khác trong tương lai. Điều tương tự đã xảy ra vào đầu năm nay – và hãy cùng xem điều đó diễn ra như thế nào…

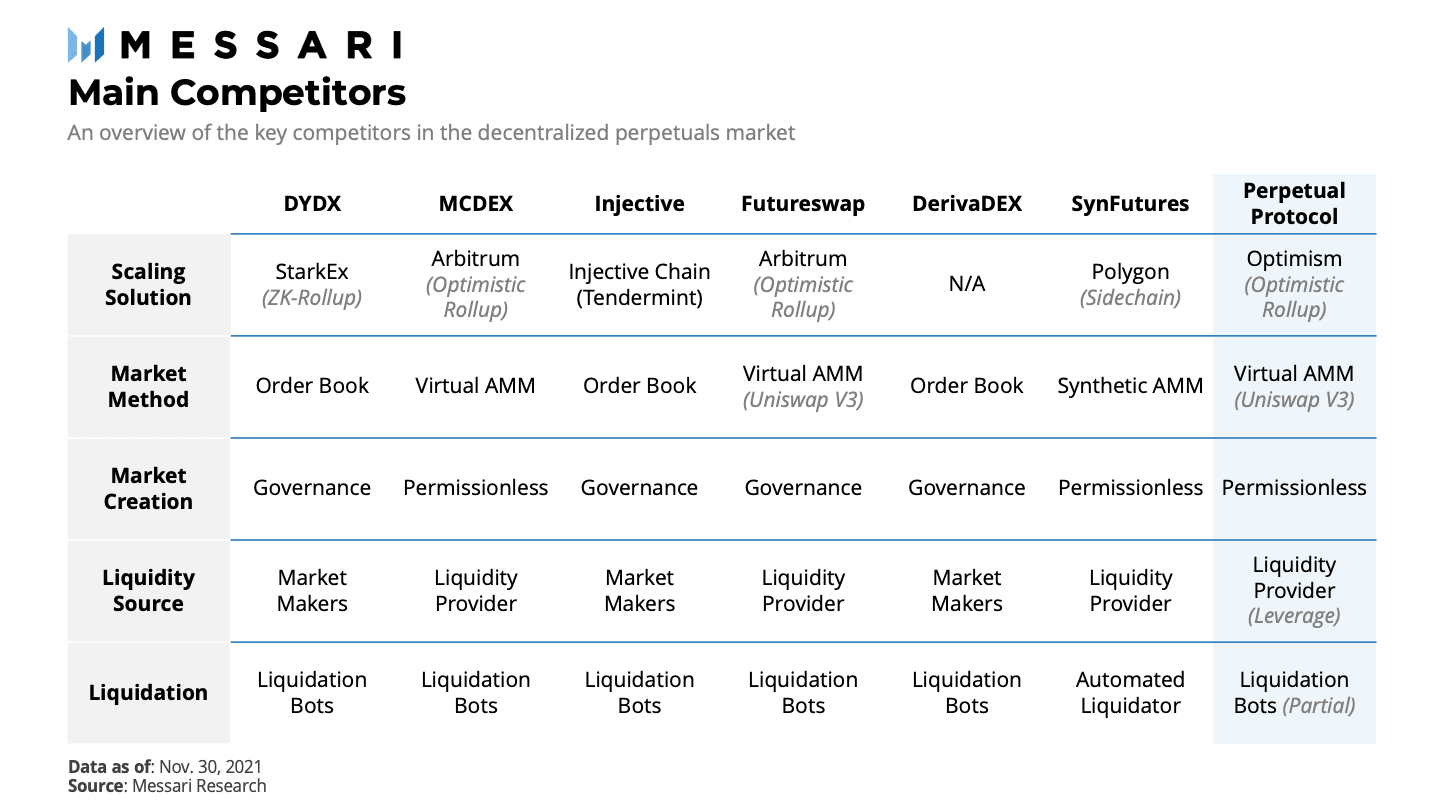

Cuối cùng, hãy xem xét kỹ hơn các đối thủ cạnh tranh chính. Perpetual Protocol có sáu đối thủ chính. Như chúng ta đã thấy, dYdX và Perpetual Protocol cho đến nay là những dự án lớn nhất. Cũng cần lưu ý rằng DerivaDEX và SynFutures vẫn đang trong giai đoạn phát triển.

Tất cả các dự án đều đang cố gắng trở thành thị trường phi tập trung điển hình và tìm cách tạo sự khác biệt về giải pháp mở rộng quy mô, cách thị trường được tạo lập và các thị trường mới được tạo ra, nguồn thanh khoản và cách các vị thế được thanh lý:

Tương tự như cách Perpetual Protocol đột phá trong thị trường, một trong những rủi ro chính đối với dự án là một dự án mới có thể xuất hiện và cung cấp một giải pháp tốt hơn. Cũng có thể khó thu hút các nhà cung cấp thanh khoản khi Perpetual Protocol chuyển sang concentrated liquidity – những nhà cung cấp thanh khoản có thể chỉ thích các giải pháp cung cấp thanh khoản hiện tại hơn.

Tuy nhiên, team tin rằng thiết kế mới sẽ cho phép giao thức mở rộng quy mô tốt hơn bao giờ hết và sẽ chỉ cải thiện vị thế của giao thức trên thị trường.

Kết luận

Với tiềm năng tăng trưởng to lớn còn lại dành cho các công cụ phái sinh phi tập trung so với thị trường truyền thống, rất nhiều đổi mới đang diễn ra trong lĩnh vực này. Do đó, các giao thức mới và sáng tạo đang mọc lên khắp nơi để nắm bắt cơ hội này. Với Curie, Perpetual Protocol tìm cách sửa chữa những điểm yếu của phiên bản đầu tiên và củng cố vị thế của mình.

Bản cập nhật được thiết kế để tăng khối lượng giao dịch và doanh thu cho giao thức, đồng thời giảm trượt giá và phụ thuộc quá mức vào quỹ bảo hiểm. Bằng cách bổ sung các nhà cung cấp thanh khoản và cải thiện trải nghiệm người dùng trên Optimism, team tin tưởng rằng Curie sẽ trở thành công cụ thích hợp cho các nhà giao dịch phái sinh.

Và bằng cách kết hợp Uniswap v3 như execution layer, cho phép tạo ra các thị trường riêng và khởi chạy chương trình tài trợ dành cho các nhà phát triển, Perpetual Protocol đang tận dụng khả năng kết hợp để xây dựng hệ sinh thái của mình. Đây là một bước đi đúng hướng với mục tiêu trở thành một công cụ nền tảng trong hệ sinh thái DeFi.

Tuy nhiên, tương lai của tài chính phi tập trung vẫn rất khó dự đoán. Cung cấp các công cụ phái sinh phức tạp có nghĩa là dự án đang được thúc đẩy một chất xúc tác khó lường, bất cứ chuyện gì cũng có thể xảy ra. Chỉ có thời gian mới trả lời được, nhưng chắc chắn Perpetual Protocol là một dự án đáng quan tâm.

Bài viết được bạn Huyền Trang thuộc FXCE Crypto biên tập từ “Perpetual Protocol: Nobel Prizeworthy Derivatives?” của tác giả Michiel Van Tilborg; với mục đích cung cấp thông tin và phi lợi nhuận. Chúng tôi không khuyến nghị đầu tư và không chịu trách nhiệm cho các quyết định đầu tư liên quan đến nội dung bài dịch.

—————————————————

👉 Theo dõi FXCE Ventures

Group Chat | Research Hub | FXCE Spotlight | Tổng hợp airdrop | FXCE Pool Coin