Nội dung chính

- Trong những tháng tới, Ethereum sẽ trải qua một sự thay đổi cơ chế đồng thuận từ Proof-of-Work sang Proof-of-Stake, sự kiện này được gọi là “The Merge”.

- Những cải tiến cơ bản sẽ thu hút các nhà đầu tư bao gồm việc tạo ra một giao thức thân thiện với môi trường hơn, bổ sung lợi tức có thể tiếp cận được, tài sản cơ bản giảm phát và tăng sự phi tập trung/bảo mật.

- Tác động ngắn hạn sâu sắc nhất là việc loại bỏ các thợ đào (miner). Các thợ đào đang bán ròng ETH hàng ngày. Áp lực bán này ngay lập tức được loại bỏ khỏi thị trường. Nếu chúng ta giả định nhu cầu của người mua không đổi từ các điều kiện trước hợp nhất (pre-merge), thì điều đó thực sự có thể dẫn đến áp lực mua ròng trong cơ cấu.

- Có vẻ như The Merge sẽ diễn ra trong khoảng thời gian từ tháng 8 đến tháng 9 năm 2022. Thị trường dường như chưa ảnh hưởng đến sự thành công của quá trình chuyển đổi đối với các nguyên tắc cơ bản trong ngắn hạn và dài hạn của Ethereum.

- Chúng ta sẽ thảo luận về mô hình DCF và lợi tức có thể tùy chỉnh để khám phá thêm các hệ quả sau hợp nhất (post-merge) của Ether.

Ethereum là đồng crypto lớn thứ hai thế giới trị giá hơn 200 tỷ USD và hàng tỷ USD khác trong các giao thức được xây dựng trên mạng này. Việc nâng cấp Ethereum từ Proof-of-Work (PoW) lên Proof-of-Stake (PoS) là một trong những sự kiện được nhắc đến nhiều nhất trong crypto kể từ lần đầu tiên được thảo luận vào năm 2014.

Việc nâng cấp này có ý nghĩa rất lớn đối với cả thị trường crypto, nhưng rủi ro trong việc triển khai cũng rất cao. Việc nâng cấp mạng có quy mô lớn như thế này tương tự với việc thay đổi động cơ của máy bay ngay giữa chuyến bay.

Đối với các nhà đầu tư biết tận dụng cơ hội, The Merge trên Ethereum là một trong những kịch bản risk/reward thú vị nhất mà chúng ta đã thấy trên các thị trường lớn trong vài năm qua.

Ethereum Merge là gì?

Ethereum ra mắt vào tháng 7 năm 2015 là một Proof-of-Work blockchain. Các cuộc thảo luận về việc chuyển đổi sang Proof-of-Stake thực sự đã bắt đầu vào năm 2014 trước khi ra mắt chain ban đầu.

Chi phí (cả về mặt kinh tế và năng lượng) cần thiết để tiếp tục vận hành Ethereum trên quy mô lớn bằng cách sử dụng PoW rất tốn kém. Để thực sự hoạt động như một “máy tính dùng chung của thế giới hay world’s shared computer”, giải pháp bảo mật cho Ethereum sẽ phải tiết kiệm chi phí nhất có thể.

The Merge là sự chuyển đổi cơ chế đồng thuận blockchain Ethereum mainnet từ PoW sang PoS. Cả hai cơ chế đồng thuận đều cung cấp phần thưởng cho validator để bảo mật mạng. Để giành được các phần thưởng này cần có chi phí trả trước: PoW lấy năng lượng để giải các phương trình, PoS lấy tài sản thế chấp có thể được cắt giảm.

Trong PoS, an ninh mạng sẽ không còn bắt nguồn từ các thợ đào tiêu tốn lượng lớn điện năng mà thay vào đó là bởi những validator dùng ETH làm tài sản thế chấp để tuân theo các quy tắc đồng thuận của mạng. Mặc dù quá trình chuyển đổi rất có thể sẽ xảy ra, nhưng để thành công cần nhiều thời gian hơn chúng ta mong đợi.

Những thách thức kỹ thuật dai dẳng đi kèm với thách thức lớn khuyến khích các thợ đào từ bỏ việc khai thác PoW có lợi nhuận để chuyển sang một PoS hard fork.

Để buộc các thợ đào nâng cấp, ý tưởng đưa ra là tăng dần độ khó của mạng. “Difficulty bomb” này khiến các thợ đào phải đối mặt với những thách thức về việc fork mạng PoW cũng như đưa ra thời hạn phát triển không chính thức. Ngoài ra, quả bomb này cũng sẽ giảm dần lợi nhuận của miner. Ban đầu bomb được lên kế hoạch hoạt động vào năm 2016 nhưng vẫn chưa được thực hiện do những thách thức kỹ thuật nói trên của The Merge.

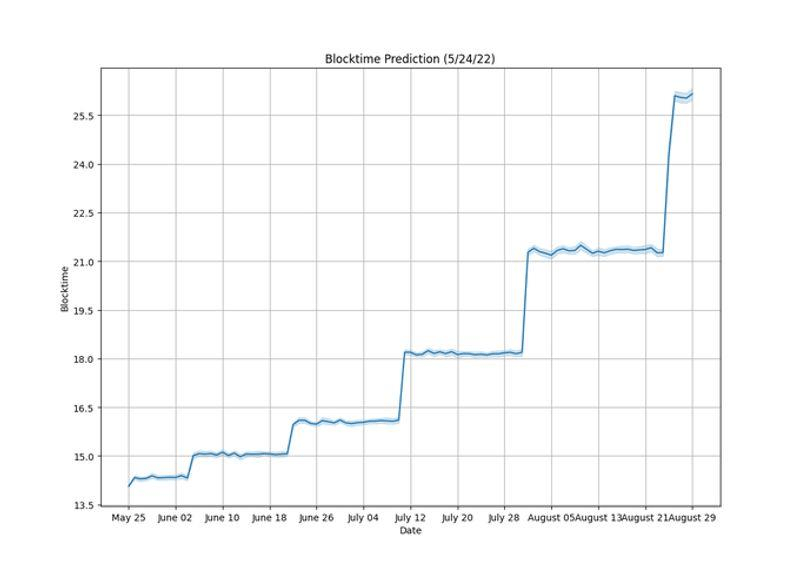

Khi bomb hoạt động trên mạng Ethereum, Block time dự kiến sẽ chậm lại so với thời điểm hiện tại (13 giây). Trong khi difficulty bomb dự kiến sẽ live vào tháng 6 năm 2022, các hiệu ứng nhỏ đã xuất hiện. Đến cuối tháng 8, dự kiến block time trên Ethereum sẽ tăng gấp đôi nếu The Merge không được thực hiện thành công hoặc bomb không bị trì hoãn.

Blocktime dự kiến Ethereum trên – Nguồn: Tim Beiko

Quy trình của The Merge

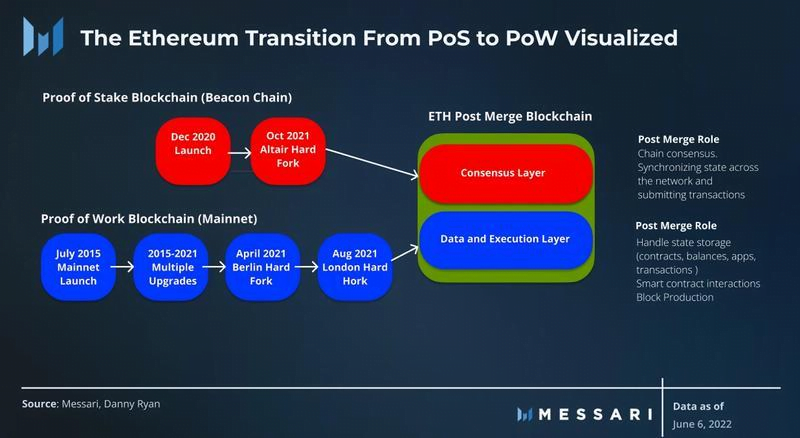

Quá trình chuyển đổi từ PoW sang PoS thường được gọi là “The Merge” vì hai chain riêng biệt đang được kết hợp. Vào tháng 12 năm 2020, một blockchain độc lập sử dụng PoS được gọi là Beacon Chain đã được ra mắt cùng với chuỗi PoW Ethereum hiện có, đánh dấu những bước đầu tiên trong The Merge.

Beacon Chain sẽ hợp nhất với PoW chain hiện có, trở thành layer đồng thuận của mạng mới. Beacon Chain sẽ điều phối sự đồng thuận hoặc thỏa thuận giữa các validator về trạng thái của mạng. Block production sẽ được xử lý bởi Execution Layer (nay là PoW chain).

Sau khi hợp nhất, Ethereum validator sẽ cần chạy client của mình với hai layer hoặc module: một module phụ trách các hoạt động đồng thuận và một module xử lý việc thực thi.

Các thay đổi chỉ xảy ra ở layer đồng thuận và tất cả EVM, ứng dụng, chain data và tài khoản đều được thực hiện bởi cùng một động cơ thực thi (execution engine) của Ethereum hiện tại; do đó, trải nghiệm đối với hầu hết người dùng cuối (end user) của Ethereum sẽ vẫn như cũ. Ether Holder sẽ không cần phải chuyển, thay đổi hoặc nâng cấp sau khi hợp nhất.

Đổi lại người dùng sẽ nhận lợi tức từ việc stake. Đã có hơn 12.5 triệu ETH được stake trên Beacon Chain tương đương khoảng 10% outstanding supply. Để chạy validator cần 32 ETH.

Hầu hết các cá nhân chọn ủy quyền cổ phần của mình thông qua các dịch vụ của bên thứ ba để nhận được số tài sản trả trước này. Ethereum không có các tùy chọn ủy quyền trong giao thức như nhiều Layer-1 khác. Hầu hết các staker (người stake ETH) độc lập thông qua các tùy chọn tập trung như Coinbase hoặc các tùy chọn phi tập trung như Rocketpool. Thông qua các nhà cung cấp này, việc stake có thể được thực hiện với bất kỳ số lượng ETH.

Các giai đoạn cuối cùng của quá trình phát triển The Merge bắt đầu vào đầu năm 2022 với việc triển khai chi tiết The Merge cho các khách hàng. Một loạt thử nghiệm đã được thực hiện, hoàn thiện trong “Shadow fork” mô phỏng The Merge trên các mạng phát triển và được tiến hành trong suốt nửa đầu năm 2022. Giai đoạn thử nghiệm cuối cùng trước khi The Merge chuyển đổi các mạng thử nghiệm hiện có.

Ropsten là testnet đầu tiên được lên kế hoạch chuyển đổi sang PoS vào ngày 8 tháng 6. Các testnet khác, Goerli và Sepolia, sẽ được thông qua The Merge vào đầu tháng 7. Các nhà phát triển Ethereum đã chỉ ra rằng The Merge sẽ diễn ra trên Ethereum mainnet vào khoảng tháng 8 năm 2022 nếu không có bất kỳ vấn đề nghiêm trọng nào xảy ra.

Trường hợp đầu tư

Những thay đổi cơ bản quan trọng được đưa ra bởi The Merge cũng sẽ thay đổi trường hợp đầu tư (investment case) của ETH và toàn bộ hệ sinh thái Ethereum. Ethereum sẽ không bị coi là một thử nghiệm không tưởng nữa và sẽ thu hút các nhà đầu tư tìm hiểu thị trường trong thời gian dài.

Trong khi triển vọng về dài hạn khá rõ ràng, thì các tác động cơ cấu từ The Merge cũng có thể ảnh hưởng đến giá ETH trong ngắn hạn. Trong một thị trường non trẻ như crypto, hành vi giá bị chi phối bởi các dòng tiền nhiều hơn các nguyên tắc cơ bản.

Những cải tiến cơ bản để đạt được sức hút trong dài hạn

Giảm năng lượng mà giao thức tiêu thụ

Việc vận hành “máy tính của thế giới” bằng PoW rất tốn tài nguyên. Các thợ đào tiêu thụ hàng triệu KWH điện, chạy các máy tính sử dụng nhiều tài nguyên nhằm giải quyết các vấn đề toán học cần thiết để giành được phần thưởng block.

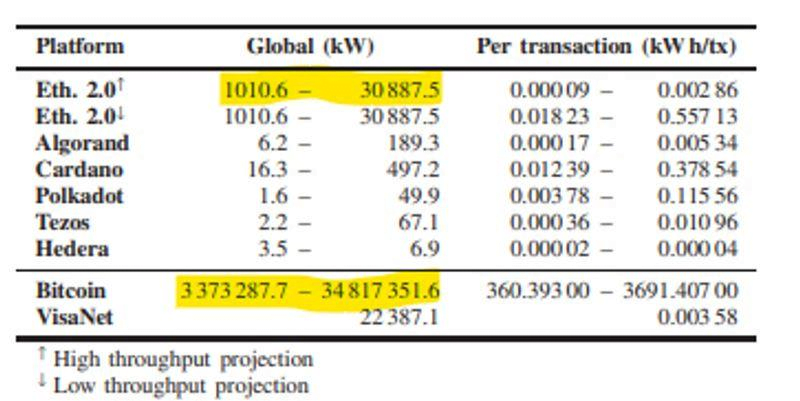

PoS làm giảm đáng kể mức tiêu thụ năng lượng của mạng bằng cách tái sử dụng nguồn tài nguyên nội bộ để bảo mật giao thức. Chuyển đổi sang PoS, sự đồng thuận đi từ chi phí vận hành các server farm sang chi phí vận hành một laptop. Theo những ước tính kỹ lưỡng nhất thì PoS sẽ làm giảm 99% việc tiêu thụ năng lượng của Ethereum. Việc sử dụng năng lượng của Ethereum sẽ trở thành một phần nhỏ của mạng PoW như Bitcoin.

Nguồn: arXiv

Những vấn đề về khí hậu và sau đó là đầu tư có ý thức về ESG (Đầu tư ESG là việc xem xét đánh giá, ra quyết định đầu tư dựa trên các yếu tố: môi trường – xã hội – quản trị hay Environmental – Social – Corporate Governance) là mối bận tâm hàng đầu của các nhà đầu tư trong vài năm qua. Mối quan tâm này đặc biệt nghiêm trọng đối với các nhà đầu tư tổ chức.

Năm quỹ hưu trí lớn nhất với tổng tài sản 3 nghìn tỷ USD đã công bố công khai ESG hiện là một phần trong quá trình ra quyết định đầu tư của họ. Năng lượng sử dụng để vận hành theo cơ chế PoW vẫn đang là một yếu tố cản trở nhiều nhà đầu tư. Ethereum trở nên khả thi với ESG sau khi giảm đáng kể mức tiêu thụ năng lượng. Điều này mở ra cánh cửa cho các dòng vốn bổ sung và năng lượng bền vững trong dài hạn.

Giảm tỷ lệ phát hành

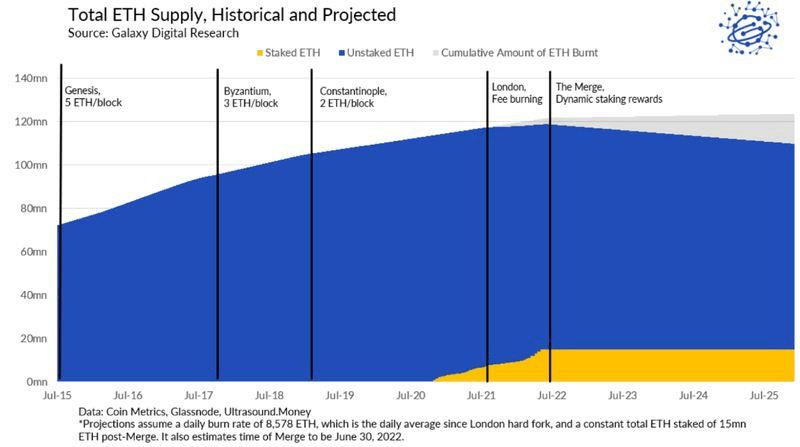

Hiện tại giao thức Ethereum trả 2 ETH/block cho thợ đào. Tổng cộng, mạng Ethereum phát hành khoảng 13.5 nghìn ETH mỗi ngày cho các miner. Việc phát hành ETH sau hợp nhất có thể thay đổi dựa trên số lượng staker của mạng.

Nếu giả định số lượng ETH được stake đạt 15 triệu vào thời điểm The Merge triển khai, giao thức sẽ phát hành khoảng 1,750 ETH mỗi ngày, tương đương mức giảm 90% trong việc phát hành. Hay nói một cách khác chi phí bảo mật mạng đã giảm 90%. Giảm chi phí bảo mật một cách có cấu trúc làm giảm áp lực bán ETH hàng ngày, mang lại lợi ích tích cực về giá cho những holder hiện tại

Chu kỳ Bitcoin halving có ý nghĩa rất quan trọng trong cộng đồng crypto. Vì việc giảm nguồn cung bitcoin do mạng phát hành bị cắt giảm một nửa, giúp giảm lạm phát bitcoin và chi phí mạng.

Nếu The Merge thực sự làm giảm 90% lượng phát hành hàng ngày của Ethereum, thì mức giảm này gần tương đương với 3 bitcoin halving cycle diễn ra đồng thời. Các bitcoin halving cycle có liên quan đến sự tăng giá mạnh mẽ với BTC, vì vậy sẽ không có gì đáng ngạc nhiên khi thấy The Merge có tác động tương tự đối với Ethereum.

Giảm Phát Ròng

Vào tháng 8 năm 2021, EIP-1559 đã thay đổi chính sách tiền tệ của Ethereum để “burn” một phần phí giao dịch của người dùng. Kể từ đó, khoảng 85% tổng phí giao dịch đã được burn. 15% còn lại được chuyển cho các thợ đào dưới dạng “tip”.

Đối với bất kỳ block nào, nguồn cung ETH sẽ trở nên giảm phát nếu phí giao dịch được burn lớn hơn mức phát hành của mạng. Vì lượng phát hành trên mỗi block sẽ giảm khoảng 90% sau hợp nhất, rào cản đối với lịch giảm phát ròng này thấp hơn nhiều. Mạng được dự báo sẽ có mức giảm phát ở trạng thái ổn định từ 1–2% tùy thuộc vào nhu cầu về không gian block.

Nguồn: Galaxy Digital

Đồng tiền giảm phát ròng giống như một khoản mua lại cổ phần đối với các nhà đầu tư truyền thống. Mỗi “cổ phiếu” được loại bỏ khỏi thị trường cho phép những holder sở hữu nhiều hơn một chút lợi nhuận của công ty hoặc trong trường hợp này là phần thưởng của mạng. Tác động của việc này đối với năng suất có thể thấy rõ trong mô hình trên. Hiện không có dự án nào khác trong crypto đạt được những động lực trong nguồn cung này.

Giới thiêu mô hình Bond-Like Yield

Hiện tại, thợ đào nhận được phần thưởng block, lợi nhuận mà thợ đào kiếm được nhờ việc lợi dụng quyền hạn của mình (Miner Extractable Value hay MEV) và các tip từ người dùng. Những lợi tức này về mặt kỹ thuật có thể bị khai thác bởi bất kỳ ai vận hành giàn máy đào, nhưng rào cản gia nhập rất cao do chi phí vốn trả trước cao trong khi doanh thu phần lớn lại không thể dự đoán trước.

Trong PoS, validator sẽ nhận được phần thưởng đề xuất block hoặc phần thưởng chứng thực (tương tự như phần thưởng block trong PoW) cùng với MEV và các tip. Các khoản phí này được chia sẻ bởi tất cả các staker trong mạng, tăng khả năng dự đoán về lợi tức và tăng cường dân chủ hóa việc tiếp cận lợi tức.

Nếu tài sản cơ sở trở nên giảm phát, các nhà đầu tư cũng nhận được “buyback yield” vì có ít ETH hơn trong lưu thông. Trong PoW, hầu hết phần thưởng tích lũy cho một hoặc một số thợ đào, trong PoS, phần thưởng được chia cho tất cả những các staking validator. Có nhiều mô hình ước tính lợi tức sau hợp nhất nhưng Delphi cho răng mô hình dưới đây là chính xác nhất.

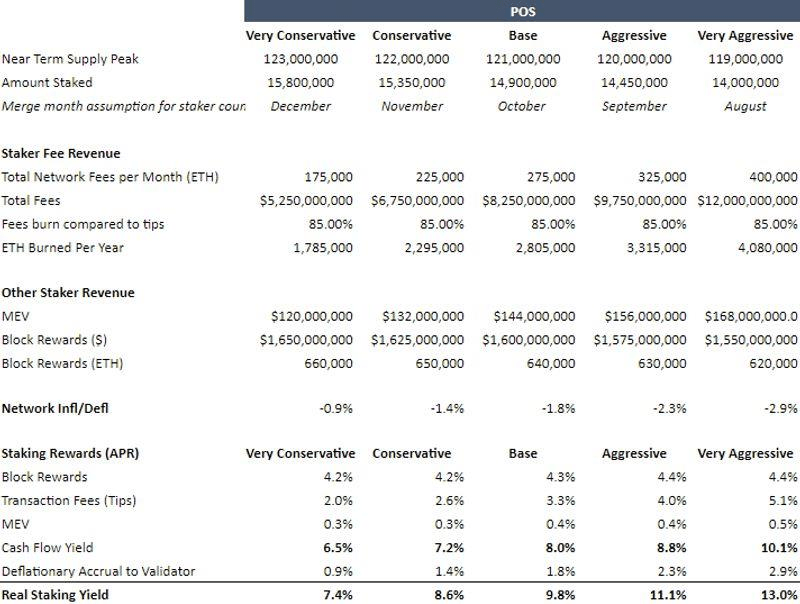

Tùy thuộc vào số lượng staker và mức độ hoạt động của mạng, lợi tức có thể dao động từ 7% đến 13%. Sau khi kiểm tra các giả định với các nhà nghiên cứu Ethereum và các thành viên chính của cộng đồng Ethereum, đây là các tính toán cho con số trên, bạn có thể điều chỉnh bằng các thông số khác theo dự đoán của riêng mình.

Mô hình lợi tức trên trở nên hấp dẫn đối với tất cả các nhà đầu tư crypto. Vì Ethereum blockspace giá trị nhất trong số các dự án về smart contract từ trước đến nay, nên staking yield của Ethereum có thể được coi là “risk-free rate” của crypto giống như lợi tức kho bạc của Mỹ. Các giao thức DeFi đã bắt đầu xây dựng đường cong lợi tức (yield curve) cho các nhà đầu tư.

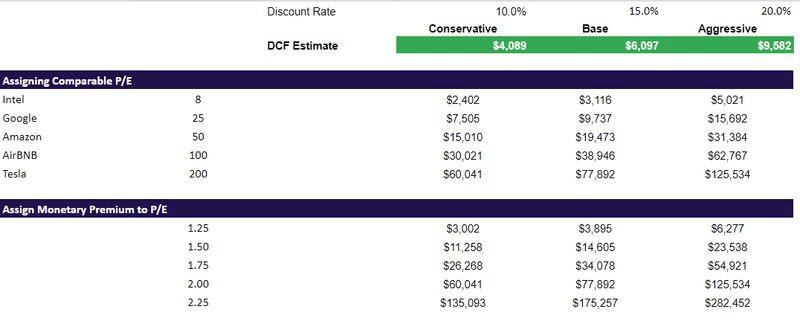

Sự ra đời của staking-yield cho phép các nhà đầu tư tài chính truyền thống đưa Ethereum vào các mô hình dòng tiền chiết khấu (Discounted Cash Flow model hay “DCF model”). Lợi tức tác động trực tiếp đến tất cả mục tiêu giá ước tính. Nhiều nỗ lực đã được thực hiện để kết hợp các loại mô hình này với nhau, tạo ra nhiều mức giá từ $3,000 đến $300,000 cho mỗi token.

Đây là mô hình sắp ra mắt mà Delphi đã xây dựng với một loạt các định giá với trường hợp cơ sở khoảng 6,000 USD.

Tăng tính phi tập trung

Đã có 400,000 validator trên Beacon Chain. Đây là con số rất lớn so với 2,000–3,000 node bảo mật trong PoW. Hiển nhiên, tính phi tập trung vẫn còn có thể được cải thiện hơn nữa vì mới chỉ có khoảng 10% lượng ETH được stake.

Rào cản để trở thành một validator dù đang khá cao với 32 ETH nhưng có thể dễ dàng truy cập thông qua nhiều staking pool, trong khi với PoW người dùng sẽ không có cơ hội này. Mức staking yield cao hơn mà chúng ta đã thảo luận phía trên sẽ thu hút nhiều bên tham gia làm staker hơn. Các nâng cấp trong tương lai tăng thanh khoản sẵn có cũng sẽ giúp tăng số lượng staker. Tính phi tập trung tăng đồng nghĩa với việc tăng bảo mật mạng.

Trong khi các dịch vụ ủy quyền staking dân chủ hóa quyền truy cập staking trên Ethereum, ngày càng có nhiều lo ngại những người chơi lớn đang tập trung hóa validator set. Thành công ban đầu của Lido cho phép giao thức liquid staking thu hút gần ⅓ thị phần ETH được stake. Các nhân vật chủ chốt của Ethereum và bản thân Lido đã xác định được vấn đề này và đã vạch ra kế hoạch tiếp tục phi tập trung hóa pool tổng thể của các staking operator.

Năng suất tăng nhẹ

Quan niệm sai lầm nhất về The Merge là việc hợp nhất sẽ làm tăng tốc độ. Đây không phải là mục đích chính, nhưng công suất sẽ tăng một chút nhờ việc nâng cấp. Block time thông thường trên Ethereum trong Proof-of-Work khoảng 13 giây và sẽ là 12 giây sau khi The Merge. Do đó, năng suất sẽ cải thiện rất ít, nhưng đây không phải cách Ethereum mở rộng quy mô trong dài hạn.

Khả năng mở rộng sẽ không được giải quyết trực tiếp cho đến khi sharding được triển khai vào khoảng năm 2023. Trong thời gian chờ người dùng sẽ cần sử dụng các rollup để giảm phí gas. Tuy nhiên, Ethereum sẽ được hưởng lợi từ nhiều xu hướng tích cực trong thời gian tới bất chấp những nâng cấp tiếp theo.

Chất xúc tác ngắn hạn cho sự tăng giá

Áp lực bán ròng được loại bỏ

Các thợ đào đang điều hành một doanh nghiệp. Họ nhận token do mạng phát hành và phí, và chi trả tiền điện, chi phí phần cứng để vận hành. Do đó, thợ đào là những người bán ETH tự nhiên. Mặt khác, staker là holder tự nhiên vì xác suất một validator trở thành người đề xuất block tiếp theo phụ thuộc vào cổ phần của họ trong mạng.

Việc loại bỏ các thợ đào sẽ loại bỏ 20–40 triệu USD (với ETH có giá 2.000 USD) khỏi áp lực bán hàng ngày. Tương đương gần 1 tỷ USD áp lực bán hàng tháng. Nghĩa là Ethereum cần hơn 10 tỷ USD với áp lực mua gia tăng mới để có thể duy trì mức hiện tại nhưng con số này thậm chí sẽ lớn hơn nếu giá ETH tăng (so với giá USD).

Động lực này trái ngược với thị trường cổ phiếu nơi người mua cấu trúc hỗ trợ giá thông qua các dòng tiền dự kiến 401k tự động (automated 401k target date flows) cũng như việc mua lại của công ty. Nếu chúng ta giữ được nhu cầu ổn định sau hợp nhất, ta sẽ thực sự đạt áp lực mua ròng khoảng 20 triệu USD mỗi ngày – tương tự như nguồn vốn cổ phần cơ cấu. Xem thông tin tiết tại đây.

Trong các thị trường vốn cổ phần truyền thống, việc giao dịch 10% dòng tiền hàng ngày của một tài sản sẽ tạo ra biến động lớn trên thị trường. Giả sử với cùng một tỷ lệ khối lượng hàng ngày đó, ETH sẽ chỉ cần 100 – 200 triệu USD để tạo ra tác động giá đáng kể. Thị trường crypto được hình thành chưa lâu và độ sâu thị trường nông hơn, có khả năng chỉ cần 25 – 50 triệu USD áp lực mua sẽ tác động lớn đến giá.

Dữ liệu thị trường từ Kaiko ủng hộ giả định này, cho thấy rằng chỉ có khoảng 30,000 ETH (hoặc 60 triệu USD) trong 2% giá thị trường tại bất kỳ thời điểm nào. Tương đương 30 triệu USD được chào bán trên tất cả các sàn giao dịch. Nếu chỉ xét một sàn giao dịch, thị trường sẽ nông hơn nhiều. Nói cách khác, việc loại bỏ áp lực bán từ 20–40 triệu USD của thợ đào mỗi ngày sẽ cực kỳ có ý nghĩa đối với giá của ETH.

Bên cạnh việc loại bỏ người bán tự nhiên, việc thực hiện The Merge thành công sẽ giảm rủi ro staking ETH. Nếu giả sử ETH được stake đạt đến các cấp độ của các mạng smart contract cạnh tranh sau rào cản này, thì nguồn cung trên các sàn giao dịch sẽ giảm đáng kể. Khi càng nhiều ETH được stake, thì càng có nhiều ETH được loại bỏ khỏi thị trường.

Sau The Merge, Ethereum có động lực từ các khoản phí được lock trong khoảng từ 6–12 tháng. Phí phát hành giao thức (không phải MEV và tip) sẽ vẫn được lock cho đến khi sự kiện nâng cấp Thượng Hải diễn ra vào năm 2023. Trong khi tốc độ giảm tài chính có thể gây hại cho sức khỏe tương lai của DeFi trên Ethereum, sự phát triển của các phái sinh liquid staking giúp tính thanh khoản toàn hệ thống tổng thể trong DeFi không bị ảnh hưởng.

Non-Stakers đang thanh toán cho staker

Việc phát thải ETH hiện là một tổn thất cho các holder hiện tại trong PoW vì làm tăng nguồn cung ETH. Trong PoS, các staker nhận lợi tức của mạng trong khi các non-staker không được phân chia cơ cấu phần thưởng. Do đó, việc phát thải giúp tăng doanh thu cho các staker nhưng sẽ làm giảm lợi ích đối với các non-staker.

Rất có thể non-staker sẽ nhanh chóng tham gia vì họ không chỉ bỏ lỡ 6–12% lợi tức mà còn phải trả “thuế” cho các staker dưới hình thức doanh thu bị bỏ lỡ của mình. Cánh cửa cho cơ hội này không quá lớn khi chỉ có khoảng 1,300 validator có thể được thêm vào mạng mỗi ngày.

Hiện đã có một sự chờ đợi nhỏ để tham gia quá trình staking. Điều này có khả năng sẽ làm tăng nhu cầu về ETH khi chúng ta tiến gần đến The Merge và có rất nhiều người gấp rút tham gia.

Cách nắm bắt cơ hội

Mặc dù The Merge khá phức tạp nhưng có nhiều cách để các cá nhân nắm bắt cơ hội này.

Mua ETH hoặc Liquid Derivatives

Chúng ta có thể mua stETH của Lido, hiện đang giao dịch với mức chiết khấu khoảng 3% so với ETH. Hay rETH từ Rocketpool cũng tương tự (chiếu khấu khoảng 11%). Các khoản chiết khấu này có thể sẽ kết thúc khi việc rút tài sản được unlock vài tháng sau The Merge, tạo cơ hội cho những người tin tưởng kiếm thêm lợi nhuận khi mua spot.

Một lập luận có thể được đưa ra là stETH có thể giao dịch ở mức cao hơn so với spot vì nhận được lợi tức từ việc stake ETH trong khi vẫn duy trì tính thanh khoản.

Quyền chọn (Options)

Quyền chọn là một cách dễ dàng để các nhà đầu tư tham gia với khoản thanh toán trả trước tối thiểu. Biến số quan trọng cần xem xét là thời gian. Nếu một quyền chọn hết hạn trước sự kiện tăng giá, cơ hội sẽ bị bỏ lỡ.

Mua một quyền chọn không khác gì so với định giá sự biến động của chứng khoán cơ bản. Độ biến động ngụ ý càng lớn (implied volatility hay IV) thì giá của quyền chọn càng cao. Chứng khoán dễ biến động hoặc chứng khoán có các sự kiện lớn sắp diễn ra sẽ có IV cao và do đó có giá quyền chọn cao hơn.

Ví dụ: Quyền chọn Gamestop đang giao dịch ở mức IV 1000% trong giai đoạn hưng phấn của meme stock vào tháng 1 năm 2021. Mức biến động ngụ ý trung bình trên một cổ phiếu vốn hóa nhỏ là khoảng 70%.

Mặc dù The Merge đã bị trì hoãn nhiều lần, nhưng rất có thể sự kiện này sẽ diễn ra vào tháng 8 hoặc tháng 9 năm nay. Nhìn vào các quyền chọn Ethereum đáo hạn vào tháng 12 năm 2022, có thể thấy cơ hội đầu tư này rõ ràng đang bị định giá sai. Các tùy chọn này đang được định giá tương tự như các cổ phiếu công nghệ tiêu chuẩn như Snapchat, Square và TTD. Tuy nhiên, không có công ty nào trong số này đang trong quá trình nâng cấp.

Delta (sự thay đổi về giá trị hay phí quyền chọn, do sự thay đổi giá của tài sản cơ bản) cũng cho chúng ta biết thị trường đang định giá trong khoảng 50/50 cơ hội Ethereum có giá như hiện tại vào cuối năm nay.

Nguồn: Deribit

Quyền chọn được định giá theo tỷ lệ phần trăm của tài sản cơ bản. Ví dụ: một quyền chọn trên cổ phiếu TSLA trị giá 2.000 USD sẽ nhiều hơn một quyền chọn trên cổ phiếu TSLA 200 USD. Do đó, rủi ro của các quyền chọn cá nhân đã được giảm bớt phần nào với việc ETH đã giảm hơn 50% trong sáu tháng qua. Open interest (là số tài sản có thể giao dịch) cũng rất tốt cho các tùy chọn này, với hàng nghìn lot có sẵn cho mỗi strike price.

Các giao thức được hưởng lợi từ The Merge

Các giao thức cho phép staking hiển nhiên được hưởng lợi khi việc nâng cấp PoS hoàn thành. Hai giao thức DeFi chính chiếm phần lớn thị phần là Lido (LDO) và Rocketpool (RPL).

Các giao thức này trích một phần doanh thu staking cho người dùng ủy quyền và phát hành liquid derivative token có thể được sử dụng lại trên DeFi. Các giao thức này thu phí từ 5% đến 10% doanh thu staking ủy quyền. Các nhà cung cấp nhỏ hơn khác như Stakewise (SWISE) đóng vai trò đầu cơ nhiều hơn vì thị phần nhỏ hơn.

Alluvial là một new player với mục tiêu staking cho đối tượng tổ chức bằng cách cung cấp KYC và giám sát bảo mật cấp doanh nghiệp. Việc phân bổ sẽ được thực hiện một cách bảo mật. Các giao thức Staking-as-a-Service khác hướng đến mục tiêu là các tổ chức sẽ ra mắt trong tương lai gần gồm Swell Network và Obol Network.

Các Equity Proxy Tiềm năng

Nếu cảm thấy các quyền chọn crypto này không phù hợp với sở thích, các nhà đầu tư có thể tìm kiếm cơ hội thông qua tài khoản Merrill Lynch hoặc Fidelity với các equity proxy. Có một vài cái tên nổi tiếng có mối tương quan chặt chẽ với crypto. MSTR, cửa hàng của Michael Saylor, nắm giữ khoảng 130,000 bitcoin và trong lịch sử có mối tương quan khoảng 90% với Ethereum.

Coinbase (COIN) là sàn giao dịch crypto công khai lớn nhất cũng cung cấp mối tương quan khá chặt chẽ với Ethereum, dao động từ 50–90% trong hầu hết các giai đoạn. Coinbase cũng có quan hệ đối tác với Alluvial, đưa giao thức vào vị trí thuận lợi để hấp thụ nhu cầu staking của các tổ chức. Nếu ETH và thị trường crypto nói chung phục hồi, những cái tên này sẽ có nhiều tiềm năng.

Các rủi ro

Rủi ro thực thi kỹ thuật

Rủi ro lớn nhất khi đầu tư trong trường hợp này là thất bại khi các chain thực sự hợp nhất. Đây có thể là một lỗi kỹ thuật không lường trước được hoặc bị tấn công bởi một bên khác. Các cuộc tấn công vào các bản testnet đã xảy ra.

Mặc dù các team đang làm mọi cách để giảm thiểu khả năng này nhưng cơ hội thất bại vẫn tồn tại. Rủi ro tấn công cũng tăng cao trong một thời gian sau The Merge khi những kẻ tấn công tìm kiếm các lỗ hổng trong hệ thống mới.

Tiếp tục trì hoãn

The Merge đã bị trì hoãn kể từ năm 2016. Một sự trì hoãn khác sẽ không gây ra quá nhiều ngạc nhiên nhưng sẽ tiếp tục làm tổn hại đến niềm tin của nhà đầu tư. Thời gian để The Merge xảy ra càng lâu, các hệ sinh thái khác càng có nhiều thời gian để giành lấy vị trí dẫn đầu của Ethereum trong lĩnh vực smart contract.

Điều này cũng làm trì hoãn các kế hoạch dài hạn hơn để mở rộng quy mô vốn không thể được các nhà phát triển tập trung hoàn toàn cho đến khi The Merge hoàn tất.

Sự kiện The Merge có thể đã priced in vào giá hiện tại

Mặc dù ETH giảm hơn 60% so với mức cao nhất vào tháng 11 năm 2021, nhưng có thể ETH sẽ không tăng giá vì The Merge. Hoặc có thể giá ETH sẽ không phục hồi ngay lập tức. Có thể đó chỉ là một sự kiện trái với dự đoán mặc dù có các chất xúc tác cơ bản thuận lợi. Đây sẽ là một vấn đề nếu nhà đầu tư đánh cược khả năng tăng giá thông qua các quyền chọn.

Tình hình vĩ mô tồi tệ

Chính sách tiền tệ của Mỹ có thể sẽ tiếp tục thắt chặt đến hết năm 2022. Điều này không tốt cho các tài sản rủi ro. Dù ETH sẽ chuyển đổi từ góc độ cấu trúc nhưng vẫn thuộc crypto và vẫn nằm trong nhóm tài sản rủi ro.

Quy định về crypto

Việc hệ sinh thái trị giá 50 tỷ USD của Terra sụp đổ chỉ sau một đêm (không phải từ hệ quả chung của ngành crypto) sẽ làm dấy lên một số lo ngại về quy định. Terra sẽ là cái tên điển hình trong mọi dự luật và chú thích đến từ mọi chính sách của tổng thống Biden. Đây có thể là vết nhơ cho toàn bộ hệ sinh thái crypto.

Cuộc nổi dậy của thợ đào

Đây là mối quan tâm hàng đầu trong hầu hết giai đoạn The Merge được thảo luận. Mối quan tâm này đã được giảm bớt khi các công ty khai thác lớn xây dựng các staking pool và cam kết với hệ thống mới. Difficulty bomb cũng sẽ khiến việc khai thác trở nên không thực tế.

ETH dumping khi được unlock

Có những lo ngại về việc Ethereum sẽ bị dump ngay khi các cá nhân có thể unstake từ Beacon Chain. Điều này khó có thể xảy ra do giới hạn rút hàng ngày sẽ được áp dụng nhằm hạn chế lượng token staking bị rút ồ ạt tương tự như giới hạn gửi vào hàng ngày để stake mới trên Beacon chain.

Tuy nhiên, có thể có một khoảng thời gian liên tục mà lượng token unstake gây áp lực bán lên token sau khi tính năng rút được kích hoạt. Cũng có thể các hợp đồng bán tương lai được dùng để phòng hộ rủi ro cho lượng ETH đã stake.

Kết luận

Những cải tiến cơ bản của giao thức Ethereum được chuẩn bị cho sự thành công lâu dài. Các động lực ngắn hạn làm cho Ethereum trở nên hấp dẫn trong ngắn hạn cho các nhà đầu tư. Kết hợp cả hai khía cạnh này với tình trạng FUD crypto tối đa hiện tại là cơ hội đầu tư tuyệt vời.

Thời điểm này năm sau, chúng ta sẽ nhìn lại mức giá hiện tại của “chiếc máy tính của thế giới” (vốn hóa thị trường khoảng 200 tỷ USD) giao dịch với mức giá gấp nhiều lần so với một cổ phiếu công nghiệp.

Bài viết được Huyền Trang biên tập từ “The Investor’s Guide to The Merge: Understanding and Playing the Opportunity” của Tom Dunleavy; với mục đích cung cấp thông tin và phi lợi nhuận. Chúng tôi không khuyến nghị đầu tư và không chịu trách nhiệm cho các quyết định đầu tư liên quan đến nội dung bài dịch.

—————————————————

👉 Theo dõi FXCE Ventures

Group Chat | Research Hub | FXCE Spotlight | Tổng hợp airdrop | FXCE Pool Coin