Thị trường tín dụng on-chain trên DeFi

“Tín dụng có lẽ là phần quan trọng nhất của nền kinh tế và có lẽ cũng là phần ít được hiểu nhất” (Ray Dalio)

Nợ chính là đòn bẩy và đòn bẩy thì tốt. Nó còn có thể mang nhiều sắc thái hơn thế, tuy nhiên nhiều người trong chúng ta được dạy rằng nợ vốn dĩ là xấu. Các khoản vay của sinh viên, các khoản nợ thẻ tín dụng đều xấu. Nhưng chưa hẳn là như thế.

Giống như nhiều công cụ tài chính khác, nếu được sử dụng một cách có trách nhiệm thì nợ là một công cụ quan trọng giúp chúng ta gia tăng tài sản cá nhân và tăng trưởng kinh tế nói chung.

Nhìn chung, một nền kinh tế đơn giản chỉ là tổng hợp các giao dịch trong thị trường đó, tức là: tiền + tín dụng đổi lấy hàng hóa và dịch vụ. Bạn có thể thấy rằng nếu chúng ta loại bỏ tín dụng khỏi phương trình trên, chúng ta sẽ cản trở sự tăng trưởng kinh tế. Tín dụng cho phép người đi vay tăng chi tiêu của họ và chính chi tiêu sẽ thúc đẩy nền kinh tế.

Trong nỗ lực xây dựng một hệ thống tài chính tốt hơn và công bằng hơn, vai trò của tín dụng không kém phần quan trọng. Nhìn lại nguồn gốc của DeFi, các usecase cho vay đầu tiên phải kể đến là Maker, Aave và Compound, không có gì ngạc nhiên khi các giao thức kể trên hiện đang trở thành xương sống của ngành công nghiệp này.

Tuy nhiên, trong một hệ thống tài chính đang phát triển mà không có các bên trung gian đáng tin cậy, việc cho vay dưới thế chấp trở nên khó giải quyết hơn. Người dùng DeFi mang danh tính giả, không danh tiếng cũng như điểm tín dụng. Đó là lý do tại sao mô hình thế chấp vượt mức lại phát triển mạnh mẽ, người đi vay có thể tiếp cận nguồn vốn từ các pool thanh khoản tổng hợp mà không cần gì khác ngoài tài sản thế chấp.

Dựa vào tác động của các giao thức thị trường tiền tệ tiên phong này lên DeFi, chúng ta có thể bắt đầu hình dung về sự biến đổi của thị trường tín dụng on-chain dưới sự tăng trưởng vượt bậc của DeFi – một thị trường mà người dùng không cần vốn để tiếp cận vốn.

Maple Finance là gì?

Maple Finance là một thị trường tín dụng doanh nghiệp phi tập trung cho phép các tổ chức vay trên cơ sở thế chấp dưới mức. Lần đầu tiên, người dùng được cho phép tiếp cận tín dụng với tỷ lệ cố định để tái đầu tư vào doanh nghiệp của họ một cách hiệu quả về vốn.

Cho dù bạn là một thợ đào crypto (crypto miner) đang tìm vốn để đầu tư vào phần cứng, một quỹ trung lập đang cần vốn để triển khai các giao dịch cơ sở hay một nhà tạo lập thị trường đang tìm cách tăng thanh khoản cho các cặp giao dịch, thì tín dụng doanh nghiệp có tổ chức là một mấu chốt quan trọng.

Trong đoạn này, Ross Middleton từ DeversiFi sẽ giải thích cách Maple giải quyết vấn đề thâm dụng vốn kinh doanh của họ. Như Ross mô tả, DeversiFi vận hành các dịch vụ tạo lập thị trường để tổng hợp thanh khoản một cách đáng tin cậy vào L2 DEX của họ trong khi rót vốn vào các withdrawal pool.

Các pool này cho phép nhà giao dịch chuyển ngay từ L2 sang L1, nghĩa là họ cần giữ lượng token tương đương hàng triệu USD trong các phần khác nhau của giao thức mà nếu sử dụng phương pháp cho vay vượt mức như thông thường thì sẽ không khả thi.

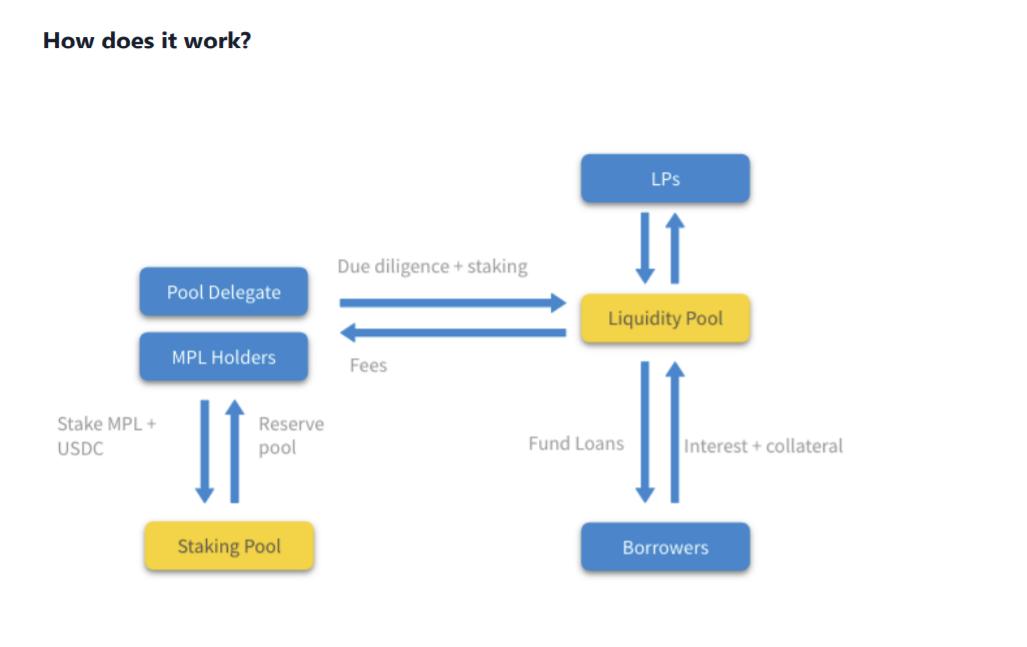

Có ba bên liên quan cốt lõi cần thiết để tạo điều kiện cho các khoản vay thế chấp dưới mức thông qua thiết kế của giao thức Maple.

- Liquidity Providers (LPs): Là những người cung cấp thanh khoản, góp vốn bằng USDC và MPL vào Liquidity Pool (Pool Thanh khoản) để cho vay và nhận lãi. LP có thể yêu cầu tiền lãi bất cứ khi nào, nhưng đối với khoản tiền gốc, họ phải đợi đến ngày rút tiền là sau 180 ngày.

- Pool Delegates: Là các đại diện của pool, đóng vai trò quan trọng trong việc cho phép vay thế chấp dưới mức vì họ có trách nhiệm quản lý từng pool thanh khoản. Các Pool Delegates có trách nhiệm đánh giá mức độ tín dụng của các tổ chức đi vay và xem xét các điều khoản của khoản vay (số tiền, thời hạn, lãi suất và tỷ lệ thế chấp).

- Để có thể điều chỉnh các ưu đãi, Pool Delegates phải stake Liquidity Pool của họ với cặp MPL/USDC theo tỷ lệ 50-50. Các token này hoạt động như khoản dự trữ thiếu hụt trong trường hợp các khoản vay không trả được.

- Borrowers: Là những tổ chức, quỹ đầu tư có nhu cầu sử dụng vốn trong quá trình tham gia đầu tư vào dự án crypto, cụ thể là các nhà tạo lập thị trường và các quỹ trung lập trên thị trường (market-neutral funds) theo các điều khoản đã được phê duyệt bởi Pool Delegates.

Giao thức Maple được thiết kế để cho phép nhiều bên liên quan tham gia vào thị trường crypto cùng tạo ra lợi nhuận. Pool Delegate đầu tiên là Orthogonal Trading; một quỹ tài sản kỹ thuật số nổi tiếng đã thành công khi đạt được khoản cho vay tối đa $17 triệu với các đơn vị đi vay bao gồm Alameda Research, Wintermute, Amber Group và Framework Labs vào ngày 25/05.

Tùy vào các điều khoản đã thỏa thuận, Pool Delegates có thể bổ sung khoản phí bằng 10% lợi nhuận khi quản lý Liquidity Pool và 1/2 phí thẩm định/giải ngân khoản vay do người vay trả. Các khoản phí mà Pool Delegates nhận được hiện tương đương với khoảng ~1,5-2% dư nợ cho vay (loans outstanding balance).

Đây là nguồn lợi nhuận định kỳ, ổn định mà các Pool Delegate tạo ra cho hoạt động kinh doanh của họ. Các LP dài hạn cũng có thể tạo ra lợi nhuận bền vững dựa trên vốn mà họ cung cấp, hiện tại đang ở mức 10-12% APY (lợi nhuận sau phí) với MPL là phần thưởng cho việc cung cấp thanh khoản.

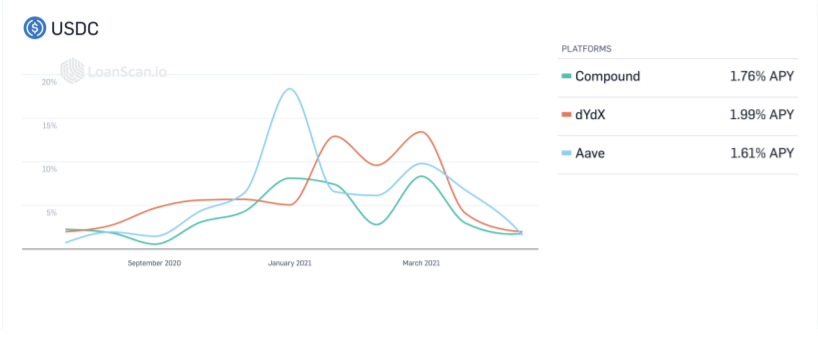

Ta có thể thấy trong đồ thị dưới đây, tỷ lệ đi vay/cho vay (được xác định theo thuật toán) mang lại nhiều loại lợi nhuận cho LP và vì vậy nó không phù hợp với một số nhà đầu tư nhất định. Khi người tham gia thị trường crypto không chỉ dừng lại ở vốn mà mở rộng sang nhiều loại tài sản khác nhau, một tập hợp hồ sơ rủi ro/lợi nhuận đa dạng sẽ ngày càng trở nên quan trọng.

Source: Loanscan

Source: Loanscan

MPL là một token quản trị ERC-20 cho phép holders kiếm được một phần lợi nhuận từ phí, tham gia vào quản trị giao thức và stake để bảo vệ các LPs. Giao thức Maple đang dần phân quyền kiểm soát, MPL holders sẽ có quyền giám sát quản lý đối với các thay đổi ở cấp độ giao thức như điều chỉnh phí (bao gồm cả những khoản tích lũy cho ngân quỹ), chi tiêu ngân quỹ và thêm Pool Delegates mới vào whitelist.

Bằng cách stake MPL, holder cải thiện tín dụng cho các pool trong trường hợp vỡ nợ, tức là trong trường hợp thâm hụt tài sản thế chấp (nợ phải trả vượt quá giá trị tài sản thế chấp), giao thức sẽ thanh lý các token đã được stake để hoàn trả dư nợ khoản vay.

Những người tham gia Staking sẽ được thưởng một phần phí bằng MPL với tỷ lệ được xác định trước bởi Pool Delegate. Ngoài ra, tất cả MPL holder đều được chia một phần Establishment Fees được tích lũy do Borrowers và LPs trả tùy theo biểu quyết.

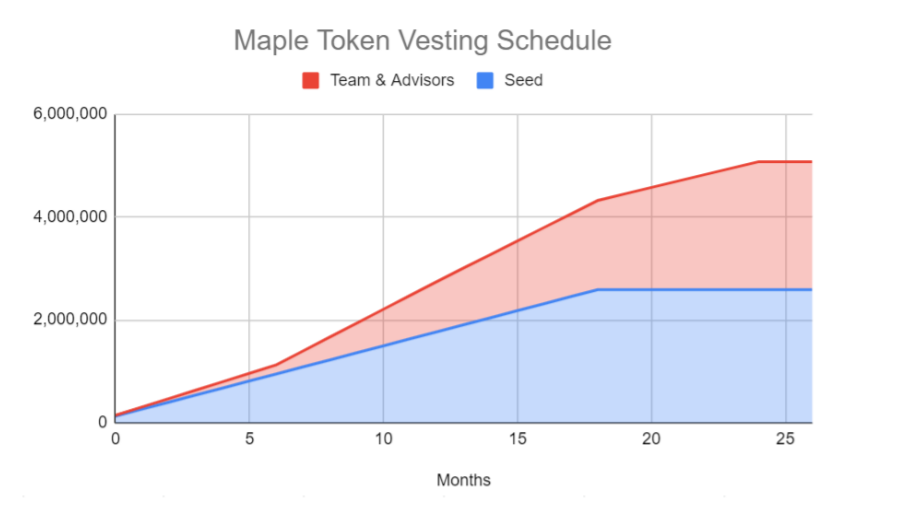

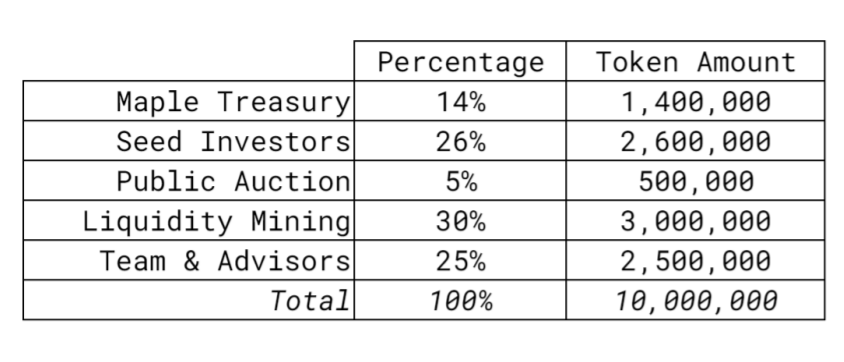

Vào tháng 4 năm nay, Maple Finance đã huy động thành công $10 triệu USDC thông qua Balancer Liquidity Bootstrapping Pool (LBP) với giá $21,98, tương đương với lượng vốn hóa đang lưu thông là $25 triệu. Số lượng token, phần trăm phân phối tương ứng cũng như kế hoạch vesting (Lịch trình mà quyền mua sẽ được trả) được thể hiện trong bảng và biểu đồ dưới đây.

Source: Maple Finance Website

Source: Maple Finance Gitbook

Bối cảnh Thị trường cho Maple Finance

Để hiểu về tầm quan trọng của tín dụng có tổ chức, ta cùng tìm hiểu về Genesis Global Trading – một công ty môi giới tiền mã hóa đầy đủ dịch vụ kinh doanh với hoạt động cho vay rộng rãi đối với thế giới tiền mã hóa off-chain.

Doanh thu quý 1 năm 2021 của doanh nghiệp này là 20 tỷ USD, tăng đáng kể so với 7,6 tỷ USD trong quý 4 năm 2020. Dư nợ các khoản vay đang tăng lên 9 tỷ USD, tăng 136,4% so với 3,8 tỷ USD trong quý 4 năm 2020.

Nhìn chung, điều này đánh dấu sự tăng trưởng quý liên tiếp 12 lần của công ty và nâng tổng số tiền quá trình lên 40 tỷ USD kể từ khi ra mắt hoạt động kinh doanh cho vay vào tháng 03/2018. Việc ngày càng có nhiều doanh nghiệp chuyển qua hoạt động on-chain và trở thành crypto native, ý tưởng blue-sky (không có giá trị thương mại ngay tức thì) của Genesis ngày càng trở nên rõ ràng hơn.

Quay trở lại on-chain, TrueFi – đối thủ cạnh tranh trực tiếp lớn nhất của Maple Finance cũng đang hoạt động trong thị trường cho vay thế chấp dưới mức. Hai giao thức có một số khác biệt về thiết kế và lớn nhất là cách mà các khoản vay được đánh giá, trong thực tế TrueFi sử dụng các pool khác nhau đối với các tài sản khác nhau. Trong khi đó, Maple Finance lại sử dụng mô hình Pool Delegate như được mô tả ở trên.

Mô hình này cho phép các Delegate đặt ra nhiều chiến lược tín dụng khác nhau ở những pool khác nhau, còn các Borrower thì được tiếp cận marketplace của các pool để đưa ra lựa chọn. Trong khi đó thì TrueFi lại vận hành trên một mô hình tín dụng mới khá thú vị, mặc dù tính ứng dụng ban đầu chỉ nhằm đưa ra điểm tín dụng với độ tin cậy từ 0 đến 255 dựa trên lịch sử trả nợ, lịch sử giao dịch…

Việc đánh giá danh tiếng và điểm rủi ro tín dụng on-chain không nằm trong chi tiết bài viết này nhưng nó là phần quan trọng của DeFi, nó cần thiết để tiếp tục khám phá sức mạnh của tín dụng trong DeFi. Cũng như TrueFi, một số giao thức khác cũng đang tham vọng giải quyết thách thức cơ bản và phức tạp này.

Arcx đã thông báo về sự ra mắt của Sapphire v3, nó được xem như một tấm hộ chiếu vào thế giới DeFi. Nó cho phép người dùng crypto ẩn danh xây dựng và xác minh uy tín on-chain, với điểm số từ 0-1.000 dựa vào việc tham gia quản trị on-chain, các hoạt động yield farming, airdrop…

Spectral Finance cũng đang xây dựng một hệ sinh thái điểm tín dụng có tên là Multi Asset Credit Risk Oracle ‘MACRO’ Score (Điểm Macro Giám Sát Rủi ro Tín Dụng Đa Tài Sản), dựa trên các yếu tố về khả năng thanh toán khác nhau mà người dùng có được các điều khoản cho vay cụ thể.

Trong khi đó, X-Margin đang mạo hiểm vào lĩnh vực rủi ro tín dụng trao đổi chéo theo kiểu zero-knowledge, giao thức này giúp bảo vệ quyền riêng tư của các công ty thương mại tham gia.

Maple Finance Roadmap

Pool cho vay đầu tiên của Maple Finance đã đi vào hoạt động và sẽ bổ sung 20-25 triệu USD vào tháng 6. Pool thứ hai cũng sẽ sớm xuất hiện với khoản cho vay 10-15 triệu USD vào đầu tháng 7.

Staking cũng sẽ được mở ra cho những người tham gia thị trường với tiến trình tương tự, họ stake cặp MPL:USDC với tỷ lệ 50/50 vào pool trên Balancer. Điều này giúp các MPL holder kiếm được lợi tức USDC và phần thưởng MPL. Thời gian stake là 180 ngày và thời gian unstake là 10 ngày.

Kết luận về Maple Finance

Tín dụng là yếu tố quan trọng đối với sự phát triển nói chung của nền kinh tế và crypto cũng không ngoại lệ. Các khoản vay dưới mức thế chấp trên chuỗi là bước tiếp theo trong quá trình phát triển nhanh chóng của DeFi, cho phép các quỹ đầu tư vào crypto có khả năng duy trì hoạt động on-chain.

Mặc dù chỉ mới ở trong giai đoạn đầu, Maple Finance, TrueFi và những dự án chấm điểm rủi ro tín dụng cũng như uy tín on-chain đóng vai trò như một làn sóng mới thú vị, mang lĩnh vực cho vay tài chính phi tập trung (DeFi Lending) tới nhiều người dùng mới trên toàn cầu.

Bài viết được bạn Hồng Mai thuộc FXCE Crypto biên tập từ “Maple Finance: Bringing Undercollateralized Lending to DeFi” của tác giả Alexander Beasant, với mục đích cung cấp thông tin và phi lợi nhuận. Chúng tôi không khuyến nghị đầu tư và không chịu trách nhiệm cho các quyết định đầu tư liên quan đến nội dung bài dịch.

—————————————————

👉 Theo dõi FXCE Ventures

Group Chat | Research Hub | FXCE Spotlight | Tổng hợp airdrop | FXCE Pool Coin