Các insight chính:

- Lido là nhà cung cấp liquid staking hàng đầu được định vị tốt để hưởng lợi từ sự kiện Merge sắp tới của Ethereum.

- Vì giao thức tính phí trên lợi tức staking nên việc nắm giữ LDO cũng giống như nắm giữ một phần tài sản đã được stake và LDO có thể được định giá như vậy.

Lido là một nền tảng liquid staking trên Ethereum và các nền tảng hợp đồng thông minh khác. Người dùng có thể gửi tài sản stake của mình vào hợp đồng thông minh Lido và nhận được một phái sinh IOU được gọi là tài sản stake Lido (stAsset).

Phái sinh liquid staking có thể được trao đổi 1:1 với giao thức cho tài sản stake cơ sở, tùy thuộc vào thời gian rút tiền của mạng lưới hoặc cũng có thể được bán trên thị trường mở – nơi nó thường giao dịch ở cùng mức giá với tài sản cơ sở. Thông qua quy trình này, người dùng có thể kiếm được lợi suất staking mà không cần đầu tư đáng kể vào việc chạy một node hoặc hy sinh tính thanh khoản cho các đợt lockup thực thi theo giao thức.

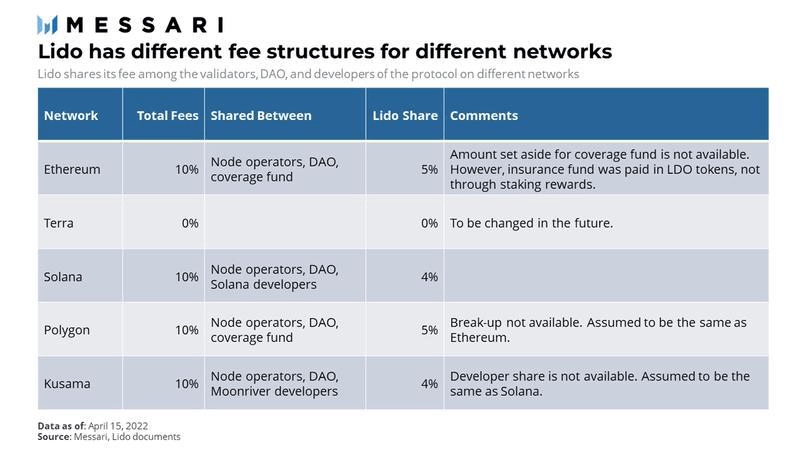

Lido khấu trừ một phần lợi tức staking (thường là 10%) như một khoản phí trước khi chuyển phần còn lại cho những người nắm giữ stAsset. Phí giao thức được phân chia (thường là 50/50) giữa các validator hỗ trợ và ngân quỹ Lido. Mô hình phí của Lido giúp việc áp dụng mô hình định giá để ước tính giá trị cơ bản của token LDO trở nên khả thi.

LDO – Token quản trị của Lido DAO

LDO là token quản trị của Lido DAO. LDO đóng vai trò kiểm soát các thông số chính cho Lido bao gồm cấu trúc phí, quy trình lựa chọn validator, các ưu đãi, bảo hiểm và kho bạc Lido.

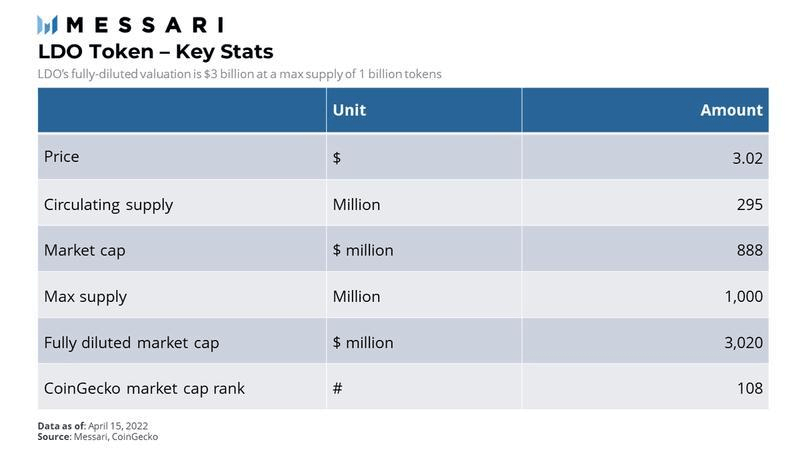

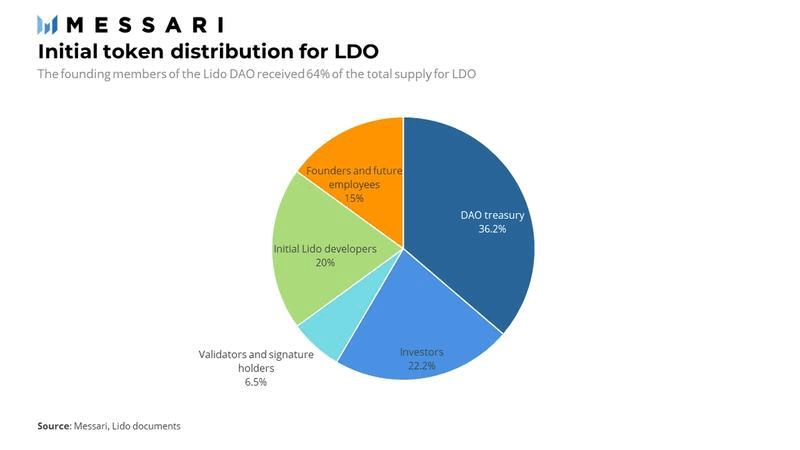

Các thành viên sáng lập của DAO bao gồm những người sáng lập giao thức, các nhà đầu tư ban đầu và các validator. Họ đã nhận được 64% tổng nguồn cung với thời hạn khóa 1 năm và giai đoạn vesting 1 năm. Các token của họ sẽ hoàn thành vesting vào ngày 17 tháng 12 năm 2022. Kho bạc DAO nhận được 36% còn lại.

Vào năm 2022, DAO đã bán 10% tổng cung cho các nhà đầu tư như Paradigm, Three Arrows Capital và Alameda Research để đa dạng hóa kho bạc của mình.

DAO cũng phân phối LDO để thúc đẩy tăng trưởng và áp dụng các stAsset thông qua các tổ chức tài trợ, chương trình giới thiệu và các biện pháp khuyến khích thanh khoản. Sau các giao dịch này, kho bạc DAO hiện nắm giữ giao dịch 177 triệu token LDO (chiếm 17,7% nguồn cung), 20.900 ETH và 3.600 stETH.

Với mô hình định giá này, khi trừ nguồn cung của kho bạc khỏi tổng nguồn cung ta có được 833 triệu token chưa thanh toán. Như đã thảo luận bởi nhà nghiên cứu nổi tiếng Hasu thì nguồn cung gốc do các giao thức nắm giữ sẽ tương tự như các cổ phiếu được ủy quyền nhưng chưa được phát hành. Do đó, không cần thiết tính các nguồn cung gốc đó là nguồn cung khi định giá token.

Khi được phát hành trong tương lai, những token này được dự kiến rằng sẽ tạo ra ít nhất một giá trị bằng với giá của chúng, do đó không ảnh hưởng đến việc định giá.

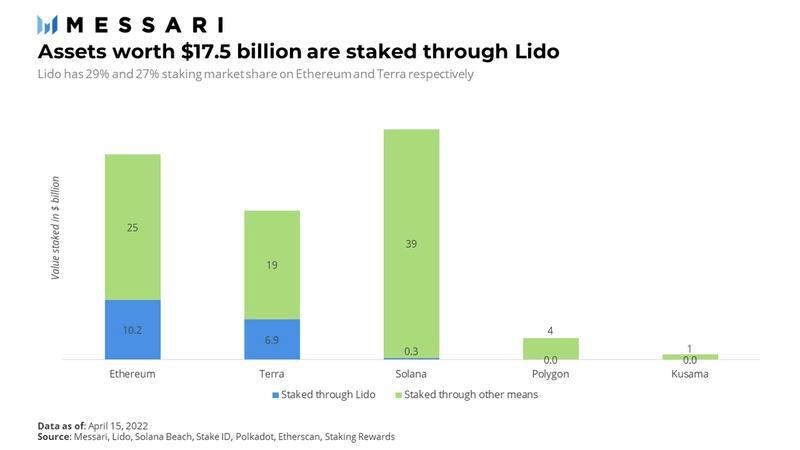

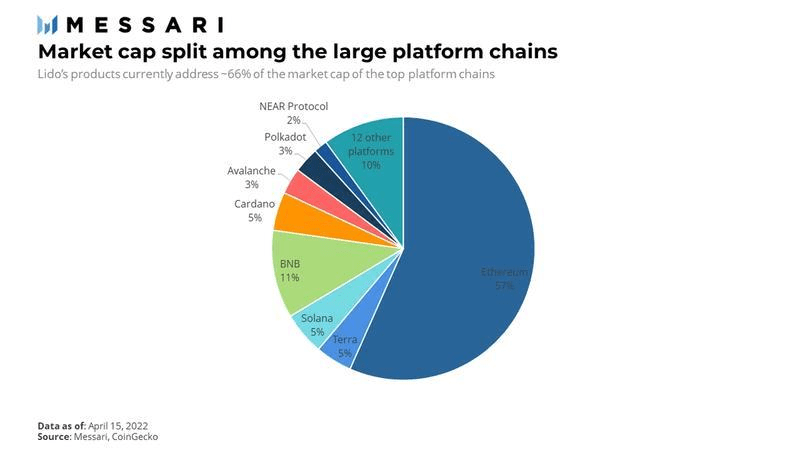

Doanh thu

Lido được tạo ra để cung cấp dịch vụ liquid staking cho Ethereum 2.0 và đã trở thành nhà cung cấp dịch vụ staking lớn nhất với 28% thị phần. Nền tảng này cũng đã phân nhánh để cung cấp dịch vụ cho các chuỗi proof-of-stake (PoS) khác như Solana, Kusama và Polygon.

Lido có khả năng sẽ tiếp tục mở rộng phạm vi phủ sóng của mình và bao gồm cả các mạng PoS khác như Polkadot và thậm chí là các ứng dụng DeFi có kết hợp staking vào thiết kế của mình.

Lido cắt giảm một khoản phí từ phần thưởng staking mà người gửi tiền kiếm được, con số này thay đổi trên các mạng lưới khác nhau.

Với mô hình định giá này, hãy giả định rằng Lido thu được 5% phần thưởng staking trên các mạng lưới tương thích với EVM và 4% trên các mạng lưới không phải EVM. Giả định rằng chi phí cho giao thức là 1% của phần thưởng staking và do đó, giá trị tích lũy cho chủ sở hữu token LDO là 4% trên các mạng lưới EVM và 3% trên các mạng lưới không phải EVM.

Chúng ta sẽ thực hiện từng bước trong quá trình định giá. Hãy bắt đầu với các giả định đơn giản và tăng độ phức tạp ở mỗi bước.

Bước 1 – 100% Ethereum được stake thông qua Lido

Ở bước đầu, chúng ta giả định rằng đợt Hợp nhất Ethereum (Ethereum Merge) đã diễn ra, 100% ETH được stake qua Lido và không có tài sản nào khác được stake qua Lido. Trong trường hợp này, những người nắm giữ ETH, hay chính xác hơn là những người nắm giữ stETH, sẽ nhận được 90% phần thưởng staking của mạng lưới. Lido DAO sẽ nhận được 5% tổng số phần thưởng mạng lưới và 4% tích lũy cho chủ sở hữu LDO sau khi trừ đi chi phí.

Trong trường hợp như thế, nếu một người đầu tư $1.000 vào ETH và stake bằng Lido thì người đó sẽ kiếm được những phần thưởng staking sau:

- (1000 / Vốn hóa thị trường của Ethereum) * Tổng phần thưởng staking * 90%

Nếu $1.000 đó được đầu tư vào LDO, họ sẽ kiếm được những khoản sau:

- (1000 / Vốn hóa thị trường của Lido) * Tổng phần thưởng staking * 4%

Giả sử rằng nhà đầu tư có tính toán và không quan tâm đến việc mình tự kiếm được lợi tức hay phần lợi tức đó được tích lũy vào kho bạc của LDO thì họ sẽ sẵn sàng trả số tiền tương tự cho cùng một lợi tức. Do đó, hai phép tính trên có thể được xem là như nhau.

- (1000 / Vốn hóa thị trường của Ethereum) * Tổng phần thưởng staking * 90% = (1000 / Vốn hóa thị trường của Lido) * Tổng phần thưởng staking * 4%

Sau khi đơn giản hóa, chúng ta được:

- Vốn hóa thị trường của Lido = 4/90 * Vốn hóa thị trường của Ethereum

Vào thời điểm viết bài, vốn hóa thị trường $360 tỷ của Ethereum sẽ tương đương với vốn hóa thị trường $16 tỷ cho Lido hoặc một mức giá token $19,2 với nguồn cung chưa thanh toán là 833 triệu token. Bất kỳ thay đổi nào về mức giá ETH sẽ dẫn đến sự thay đổi tỷ lệ thuận trong giá trị của LDO. Mô hình này chỉ sử dụng mức giá hiện tại của tài sản stake và không đưa ra bất kỳ giả định nào về giá trị tương lai của các tài sản này.

Đối với mô hình định giá này, các biến số như lợi suất staking, tổng thu nhập của các validator và lạm phát là không quan trọng. Định giá hợp lý cho Lido sẽ vẫn ở mức 4,44% vốn hóa thị trường của Ethereum. Khi giá của Lido vượt quá giá trị này, một nhà đầu tư có tính toán có thể đầu tư vào stETH, thu về dòng tiền lớn hơn với cùng mức giá và ngược lại.

Bước 2 – Thị phần hợp lý trên Ethereum

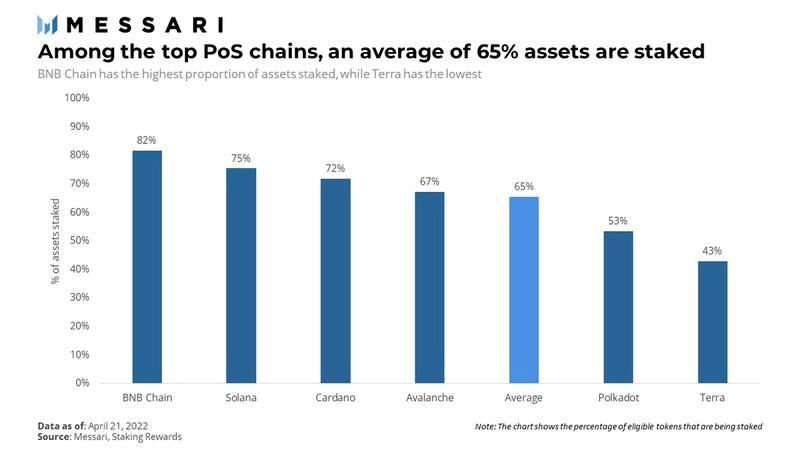

Hiện tại, 11,6 triệu ETH tương đương với chỉ 10% tổng nguồn cung được stake trên chuỗi beacon, trong đó thị phần của Lido là 29%. Sau khi sự kiện Merge bắt đầu và các staker bắt đầu thu phí giao dịch và việc rút tiền được kích hoạt thì số lượng ETH được stake có thể sẽ tăng lên rất nhiều. Điều này cũng có thể được nhận thấy khi tỷ lệ phần trăm tài sản được stake trên các mạng PoS hoàn toàn khác cao hơn nhiều.

Tuy nhiên, vì Ethereum có một hệ sinh thái thịnh vượng bao gồm các giao thức DeFi, NFT và Layer-2 nên chúng ta hãy giả định tỷ lệ tài sản stake ở mức phải chăng hơn: 50% sau sự kiện Merge.

Xu hướng chung đối với liquid staking đang là một thị trường mà người thắng lấy hết (winner-take-all market). Việc áp dụng IOU nhiều hơn dẫn đến nhu cầu stake lớn hơn và tỷ lệ staking cao hơn, điều này dẫn đến nắm giữ MEV dễ dàng hơn và lợi suất cao hơn. Lido đã nổi bật lên với vị thế là người chiến thắng hoàn toàn trên Ethereum với 89% thị phần trong lĩnh vực liquid staking.

Khi tầm nhìn blockchain trong tương lai bao gồm hoạt động trên chuỗi lớn hơn và ít phụ thuộc hơn vào các giải pháp tập trung thì chúng ta có thể mong đợi thị phần của Lido sẽ tăng lên. Tuy nhiên, khó có khả năng Lido sẽ chiếm được toàn bộ thị trường vì những người theo chủ nghĩa lý tưởng phi tập trung, các cá voi tự quản và những staker giao dịch không bị ràng buộc sẽ tiếp tục stake thông qua các phương tiện ưa thích của mình.

Lido cũng có thể phải đối mặt với sự kháng cự ở các mức staking chính là 33% và 50% – nơi những lo ngại về việc tập trung hóa mạng lưới có thể tăng lên. Chúng ta giả định ba mức thị phần khác nhau.

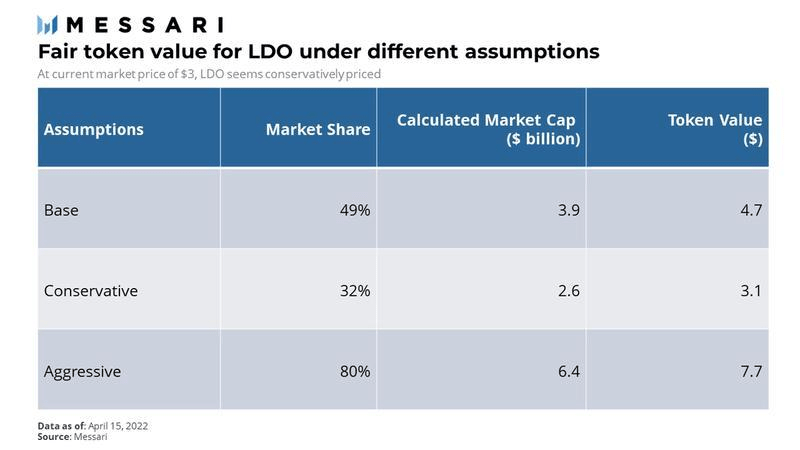

- Base (Cơ bản) – Trong trường hợp này, Lido tiếp tục là nhà cung cấp staking thống trị và chiếm 49% thị phần staking. Phần còn lại được kiểm soát bởi các giải pháp tập trung và có thể có thêm một nhà cung cấp liquid staking.

- Conservative (Phải chăng) – Lido tăng nhẹ lên 32% thị phần, nhưng những lo ngại về tính phi tập trung đã hạn chế nền tảng phát triển hơn nữa. Nhiều giải pháp liquid staking trở nên phổ biến.

- Aggressive (Tích cực) – Trong trường hợp này, Lido đã giải quyết thành công các mối quan tâm về tính phi tập trung. Hoạt động trên chuỗi chiếm ưu thế và các sàn giao dịch tập trung mất thị phần đáng kể. Lido chiếm 80% thị phần staking, phần còn lại được stake bởi các cá voi tự quản và những người theo chủ nghĩa lý tưởng phi tập trung.

Dựa trên các tính toán trước đó, mạng lưới Lido giờ đây sẽ thu được những khoản sau:

- Thị phần staking của Lido * 50% ETH được stake* Tổng phần thưởng staking* 4%, tức là, giá trị ETH được stake qua Lido * 4%

Và mạng lưới phải được đánh giá ở mức:

- Thị phần staking của Lido * 50% * 4/90 * Vốn hóa thị trường của Ethereum, tức là, Giá trị của ETH được stake qua Lido * 4/90

Bảng dưới đây cung cấp cho chúng ta giá trị vốn hóa thị trường và giá trị token cho LDO tại các thị phần khác nhau. Tương tự như mô hình trước, nếu có bất kỳ lúc nào giá Lido vượt quá giá trị này thì nhà đầu tư có tính toán có thể đầu tư vào stETH, thu về dòng tiền lớn hơn với cùng mức giá và ngược lại.

Cấu trúc phí qua các mạng lưới staking khác không có khả năng sẽ tốt hơn. Vì Lido có thị phần lớn nhất nên nền tảng này sẽ có quyền thương lượng cao nhất đối với những validator và đồng thời có quy mô kinh tế lớn nhất.

Bước 3 – Thêm các mạng lưới khác

Lido đã phát triển hơn cả Ethereum khi cung cấp các dịch vụ staking trên các mạng lưới khác. Thông qua việc tích hợp trên Anchor, Lido đã trở thành nhà cung cấp dịch vụ staking hàng đầu cho Terra với 27% thị phần. Trên Terra, chúng ta giả định lượng LUNA được stake là 50% và thị phần staking của Lido tương tự như trên Ethereum, 32%, 49% và 80%, theo các giả định tương tự ở phía trên.

Chúng tôi cũng giả định rằng Lido sẽ có thể bắt đầu tính phí tương tự như trên các mạng lưới khác, với 3% được tích lũy cho chủ sở hữu LDO sau khi trừ chi phí.

Đóng góp của Terra vào vốn hóa thị trường của Lido có thể được tính như sau:

- Giá trị của LUNA được stake Lido * 3/90

Trên Solana, Lido hoạt động kém thành công hơn, và Marinade có lượng SOL nhiều gấp đôi Lido. Tuy nhiên, sự dẫn đầu của Marinade không chiếm ưu thế và Lido có thể vẫn là một kẻ thách thức khả thi. Chúng ta giả định Lido là kẻ thách thức và chiếm một nửa thị phần trên các nền tảng mà nền tảng này đang thống trị, tức là 16%, 25% và 40%, trong các trường hợp khác nhau.

Ethereum và Solana đại diện cho 66% vốn hóa thị trường của các nền tảng hợp đồng thông minh hàng đầu. Nếu có được thành công tương tự trên các nền tảng khác như những nền tảng đã đề cập ở trên thì Lido sẽ thu được ~ 50% giá trị bổ sung từ các mạng lưới khác này. Hơn nữa, liquid staking cũng có thể phù hợp với các loại staking khác như staking DeFi.

Hãy giả định rằng Lido có thành công ở mức tầm trung đối với các sản phẩm khác này và chỉ thu được 20–33% giá trị bổ sung từ chúng.

Phương trình trước có thể được tổng quát hóa ngoài Ethereum như sau:

- Vốn hóa thị trường của Lido = Tổng của (Giá trị tài sản được stake qua Lido) * Tỷ lệ phí% / 90

Điều này dễ hiểu bởi vì việc nắm giữ LDO tương tự như nắm giữ một rổ tài sản được stake. Tất cả các dòng tiền mà LDO tích lũy được đều có nguồn gốc từ lợi suất staking của tài sản được stake. Do đó, giá trị của LDO có thể được tính bằng cách cân bằng dòng tiền của token này với lợi suất staking của các tài sản cơ bản.

Bước 4 – Mô hình cuối cùng

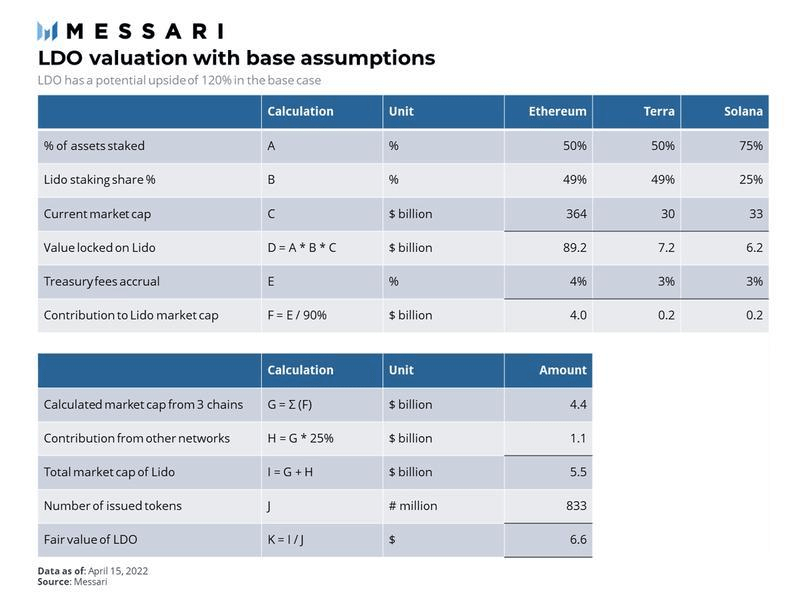

Các giả định cơ bản (Base)

Trong trường hợp bản, hãy giả định Lido có 49% thị phần tài sản được stake trên Ethereum. Solana có 75% tài sản và thị phần của Lido là 25%. Phần bổ sung từ các mạng lưới khác vào giá trị của Lido là 25%.

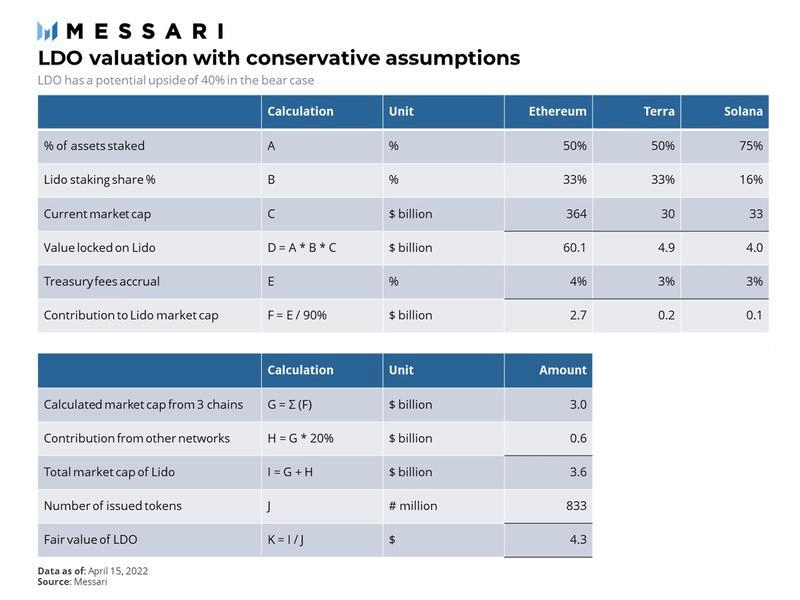

Phải chăng (Conservative)

Trong trường hợp phải chăng, mô hình giả định 33% cổ phần được stake trên Ethereum, và 16% trên Solana. Đóng góp bổ sung từ các mạng lưới khác cho Lido là 20%.

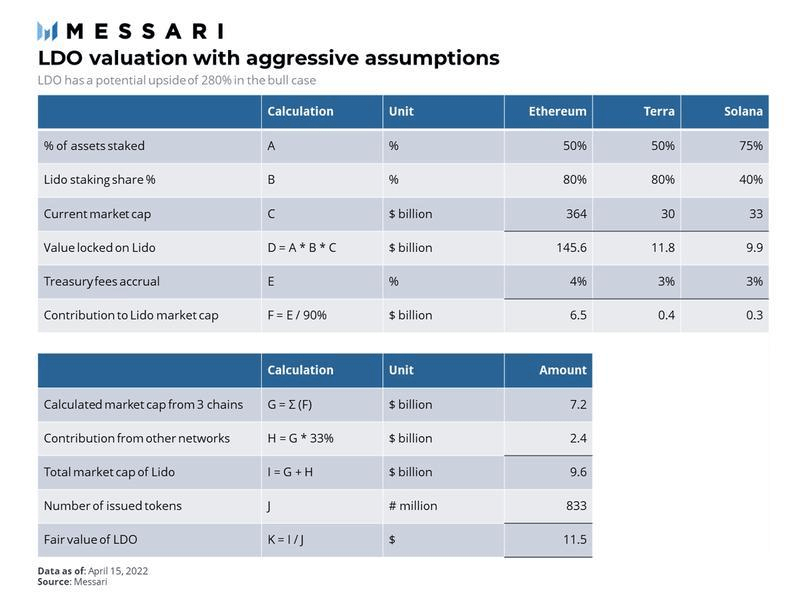

Tích cực (Aggressive)

Trong trường hợp tích cực, mô hình giả định tỷ lệ cổ phần được stake cao hơn 80% trên Ethereum, và 40% trên Solana. Đóng góp bổ sung từ các mạng lưới khác cũng cao hơn, ở mức 33%.

Hạn chế của mô hình

Vốn hóa thị trường của tài sản được stake

Mô hình tính toán giá trị hợp lý cho Lido bằng cách sử dụng vốn hóa thị trường hiện tại của tài sản được stake. Bất kỳ thay đổi nào về giá của tài sản được stake sẽ có ảnh hưởng tương ứng đến giá trị hợp lý của LDO. Như vậy, đây là một định giá tương đối bất chấp với các tài sản được stake.

Những thay đổi đối với Kinh tế học Token

Mô hình tính toán giá hợp lý của LDO dựa trên thiết kế token hiện tại và giá trị tích lũy. Nếu kinh tế học token thay đổi trong tương lai thì token có thể thu được nhiều giá trị hơn. Ví dụ: giao thức có thể yêu cầu các validator stake một số lượng token nhất định để được chấp thuận.

Quyền quản trị

Mô hình không định lượng được giá trị của việc kiểm soát quản trị hàng trăm tỷ đô la Mỹ trong TVL. Theo giả thuyết, một tên malicious actor (tạm dịch: tội phạm công nghệ cao) có thể mua tất cả các token LDO và tăng phí lên 100%, lấy hết phần thưởng của tất cả người dùng không rút tiền ngay lập tức.

Nguy cơ này khuyến khích các chủ sở hữu stETH mua LDO để không mất quyền kiểm soát thu nhập của mình – điều làm tăng thêm phí quản trị cho LDO.

Gần đây đã có một đề xuất là trao quyền phủ quyết cho những người nắm giữ stETH để bảo vệ trước một cuộc tấn công như vậy. Đề xuất này có thể làm giảm chi phí quản trị cho LDO.

Thay đổi cơ cấu phí

Mô hình giả định rằng cấu trúc phí hiện tại vẫn tiếp tục được áp dụng. Điều này có thể thay đổi nếu Lido trở thành nhà cung cấp dịch vụ staking thống trị và có được quyền thương lượng đáng kể đối với các validator. Lido có thể có khả năng tăng phí tích lũy cho chủ sở hữu token. Tương tự, sự cạnh tranh gia tăng từ các giải pháp staking khác có thể buộc Lido phải cắt giảm phí của mình.

Quản lý Kho bạc

Mô hình giả định rằng các nhà đầu tư sẽ không quan tâm đến dòng tiền vào kho bạc và dòng tiền trực tiếp của phần thưởng staking. Nếu kho bạc không được quản lý hiệu quả, một số chiết khấu thanh khoản có thể được áp dụng cho các dòng tiền vào kho bạc.

Lời kết

Lido là nhà cung cấp dịch vụ liquid staking hàng đầu được định vị để hưởng lợi từ sự kiện Merge và chuyển sang hoạt động trên chuỗi lớn hơn. Kho bạc có các dòng tiền rõ ràng tích lũy giá trị cho các chủ sở hữu token, cho phép xây dựng mô hình định giá. Dòng tiền tích lũy từ việc nắm giữ LDO tương tự như việc nắm giữ một rổ tài sản được stake.

Bài viết được Hiền Lê biên tập từ “A Valuation Model for Lido DAO” của Kunal Goel; với mục đích cung cấp thông tin và phi lợi nhuận. Chúng tôi không khuyến nghị đầu tư và không chịu trách nhiệm cho các quyết định đầu tư liên quan đến nội dung bài dịch.

—————————————————

👉 Theo dõi FXCE Ventures

Group Chat | Research Hub | FXCE Spotlight | Tổng hợp airdrop | FXCE Pool Coin