Nội dung chính

- Mặc dù ghi nhận nợ thấp kỷ lục trong tháng 5, áp lực thanh khoản nợ đã đẩy mức giá giảm nhanh hơn vào tháng 6 năm 2022

- Việc tập trung nợ vào một vài ví được chứng minh là có tác động nhiều hơn so với việc sử dụng nợ tổng thể

- Phân bổ thanh khoản DeFi có thể cho thấy vị trí tập trung nợ và tài sản nào có nhiều khả năng bị ảnh hưởng nhất trong sự biến động

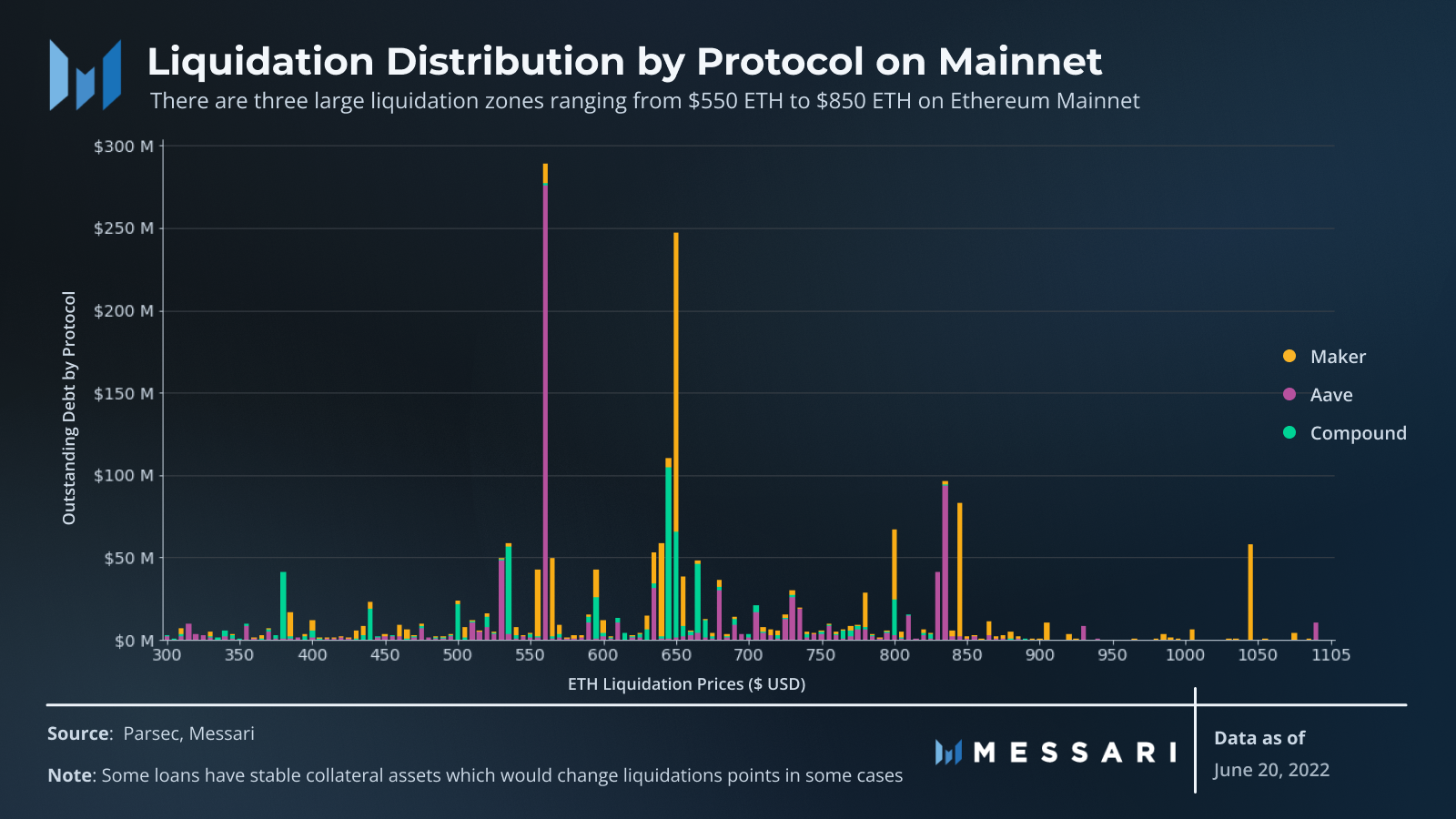

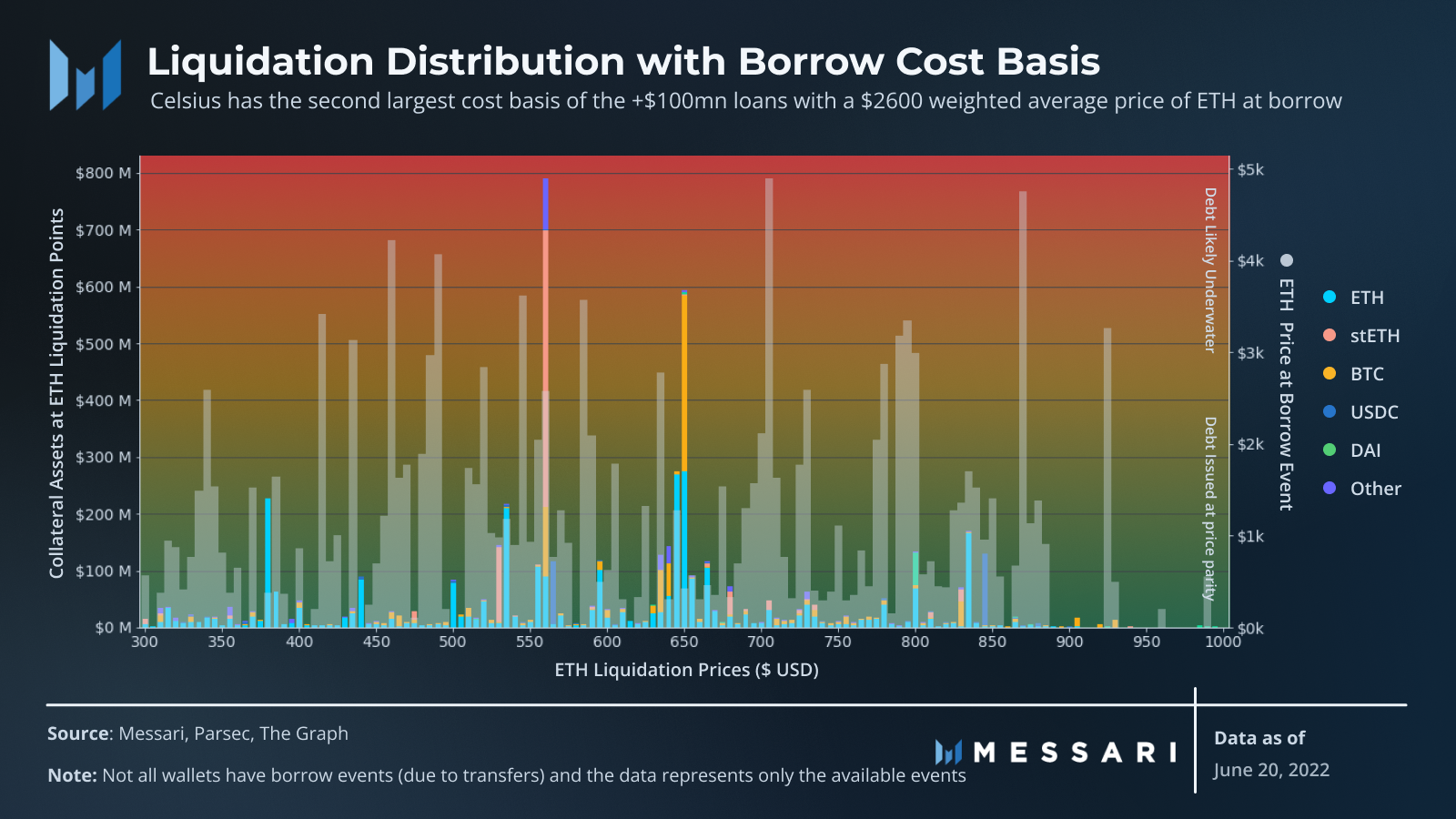

- Hiện tại, có ba mức thanh khoản chính xung quanh giá ETH $550, $650 và $850

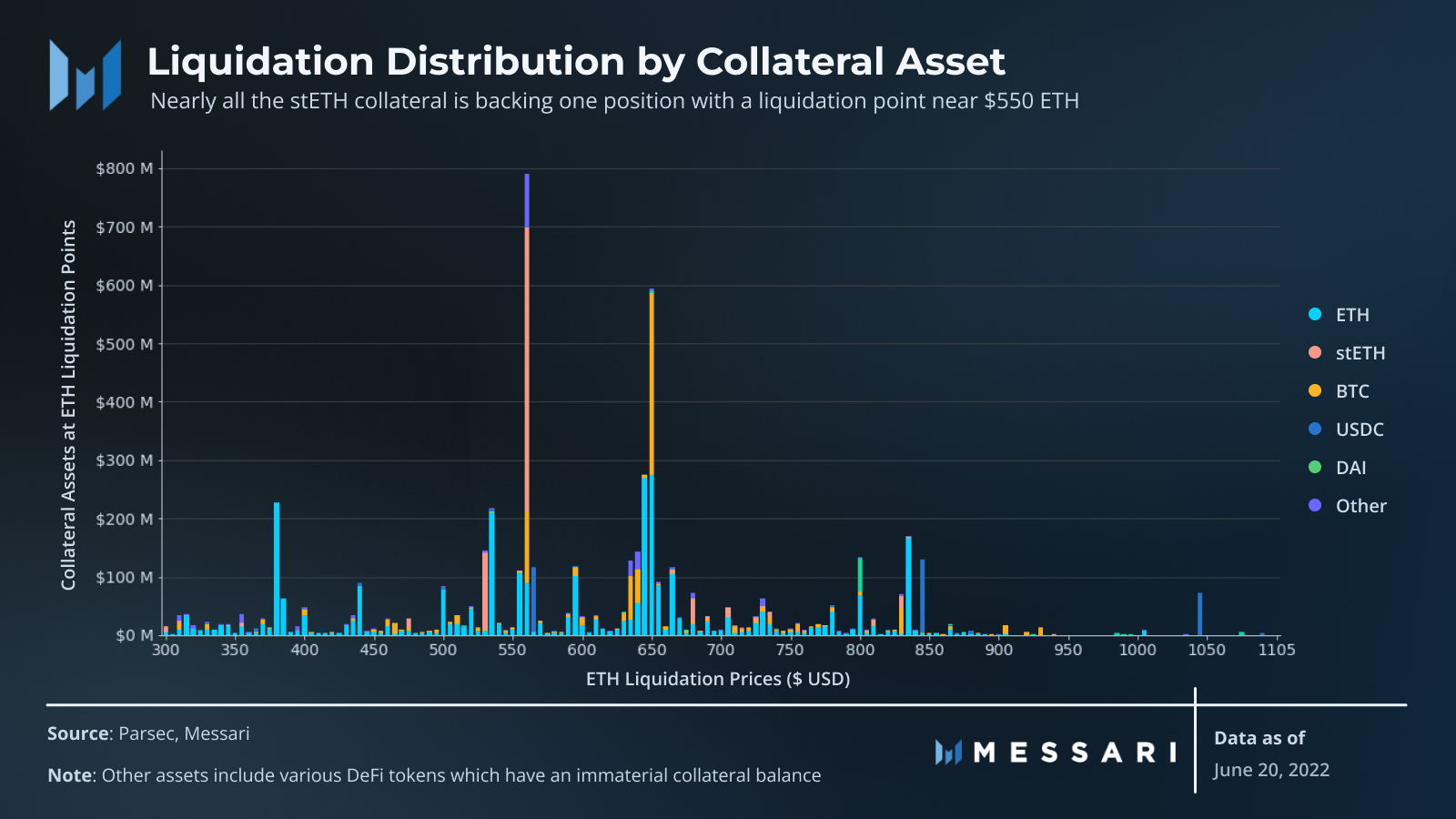

- Celsius là khoản vay chính tại điểm thanh khoản $550 ETH và chủ yếu được thế chấp bằng stETH.

Trong một cuộc khủng hoảng biến động, các chi tiết nhỏ thường vượt trội hơn tính tổng thể. Ai sở hữu những tài sản nào, những tài sản nào được thanh khoản tại từng thời điểm giá và những địa chỉ nào được thanh khoản? Tất cả những câu hỏi này thường ít được quan tâm. Nhưng khi giá giảm hơn 50%, những câu hỏi như thế này lại nổi lên hàng đầu.

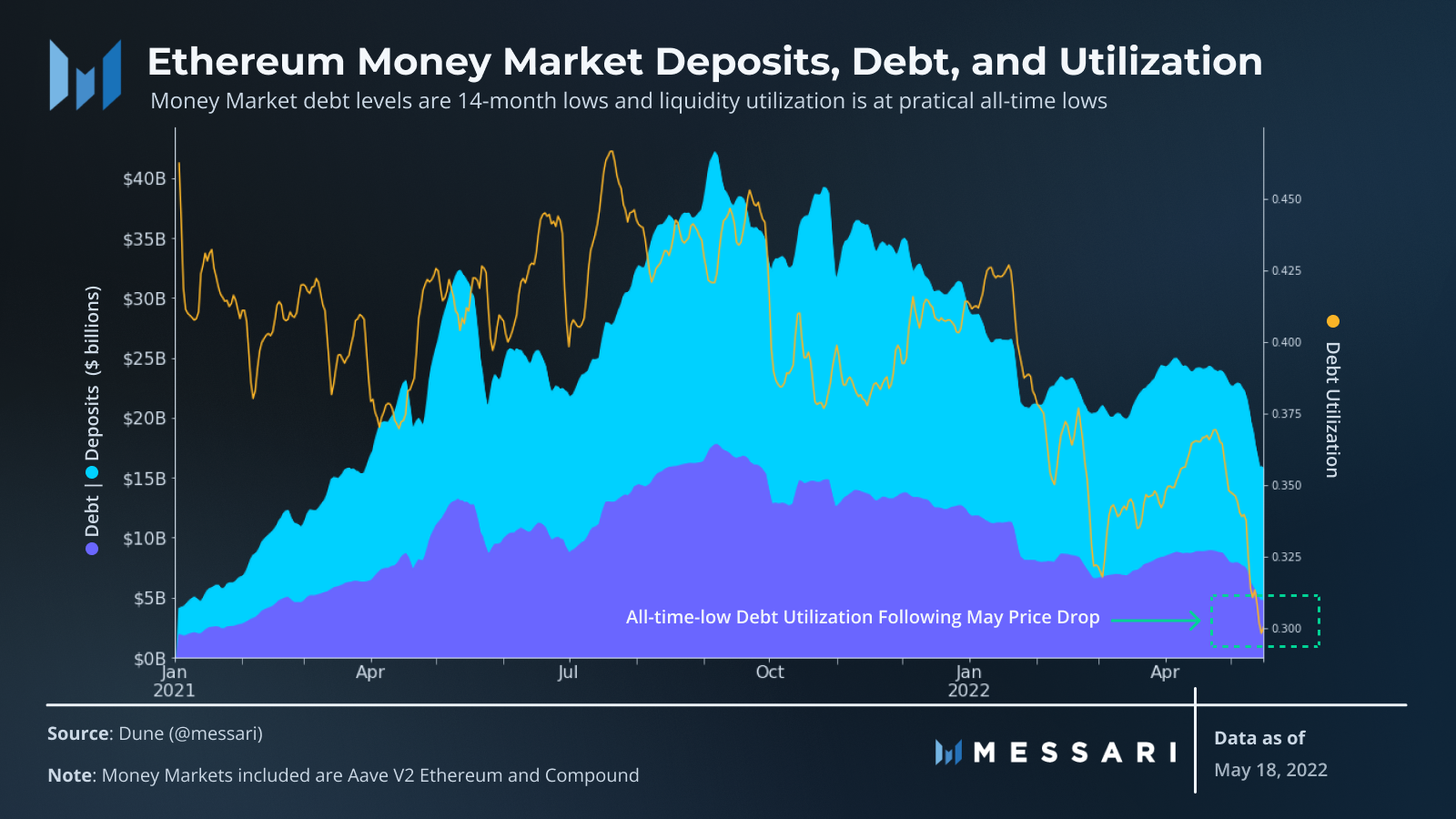

Trong nửa đầu tháng 5 năm 2022, giá của ETH đã giảm hơn 30% và việc sử dụng nợ trên chuỗi giảm xuống mức thấp nhất kể từ sự gia tăng của DeFi vào năm 2020. Với mức nợ lịch sử thấp so với tài sản thế chấp, một số nhà phân tích gợi ý điều tồi tệ nhất đã trôi qua dựa trên việc sử dụng nợ toàn diện.

Chỉ nhìn vào tỷ lệ nợ tổng thể trên tài sản thế chấp sẽ có thể hiểu được các chi tiết như mức độ tập trung nợ và mức thanh khoản nợ. Những chi tiết này nổi lên trong nửa đầu tháng 6 khi giá crypto rộng hơn giảm hơn 50%. Các thực thể như Celsius nắm giữ một phần đáng kể khoản nợ chưa thanh toán của mainnet Ethereum và điểm thanh lý của họ gần với giá giao ngay một cách nguy hiểm.

Chỉ riêng ví giao dịch chính của Celsius đã chiếm hơn 27% tổng số tiền trả nợ của mainnet từ đầu tháng 6. Ví của họ tiếp tục chiếm gần 25% tổng số nợ trên 1 triệu USD của Aave và có gấp ba lần tỷ trọng nợ của địa chỉ lớn nhất tiếp theo trên Aave.

Việc phân bổ các khoản nợ lớn như vậy làm cho phần còn lại của các chủ nợ không quan trọng khi nói đến các sự kiện biến động tiêu cực. Tài sản đảm bảo của chủ nợ lớn nhất quyết định loại tài sản nào có khả năng tung ra thị trường về quy mô và điểm thanh lý tương ứng cho biết khi nào thị trường sẽ chịu áp lực bán lớn.

Do thông tin này được cung cấp công khai on-chain, thậm chí mối đe dọa của những tài sản này tung ra thị trường trong một đợt thanh lý gây ra hành động giá trước từ những người hành động sớm.

Một trong những cách tốt nhất để theo dõi hồ sơ nợ chưa thanh toán và những ảnh hưởng tiềm tàng của nó là thông qua việc phân bổ thanh khoản. Phân bổ thanh khoản tổng hợp các vị thế nợ và phân chia nợ chưa thanh toán tại mỗi điểm thanh khoản của vị trí. Có thể chia nhỏ đợt phân phối thanh khoản theo nhiều cách, mỗi cách có một phần thông tin riêng:

- Protocol Breakdown – Protocol nào phải đối mặt với sự thanh lý?

- Collateral Breakdown – Tài sản nào có thể bị thanh lý?

- Wallet History – Khi nào ví có thể lấy nợ?

Hồ sơ thanh khoản DeFi: Protocol Breakdown

Khi giá ETH giảm hơn 50% vào đầu tháng 6, việc phân phối thanh lý đã chuyển sang ba vùng chính dao động $550, $650 và $850. Maker và Aave tạo nên phần lớn vùng thanh lý trên $850, mỗi nền tảng có hai vị trí đạt tới khối lượng vay 100 triệu USD. Tuy nhiên, các vùng thanh lý lớn nhất là $550 và $650 ETH. Maker và Compound chiếm phần lớn khoản nợ ở mức 650 USD trong khi vùng 550 USD hoàn toàn là nợ Aave.

Khoản nợ 270 triệu USD của Aave tại thời điểm thanh lý 550 USD chỉ thuộc về Celsius. Celsius đã hoàn trả một phần lớn các khoản vay của mình vào tháng 6, đưa điểm thanh lý (72 triệu USD) ra khỏi vùng rủi ro cao.

Các protocol có khả năng thanh lý lớn khiến người gửi tiền gặp rủi ro cao bởi vì bất kỳ đợt thanh lý nào cũng phụ thuộc vào tính thanh khoản đầy đủ của tài sản thế chấp. Việc phân bổ từng phần nhỏ tính thanh khoản theo tài sản thế chấp cho thấy chính xác mức độ thanh khoản tiềm năng của mỗi tài sản.

Hồ sơ thanh khoản DeFi: Collateral Breakdown

Các tài sản thế chấp tại mỗi điểm thanh lý cho biết tài sản nào đang hỗ trợ các khoản vay lớn nhất và rủi ro nhất. ETH là tài sản thế chấp chủ yếu trên mainnet vì nó chiếm gần 50% tài sản thế chấp tính theo USD. Đặc biệt, các vùng thanh lý $550, $650 và $850 hầu hết được gắn với ETH hoặc các phái sinh của ETH.

Ngay cả trong thời kỳ biến động, các khoản vay được hỗ trợ bằng ETH tương đối an toàn vì tài sản này có thị trường thanh khoản sâu, có thể tạo ra nguồn tài sản trả nợ cần thiết một cách đáng tin cậy. Tuy nhiên, không giống như ETH, các phái sinh của ETH như stETH

không có cùng độ sâu thanh khoản. Ngoài ra, stETH phải đối mặt với một cuộc khủng hoảng thanh khoản bổ sung trong thời gian biến động vì những người sở hữu quay trở lại nắm ETH. Tốt nhất, việc bán các phần lớn tài sản này trong thời gian thanh khoản sẽ dẫn đến hoạt động không hiệu quả. Tệ nhất, tính thanh khoản không đầy đủ của tài sản thế chấp sẽ gây nguy hiểm cho tình trạng của protocol nếu không có đủ tài sản để trả nợ.

Nỗi sợ hãi về việc thanh khoản không hiệu quả chính xác là vấn đề với Celsius khi thị trường giảm mạnh vào tháng sáu. 270 triệu USD của Celsius trên Aave tại điểm thanh lý $550 ETH được thế chấp phần lớn bằng stETH.

Trong trường hợp thanh lý, một phần khá lớn của tài sản thế chấp gần 500 triệu USD sẽ được bán để trả khoản vay. Tuy nhiên, thị trường lớn nhất cho stETH trên Curve chỉ có $165 hàng triệu ETH có sẵn. Nếu việc thanh lý xảy ra, tài sản thế chấp stETH của Celsius sẽ khó được thanh khoản hoàn toàn để trả khoản nợ 270 triệu USD. Rất may, Celsius đã hoàn trả đầy đủ để chuyển điểm thanh lý của họ xuống mức có thể kiểm soát được.

Với mối đe dọa của những tình huống như vậy trong các giai đoạn biến động gia tăng, điều quan trọng là phải theo dõi vị trí của một số tài sản nhất định trong việc phân bổ thanh khoản. Khả năng thanh khoản các tài sản thậm chí có tính thanh khoản sâu như ETH có thể khiến những người tham gia thị trường bán trước vì sợ giá giảm.

Áp lực thanh khoản này có thể được theo dõi bằng cách xem xét tỷ lệ nợ chưa thanh toán trên thanh khoản của DEX trong một tỷ lệ nhất định thấp hơn giá hiện tại. Cụ thể, số liệu này cho thấy mức độ của áp lực thanh khoản cũng như mức độ nhạy cảm của khoản nợ với sự biến động giá.

Vì thanh lý là trường hợp xấu nhất, nợ có xu hướng được trả trước để tránh bị phạt phí khi thanh khoản. Ngoài ra, những người đi vay phát hành nợ với giá thị trường cao hơn có xu hướng cắt giảm rủi ro khi giá giảm. Giá ETH tại thời điểm vay càng cao thì khả năng vị thế nợ phải đối mặt với áp lực quản lý rủi ro càng cao. Theo dõi giá ETH tại thời điểm phát hành nợ trên mỗi ví giúp xác định áp lực quản lý rủi ro.

Hồ sơ thanh khoản DeFi: Lịch sử Ví

Việc chồng trọng số lên giá ETH trung bình tại mỗi sự kiện vay sẽ ước lượng mức độ áp lực quản lý rủi ro mà mỗi khoản vay phải đối mặt cùng với phân phối thanh khoản. Các khoản cho vay được phát hành khi ETH ở mức giá cao hơn có khả năng giảm vị thế và đối mặt với áp lực bán ngày càng lớn. Áp lực bán đến từ những người đi vay lớn, khi các khoản vay giảm dưới một số mức nhất định, họ có xu hướng bán tài sản dính đến đòn bẩy.

Trên biểu đồ, giá ETH khi phát hành nợ được biểu thị bằng các thanh màu trắng. Các thanh màu trắng trong các vùng màu vàng đến màu đỏ cho biết các khoản vay được phát hành khi giá ETH lớn hơn giá hiện tại từ 2 đến 3 lần.

Trong thời kỳ giảm giá, một số tài sản đảm bảo nhất định có khả năng chịu áp lực bán cao hơn mức trung bình của thị trường do khả năng thanh lý tiềm ẩn. Những tài sản này có thể được xác định bằng cách xem các khoản vay cụ thể nào đã được phát hành với giá ETH cao và có điểm thanh lý cao.

Về mặt hệ thống, áp lực bán tiềm năng từ các khoản cho vay lớn nhất có thể được tính gần đúng bằng cách đo mức chênh lệch giữa giá ETH hiện tại và giá khi các khoản vay được phát hành. Ví dụ, các khoản cho vay lớn được phát hành khi ETH gần ở mức ATH có thể phải đối mặt với áp lực đáng kể để quản lý rủi ro so với các khoản cho vay được phát hành với giá ETH thấp hơn nhiều.

Có ba điểm thanh khoản ở phần trên $800 ETH, nơi giá trung bình có trọng số của ETH khi đi vay là hơn $3.000. Với giá ETH hiện tại thấp hơn gần 60% so với các mức này, các vị thế phải đối mặt với áp lực quản lý rủi ro tiềm ẩn rất lớn.

Trong số các vị thế này, mức cao nhất trong phân bố thanh khoản với mức thanh lý 930 USD là khoản vay thế chấp WBTC 13 triệu USD. Khoản vay lớn nhất là khoản thế chấp ETH trị giá 68 triệu USD tại điểm thanh lý 800 USD.

Trong trường hợp tiếp tục có biến động tiêu cực, tài sản đảm bảo của các khoản vay này sẽ phải đối mặt với áp lực bán lớn do cả hai đều ở mức thanh khoản tương đối cao hơn cũng như được phát hành với giá ETH cao hơn gấp 3 lần.

Các mức thanh khoản chính ở mức $650 và $550 được phát hành với giá ETH thấp hơn các mức chính cao hơn trong phân phối thanh khoản. Đáng chú ý, khoản nợ ở mức thanh khoản $650 ETH có nguồn gốc ở mức giá dưới $1.000 ETH cho thấy vị thế có khả năng quản lý rủi ro.

Khoản vay của Celsius ở mức thanh khoản $550 ETH không có cùng khả năng đó. Nó mang giá ETH trung bình có trọng số là $2.600 tại thời điểm vay. Giả sử nợ được phát hành để sử dụng đòn bẩy tại thời điểm khoản vay được thực hiện, thì vị thế sẽ giảm hơn 50% trước khi ảnh hưởng của đòn bẩy được tính đến.

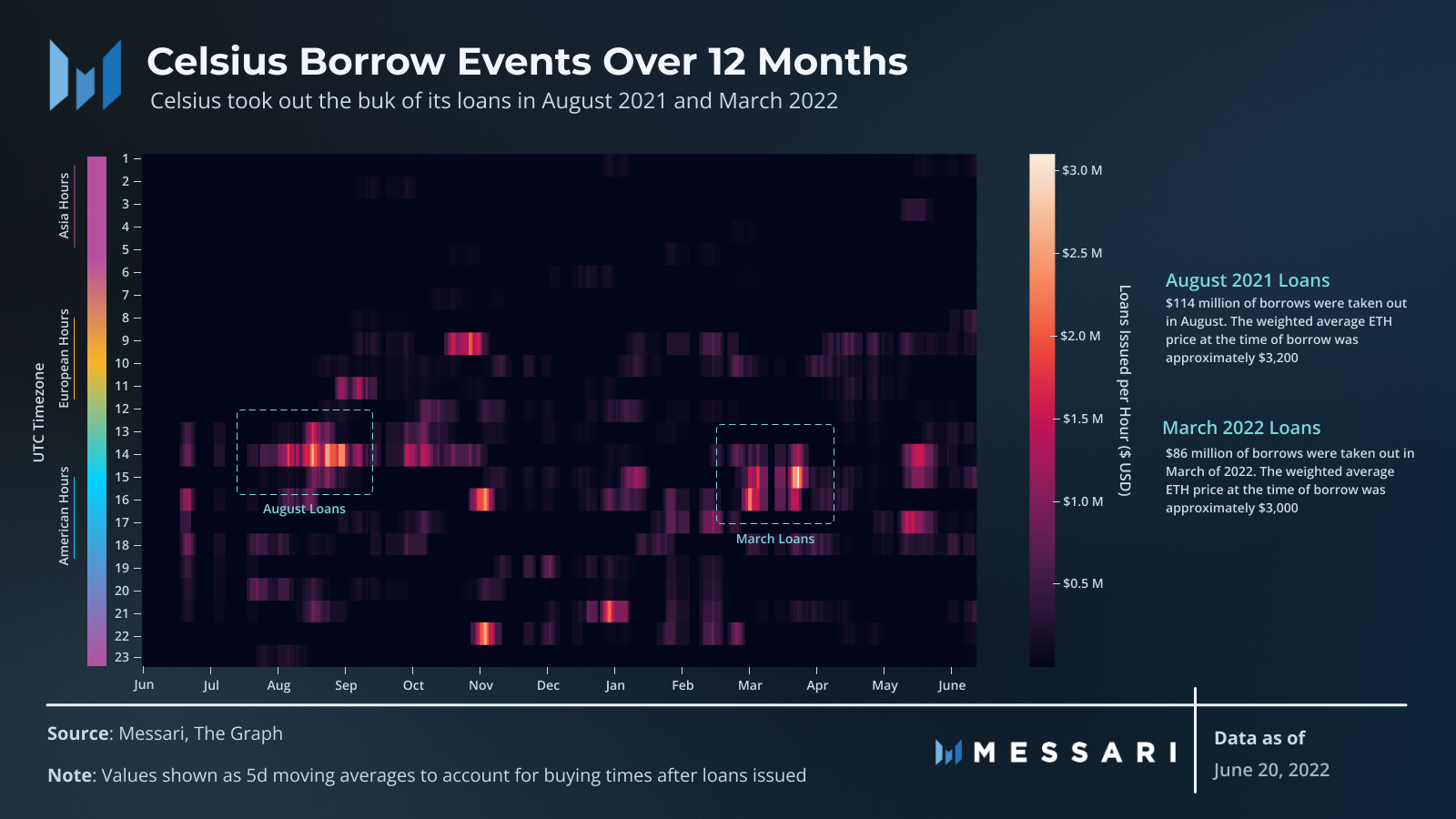

Để hiểu rõ hơn về thời điểm chính xác khoản nợ Celsius được phát hành, các sự kiện vay nợ có thể được vẽ biểu đồ theo ngày và múi giờ.

Các khoản vay lớn nhất của Celsius xảy ra vào giữa đến cuối tháng 8 năm 2021 và gần đây hơn là vào giữa tháng 3 năm 2022. Cả hai sự kiện vay đều xảy ra xung quanh mức giá $3.200 ETH. Thời điểm vay tháng 8 thuận lợi hơn vì diễn ra trước biến động giá lên mức ATH vào tháng 11.

Tuy nhiên, các khoản vay vào cuối tháng 3 năm 2022 có thời điểm kém thuận lợi hơn vì chúng xảy ra trong thời kỳ cao nhất từ trước đến nay sau đợt giảm giá vào tháng 1. Giả sử khoản nợ được phát hành để mua thêm ETH, thì những khoản đó sẽ giảm gần 60% trong khoảng 100 ngày kể từ khi vay.

Lời kết

Khi ngành công nghiệp crypto trưởng thành, cái nhìn sâu sắc và giá trị ít tồn tại hơn ở cấp độ phân tích tổng thể và thường được tìm thấy sâu hơn trong các lớp chi tiết. Hồ sơ thanh khoản và chỉ số cấp người dùng là những ví dụ về cách thông tin chi tiết thúc đẩy những hiểu biết sâu sắc về thị trường có tác động lớn.

Ví dụ, vào tháng 5 năm 2022, ngay cả khi thị trường giảm và việc sử dụng nợ giảm xuống mức thực tế mọi thời điểm, việc tập trung nợ ở đầu phân phối thanh khoản cho thấy các vị trí on-chain vẫn rất nhạy cảm với sự biến động. Ngoài ra, chia nhỏ tài sản thế chấp đã chỉ ra, việc thanh khoản sẽ khiến stETH có tính thanh khoản ngày càng kém, càng làm trầm trọng thêm áp lực bán.

Để theo dõi một cách có hệ thống việc phân bổ thanh khoản trong tương lai, một số chỉ số chính có thể được xây dựng. Đối với mỗi tài sản thế chấp trong 20% hàng đầu của phân phối thanh khoản, tỷ lệ tài sản thế chấp khoản vay cao so với tính thanh khoản DEX onchain của cùng một tài sản báo hiệu một tài sản có tính thanh khoản nhạy cảm với sự biến động.

Tương tự, tỷ lệ giữa giá ETH trung bình có trọng số tại thời điểm phát hành khoản vay cho 20% hàng đầu của khoản phân phối thanh khoản so với giá ETH giao ngay hiện tại cho biết khi nào người ghi nợ có khả năng ở giá trị thấp và buộc phải tiến hành quản lý rủi ro.

Các nhà đầu tư có thể hiểu rõ hơn về cấu trúc rủi ro của thị trường bằng cách đo lường rủi ro nợ một cách có hệ thống theo các thước đo on-chain. Việc giám sát rủi ro không thiên vị là một trong những yếu tố tạo nên sự khác biệt lớn giữa crypto và tài chính truyền thống – như vậy, sẽ khuyến khích thúc đẩy minh bạch trong việc tiếp cận hơn về rủi ro của hệ thống trong tương lai.

Bài viết được Bùi Huỳnh Như Phương biên tập từ “Liquidation Distributions: The Hidden Details of Debt” của tác giả Dustin Teander; với mục đích cung cấp thông tin và phi lợi nhuận. Chúng tôi không khuyến nghị đầu tư và không chịu trách nhiệm cho các quyết định đầu tư liên quan đến nội dung bài dịch.

—————————————————

👉 Theo dõi FXCE Ventures

Group Chat | Research Hub | FXCE Spotlight | Tổng hợp airdrop | FXCE Pool Coin