Tiêu điểm chính

- Để thu hẹp khoảng cách giữa thế giới thực và DeFi, MakerDAO bắt đầu nắm giữ tài sản thế giới thực (real world asset – RWA) như bất động sản, hóa đơn, các khoản phải thu và gần đây là các khoản vay thương mại.

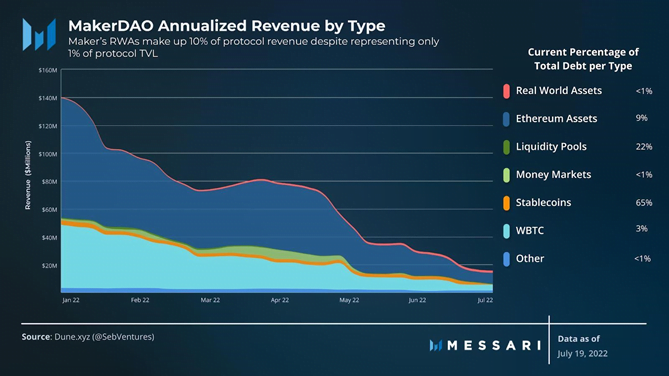

- Tài sản thế giới thực của Maker hiện chiếm 10% doanh thu giao thức mặc dù chỉ chiếm 1% TVL.

- Trong bước đầu tiên để tích hợp cơ sở hạ tầng ngân hàng truyền thống của Hoa Kỳ với hệ sinh thái DeFi, MakerDAO đã chấp thuận đề xuất cho vay thế chấp của Huntingdon Valley, cho phép ngân hàng trở thành RWA vault mới nhất.

Tích hợp tài chính truyền thống và công nghệ blockchain được cho là một trong những rào cản lớn nhất đối với việc chấp nhận crypto trong dài hạn. Việc xây dựng cơ sở hạ tầng thiết yếu khá phức tạp, nhưng cũng là một cách để phát triển các giao thức phù hợp mà không làm mất đi tính phi tập trung vốn có của DeFi.

MakerDAO bắt đầu phá bỏ các rào cản giữa thế giới thực và hệ sinh thái Ethereum DeFi bằng cách thế chấp tài sản thế giới thực như bất động sản, hóa đơn và gần đây là các khoản vay thương mại.

Báo cáo sẽ tìm hiểu các vault tài sản thế giới thực của MakerDAO và đi sâu vào mối quan hệ đối tác mới nhất với một ngân hàng có trụ sở tại Hoa Kỳ, Huntingdon Valley Bank.

Real World Asset Vault của MakerDAO

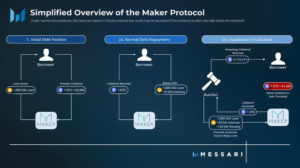

MakerDAO là một nền tảng vay thế chấp trên Ethereum. Người dùng gửi các tài sản thế chấp mạng Ethereum vào vault của Maker để vay DAI, stablecoin gốc của giao thức. Vault là các hợp đồng thông minh giữ tài sản thế chấp cho đến khi DAI đã vay được trả lại.

Người dùng có toàn quyền kiểm soát đối với tài sản thế chấp đã ký gửi trong vault nếu giá trị không bị giảm xuống dưới một ngưỡng nhất định.

Ban quản trị Maker quyết định tài sản nào được thế chấp. Năm ngoái, DAO đã bắt đầu sử dụng tài sản thế giới thực (RWA) làm tài sản thế chấp như bất động sản, hóa đơn và các khoản phải thu, tất cả đều được mã hóa. Việc quản lý và mã hóa tài sản off-chain rất phức tạp, đòi hỏi cơ sở hạ tầng bổ sung bao gồm cả việc phát triển pricing oracles để xác định giá trị của tài sản off-chain.

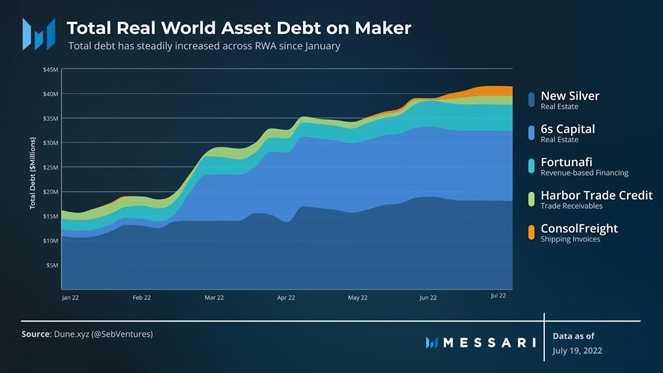

Tuy nhiên MakerDAO đã tích hợp tài sản thế giới thực với giao thức, thâm nhập vào một thị trường chưa từng có ai tham gia trước đây. Dưới đây là mô tả ngắn gọn về năm vault RWA đầu tiên trên Maker:

- 6s Capital: các khoản vay được bảo đảm để phát triển bất động sản thương mại

- New Silver: tài trợ cho việc mua hoặc xây dựng các tài sản chủ yếu là nhà ở

- ConsolFreight: hóa đơn vận chuyển hàng hóa đã qua thế chấp

- Harbor Trade Credit: mã hóa và bảo đảm các khoản phải thu trên toàn cầu

- Fortunafi: giao thức sinh lợi và cho vay các tài sản được mã hóa

6s Capital là vault RWA độc lập đầu tiên trên nền tảng, trong khi bốn vault còn lại hoạt động thông qua giao thức Centrifuge. Centrifuge là một nền tảng tổng hợp, chuyên phát hành RWA đã được mã hóa trên mạng Ethereum. Tinlake là một marketplace phi tập trung, cho phép người vay (originator) có quyền tự chủ trong việc sở hữu các RWA và khi bán cổ phần của mỗi RWA pool cho các nhà đầu tư DeFi. Giao thức sử dụng thanh khoản trên cả Aave và Maker.

Maker là một trong những giao thức cho vay đầu tiên áp dụng RWA, Aave cũng đã tham gia cuộc đua vào đầu năm nay. Mặc dù thị trường thế chấp RWA (Tinlake marketplace) của Centrifuge đã ra mắt trên Aave, nhưng khoảng thời gian ngắn kể từ khi triển khai vẫn chưa thể giúp dự án giành được bất kỳ thị phần đáng kể nào so với người đương nhiệm. Nhìn chung, nhu cầu vay đối với năm vault RWA của Maker đã có sự tăng trưởng ổn định kể từ đầu năm 2022.

Mặc dù Maker có sự tăng trưởng nhất quán trong việc áp dụng RWA, nhưng về tổng thể, các nguồn doanh thu của giao thức đã giảm dần kể từ tháng 1 năm 2022 do thị trường chung suy thoái và doanh thu từ phí bị giảm đi. Mặc dù RWA chiếm một phần tương đối nhỏ trong tổng khoản vay trên Maker, nhưng chúng hiện đang tạo ra hơn 10% doanh thu hàng năm cho giao thức.

Theo những người tham gia vào MakerDAO, việc tích hợp nhiều RWA là bước tiếp theo để mở rộng DeFi. Trong bước đầu tiên để tích hợp cơ sở hạ tầng ngân hàng truyền thống của Hoa Kỳ với hệ sinh thái DeFi, MakerDAO đã chấp thuận đề xuất cho vay thế chấp của Huntingdon Valley, cho phép ngân hàng trở thành RWA vault mới nhất.

Huntingdon Valley Bank

Huntingdon Valley Bank (HVB) là một ngân hàng tại Pennsylvania được thành lập vào năm 1871, tập trung vào việc tạo ra các khoản vay thương mại cho các doanh nghiệp trong nước. Vào cuối năm 2021, ngân hàng báo cáo tài sản hơn 550 triệu USD và hơn 375 triệu USD dư nợ.

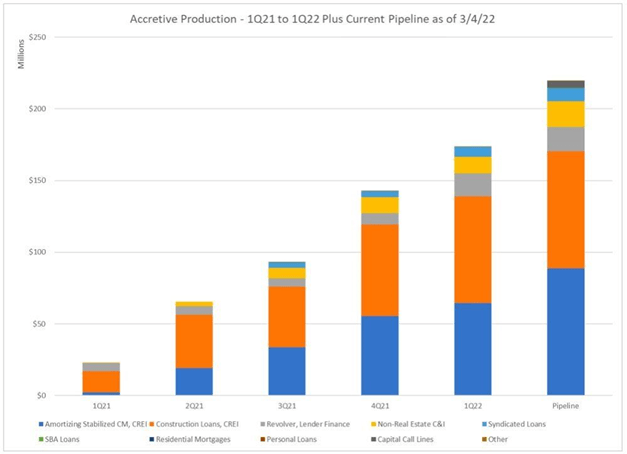

Nguồn: Huntingdon Valley Bank

HVB cung cấp các khoản vay hợp vốn (syndicated loan) bao gồm chín cấu trúc khác nhau như hình trên và được dự báo sẽ tiếp tục phát triển trong tương lai gần. Năm 2021, HVB đạt lợi nhuận trung bình khoảng 4,65% từ các khoản vay thương mại.

Thông qua 87% phiếu bầu, ban quản trị Maker đã phê duyệt HVB là ngân hàng Hoa Kỳ đầu tiên kết nối với hệ sinh thái DeFi. Khi bán một phần các khoản vay, HVB sẽ nhận được DAI. Ngoài việc chứng minh kinh nghiệm và tình hình tài chính ổn định, HVB phải đảm bảo rằng các tài sản không mang lại nhiều rủi ro cho đối tác mới. Điều này nói lên rằng tiêu chuẩn của các vault RWA nghiêm ngặt hơn so với các loại tài sản đã được phê duyệt khác và chúng cần có cơ sở hạ tầng thiết yếu để hoạt động liền mạch.

Cách hoạt động

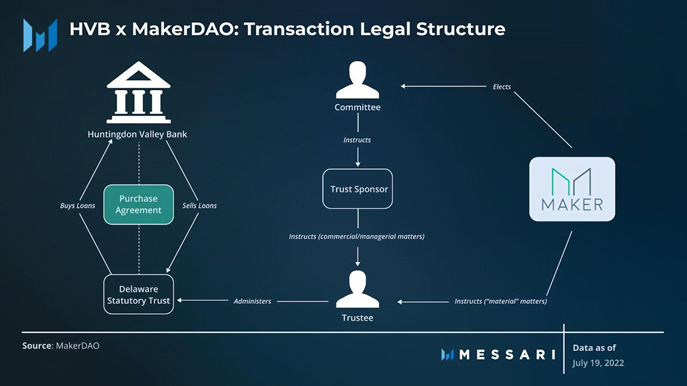

Trong một đề xuất được phê duyệt bởi MakerDAO, HVB đã giới thiệu MakerDAO Bank Participation Trust (MBPTrust) thông qua việc thiết lập Delaware Statutory Trust. Về cơ bản, giải pháp sẽ tạo ra mối liên kết giữa vốn của HVB và DAI stablecoin. Quỹ ủy thác sẽ đóng vai trò trung gian thay mặt cho MakerDAO, giảm thiểu mọi vấn đề thương mại với HVB và giám sát việc phát hành cũng như tiêu hủy DAI. Cấu trúc Delaware Statutory Trust trước đây đã được sử dụng với RWA Vault của 6S Capital.

HVB đề xuất kết hợp giữa bất động sản thương mại và khoản vay kinh doanh cho danh mục đầu tiên. Tài sản thế chấp cho các khoản vay thường là các khoản đầu tư, các khoản phải thu, hàng tồn kho, thiết bị hoặc các tài sản hữu hình có tính thanh khoản khá cao. HVB đã đóng vai trò là nhà cung cấp dịch vụ cho vay trong suốt thời gian hoạt động và sẽ tiếp tục duy trì để tích lũy phí dịch vụ. Do đó, HVB có thể thanh lý tài sản thế chấp với mức trượt giá tối thiểu trong trường hợp vỡ nợ.

Nhìn chung, dự kiến danh mục đầu tư sẽ có sự kết hợp giữa lãi suất cố định và biến đổi với thời hạn dưới 5 năm. Hơn nữa, tất cả các khoản vay được đề xuất phải đáp ứng tiêu chí do HVB đưa ra và tuân thủ các tiêu chí bổ sung tùy thuộc vào loại khoản vay:

- Khách hàng hiện đang có mối quan hệ tốt với ngân hàng

- Tất cả các khoản vay được xếp hạng từ 6 điểm đến trên 10 điểm (càng thấp càng tốt)

- Đã thế chấp đúng quy định

- Khả năng đảm bảo dòng tiền khi thanh toán khoản vay

- Không xảy ra trường hợp vỡ nợ

- Không cho người trong nội bộ vay

- Tất cả các khoản vay đều đáp ứng các biện pháp tuân thủ tiêu chuẩn

Khi bắt đầu và trong suốt thời gian vay, HVB sẽ đánh giá lại rủi ro tín dụng để đảm bảo tài sản vẫn trong tình trạng tốt. Quy trình kiểm tra ban đầu nhằm mục đích giảm bớt gánh nặng cho MakerDAO và MBPTrust, nhưng cả hai bên đã thiết lập quy trình phê duyệt độc lập để xác định xem những người tham gia khoản vay có đủ điều kiện để được cấp vốn hay không.

Ban đầu HVB sẽ giữ mức rủi ro bình đẳng – tối thiểu 50% cho mỗi khoản vay. Theo thời gian, tỷ lệ sở hữu sẽ giảm dần xuống còn 5% (phần còn lại thuộc về MBPTrust). Với những rủi ro đáng kể về tài chính, HVB được đề nghị tăng lãi suất cho tất cả các bên liên quan. Về dài hạn, hy vọng HVB sẽ chứng minh được uy tín để giảm thiểu rủi ro.

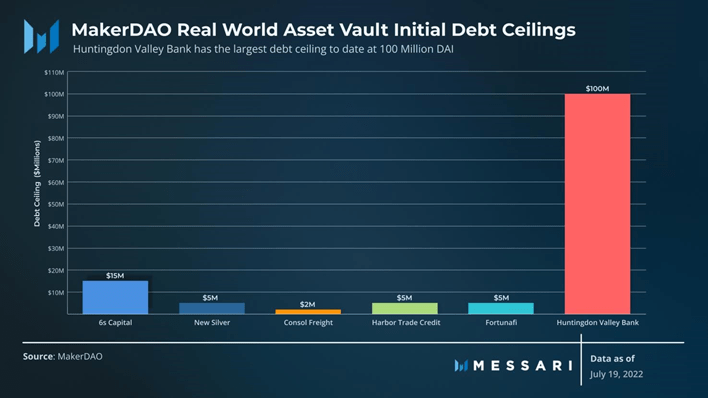

HVB đã được chấp thuận với hạn mức tín dụng ban đầu là 100 triệu USD sẽ được triển khai trong khoảng thời gian từ 12 đến 24 tháng. Sự hợp tác này đánh dấu mức trần nợ lớn nhất được phân bổ cho một RWA vault cho đến nay.

Ý nghĩa quan hệ đối tác

Sự hợp tác cho phép MakerDAO kiếm lợi nhuận thông qua phí ổn định của vault nhằm chống lại sự sụt giảm doanh thu do thị trường gấu hiện tại. Đề xuất dự kiến thiết lập lãi suất ròng tại thời điểm bắt đầu và tham gia là 3%. Bất kỳ khoản tiền nào dư ra từ phí dịch vụ, báo cáo và quản trị sẽ được chuyển đến MakerDAO.

Bằng cách nắm giữ tài sản thế giới thực, MakerDAO đang thâm nhập vào một ngành công nghiệp nghìn tỷ USD mà cho đến gần đây vẫn khá tách biệt với không gian crypto. Dự án không chỉ giúp mở rộng quy mô và đa dạng hóa tài sản hiện tại mà còn tăng cường sự thống trị trên thị trường vay thế chấp bằng cách thiết lập một cầu nối với thế giới thực. Về lâu dài, MBPTrust có thể hỗ trợ nhiều tổ chức ngân hàng, mang đến nhiều nguồn doanh thu hơn cho MakerDAO nếu quan hệ đối tác với HVB được thực hiện hiệu quả.

Mối quan hệ hợp tác đã cho thấy những rủi ro khi cho vay tài sản thế giới thực và rủi ro đi kèm trong một tổ chức ngân hàng. Tuy nhiên, cơ cấu đề xuất lại đặt phần lớn quyền sở hữu vào tay HVB. Các hoạt động bảo lãnh cẩn thận của ngân hàng khi tuân thủ luật Pennsylvania sẽ giảm thiểu rủi ro cho tất cả các bên liên quan.

Mặt khác, HVB đang gia tăng đáng kể về khả năng tiếp cận và độ tin cậy bằng cách hợp tác với một trong những dự án DeFi lớn. Thông qua mối quan hệ đối tác mới, HVB cũng sẽ tăng hạn mức cho vay lên trên 7 triệu USD/người và tiếp cận nguồn thanh khoản sâu hơn.

Kết luận

Có một số đề xuất RWA đang được MakerDAO thực hiện, bao gồm trái phiếu ngắn hạn được mã hóa (tokenized short-term bond), tài trợ cho các dự án năng lượng xanh và một vault được phê duyệt gần đây là của SG-Forge, một công ty con của ngân hàng Societe Generale ở Pháp. Đầu năm nay, MakerDAO đã bỏ phiếu đầu tư 500 triệu DAI vào trái phiếu và kho bạc Hoa Kỳ. Nhìn chung, MakerDAO đang đi sâu vào chiến lược dài hạn là đa dạng hóa tài sản thế giới thực.

Sự kết hợp của HVB và MakerDAO là mối quan hệ đối tác quy mô lớn đầu tiên giữa tổ chức ngân hàng Hoa Kỳ và dự án DeFi. MakerDAO có thể đạt được rất nhiều thứ khi khai thác RWA, đặc biệt là tận dụng nguồn doanh thu đa dạng, nhưng điều này cũng đang mở đường cho các giao thức khác làm theo. Sự thành công của mối quan hệ hợp tác với một tổ chức off-chain có khả năng thu hẹp khoảng cách giữa các tổ chức tài chính truyền thống và tài chính phi tập trung.

Tìm hiểu thêm: Giá trị của MakerDAO

Bài viết được ……. biên tập từ “MakerDAO’s Dive into Real World Assets” của tác giả ………..; với mục đích cung cấp thông tin và phi lợi nhuận. Chúng tôi không khuyến nghị đầu tư và không chịu trách nhiệm cho các quyết định đầu tư liên quan đến nội dung bài dịch.