Nội dung chính

- UNI token holder đã bỏ phiếu ủng hộ đề xuất chuyển một phần phí giao dịch vào ngân quỹ Uniswap.

- Cuộc tranh luận về cách thiết kế và triển khai “fee switch”.

- Các nhà phân tích của Messari đang cân nhắc xem đây là một quyết định tốt hay xấu cho tương lai của Uniswap.

Ban đầu, Bancor đã giới thiệu ý tưởng về nhà tạo lập thị trường tự động (AMM), nhưng Uniswap đã hoàn thiện việc triển khai với thiết kế X*Y=K. Các nhà cung cấp thanh khoản (LPs) đã tạo ra thị trường cho các cặp token ERC-20 và được thưởng bằng phí từ các nhà giao dịch cần thanh khoản. Uniswap được duy trì bởi một nhóm nhỏ các nhà phát triển cốt lõi.

Mọi thứ đều đều bình yên cho đến khi SushiSwap xuất hiện. Chef Nomi nổi danh vì hành động fork codebase của Uniswap để thêm token quản trị (SUSHI) và phân phối một phần phí giao dịch trở lại giao thức, điều này đã thay đổi quỹ đạo của Uniswap – Uniswap phải tiến hành một đợt retroactive airdrop token quản trị (UNI) chỉ trong một tháng sau.

Trong khi Uniswap nhanh chóng phi tập trung để phù hợp với cấu trúc của SushiSwap thì cộng đồng đã hạn chế áp dụng mô hình phí của UNI. Cho đến nay, 100% phí giao dịch Uniswap được giữ lại bởi các nhà cung cấp thanh khoản, khiến UNI token holder không có gì khác ngoài mối đe dọa “fee switch” và còn bị rút một phần doanh thu giao dịch.

Việc thu phí của Uniswap đã thu hút các cuộc tranh luận từ mọi ngóc ngách trong DeFi. Giao thức có cần trích doanh thu từ khách hàng không? Phí chuyển đổi có khiến các LP chuyển sang giao thức khác không? Giao thức sẽ sử dụng doanh thu như thế nào? Câu trả lời cho những câu hỏi này sẽ sớm được tiết lộ.

Với lượng phiếu bầu gần như nhất trí (phần lớn từ ví của đại biểu nổi tiếng monetsupply.eth), ban quản trị UNI đã đưa ra sự ủng hộ đối với việc thu phí. Cuộc tranh luận hiện chuyển sang thiết kế của fee switch.

Bối cảnh trước fee switch

Uniswap là sàn giao dịch phi tập trung (DEX) lớn nhất theo khối lượng và là ứng dụng DeFi lớn nhất tính theo vốn hóa thị trường. Khi giao thức phi tập trung vào năm 2020, UNI token holder đã được cấp quyền kiểm soát đối với một số phần trong giao thức bao gồm fee switch và ngân quỹ.

Fee switch sẽ chuyển một phần doanh thu do giao thức tạo ra đến ngân quỹ. Việc triển khai phí giữa V2 và V3 sẽ khác nhau. Đối với V2, phí cố định là 0,05% cho toàn bộ giao dịch trong tất cả các pool. Tuy nhiên đối với V3, phí được thu trên từng pool với một tỷ lệ có thể thay đổi.

Uniswap Labs là công ty có trụ sở tại Hoa Kỳ đã xây dựng giao thức Uniswap và đóng góp không ngừng vào sự phát triển của dự án. Là một phần trong đợt ra mắt token, Uniswap Labs được phân bổ 21,5% và hiện đang vesting.

Đề xuất

Leighton Cusack, nhà đồng sáng lập PoolTogether, đã kích thích cuộc tranh luận khi gửi đề xuất đầu tiên đến ban quản trị UNI. Đưa ra phí cho hai pool V3 là “USDC/ETH (0,05%)” và “USDC/USDT (0,01%)”. Phí giao thức sẽ là 10% phí giao dịch và khả năng có khoảng 20.000 đến 40.000 USD được gửi đến ngân quỹ Uniswap mỗi ngày với khối lượng hiện tại.

Một số ý kiến từ các nhà phân tích

Kunal Goel

Công thức mô tả mô hình doanh thu của Uniswap như sau:

Doanh thu giao thức = Khối lượng * Phí giao thức * Phí từ Fee Switch

Nếu đề xuất vượt qua thử nghiệm ban đầu, xác suất cho phép fee switch sẽ tăng lên đáng kể. Dẫn đến doanh thu tiềm năng và định giá cũng tăng.

Việc định giá cao mang lại lợi ích cho giao thức – nhưng không chỉ do token holder kiếm được nhiều tiền hơn. DAO treasury được định tính bằng token UNI; ngân quỹ vững mạnh cho phép giao thức tài trợ và thực hiện các sáng kiến có giá trị lớn. Khoản tiền trả cho Uniswap Labs cũng được tính bằng UNI. Các khoản thanh toán có giá trị cao cho phép Uniswap Labs thuê những nhân tài giỏi hơn và tiềm năng tăng thêm giá trị cho giao thức.

Có một số lo ngại rằng LP sẽ tìm kiếm các nền tảng khác. Điều này có ít khả năng xảy ra vì những lý do sau:

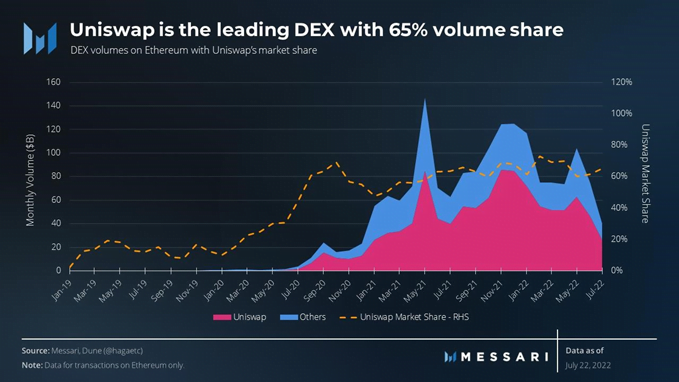

- Mặc dù LP chú trọng đến lợi nhuận, nhưng tỷ lệ phí trên mỗi giao dịch chỉ là một yếu tố để tính toán doanh thu. Thứ còn lại là khối lượng, và Uniswap rõ ràng là công ty dẫn đầu với khối lượng chiếm hơn 65% thị phần trong tháng Bảy.

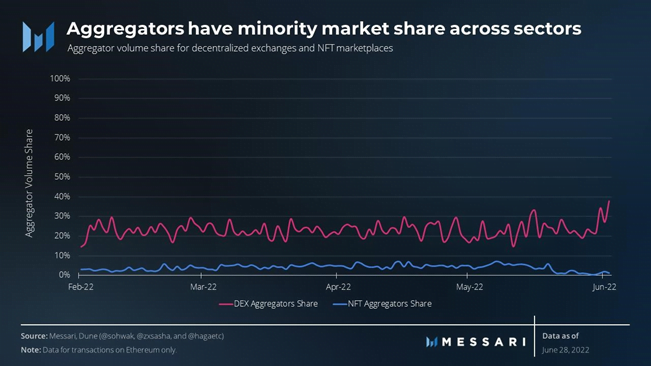

- Nhà giao dịch là chìa khóa cho khối lượng, họ gắn bó bền vững hơn LP. Điều này được suy ra từ số lượng người dùng giao dịch trên các aggregator so với Uniswap. Nếu người dùng bị ảnh hưởng bởi mức giá thấp hơn, hầu như họ chỉ giao dịch trên các aggregator đưa ra mức giá tốt nhất. Aggregator vẫn chiếm thị phần thấp trong các phân ngành.

- Cuối cùng, đề xuất rất thận trọng. Nó đưa ra tỷ lệ phần trăm phí thấp nhất chỉ trên hai pool. Đây là một cách cẩn thận để kiểm tra và đánh giá xem liệu đề xuất có tác động đáng kể đến dòng tiền từ LP hay không.

Đề xuất thu phí đã có từ lâu. Bản thảo đã được soạn cẩn thận vì tầm quan trọng cũng như vị thế của Uniswap là ứng dụng DeFi lớn nhất. Đây là một bước tiến cẩn trọng.

Dustin Teander

Vậy tại sao lại thu phí? Lý do chính là khoản phí kiếm được sẽ giúp Uniswap tạo và tài trợ cho các cải tiến giao thức. Việc thu phí bằng các token không phải UNI cho phép giao thức tài trợ các sáng kiến mà không gây thêm áp lực bán đối với UNI.

Mặc dù điều này thực sự lý tưởng, nhưng nó không giúp sản phẩm phát triển mà chỉ thay đổi tài sản được thanh toán. Một sự thay đổi đơn giản không thể chứng minh được sức ảnh hưởng mà một khoản phí mang lại.

Là một công ty mới thành lập khoảng 3 năm, trọng tâm chính phải là phát triển sản phẩm và thâu tóm thị phần, chứ không phải khai thác giá trị hoặc tối ưu hóa giá token. Việc thu phí chỉ nên được thực hiện sau khi đạt vị thế vững chắc trên thị trường. Nhưng một ngành công nghiệp còn non trẻ và đang phát triển như crypto thì không tồn tại một vị thế cố định.

Từ chu kỳ này sang chu kỳ khác, chỉ có các sàn giao dịch tập trung hàng đầu mới duy trì được mức doanh thu ổn định. Hãy thu hẹp phạm vi và xem xét các công ty internet giai đoạn đầu – các công ty dẫn đầu thị trường như AOL, Yahoo, MSN và những công ty tương tự đã mất thị phần nhanh như thế nào.

Khoảng thời gian vài năm đầu của các công ty dựa trên hợp đồng thông minh không phải là giai đoạn để gặt hái lợi nhuận. Phát triển và thu hút người dùng phải là mối quan tâm duy nhất đối với các UNI holder. Bất kỳ quyết định nào về phí chỉ gây thêm sự sao nhãng. Phí làm giảm vị thế cạnh tranh của Uniswap đối với các nhà cung cấp thanh khoản đồng thời không mang lại lợi ích cho các khoản đầu tư.

Uniswap Labs và ban quản trị Uniswap nên tập trung vào những thách thức lớn ngăn cản sự phát triển của giao thức. Hiện tại là khả năng tiếp cận và giáo dục người dùng. Crypto và các giao thức cần được nhiều người dùng tiếp cận và hiểu hơn để toàn bộ thị trường có thể tiếp tục tăng trưởng. Việc tính phí được cho là thiển cận và không giải quyết được những thách thức chính mà Uniswap phải đối mặt.

Nên nhớ rằng, tư duy thiển cận có thể giành được lợi thế trong thời gian ngắn. Nhưng ai muốn một chiến thắng sớm nở tối tàn? Hãy hướng đến tầm nhìn dài hạn và có thể ta sẽ đạt được thứ gì đó đáng tự hào để khoe với mọi người.

Chase Devens

Quan điểm của tôi rất giống với Dustin – điều này thật thiển cận và làm sao nhãng những mục tiêu cấp bách hơn của Uniswap. Thay vì lặp lại luận điểm trên, tôi sẽ nói về việc kích hoạt phí sẽ thay đổi bối cảnh DEX trong tương lai như thế nào.

Uniswap là một thị trường hai chiều dựa trên phần mềm mã nguồn mở (open-source). LP (phía cung) cung cấp nguồn tài nguyên (thanh khoản) cho các nhà giao dịch (phía cầu). Khi tắt tính năng thu phí, Uniswap đóng vai trò là cơ sở hạ tầng chung cho hai bên với 100% giá trị còn lại thuộc về LP và nhà giao dịch. Bật chế độ thu phí có nghĩa là giao thức phải đánh thuế một hoặc cả hai bên. Trong đề xuất của Leighton, thuế sẽ được tính cho LP.

Tôi tin rằng điều này sẽ thay đổi mạnh mẽ lý thuyết trò chơi cho LP trong thời gian dài đồng thời thúc đẩy nhiều bản fork hơn. Khi chọn nơi cung cấp thanh khoản, LPs sẽ tìm cách tối đa hóa khối lượng đồng thời giảm thiểu thuế (để giảm chi phí kinh doanh).

Cho đến nay, mô hình không thuế đã cho phép Uniswap hoạt động như một Schelling Point để LP cung cấp thanh khoản mà không bị tính phí. Nhiều thanh khoản giúp giao dịch hiệu quả, từ đó thúc đẩy nhiều khối lượng hơn cho giao thức.

Tuy nhiên, việc tính phí đã cắt giảm cả hai yếu tố – thuế đánh vào LP có thể khiến họ chuyển sang các giao thức khác và làm giảm hiệu quả giao dịch trong Uniswap. Khi bật tính năng thu phí, nhà phát triển giả mạo sẽ thừa cơ fork Uniswap và tiếp tục kinh doanh mà không phải trả thuế. Mặc dù họ không thể fork thanh khoản của Uniswap, nhưng một đối thủ cạnh tranh không tính thuế có thể từ từ lấy đi thị phần khi lĩnh vực trưởng thành.

Rất nhiều bằng chứng cho thấy LPs của Uniswap khác xa với các tác nhân nắm quyền lực trong giới tài chính truyền thống – một nghiên cứu gần đây cho thấy một nửa số LP của Uniswap V3 bị mất tiền vì impermanent loss.

Điều này khiến tôi tin rằng dù cho có thử nghiệm bao nhiều lần cũng sẽ không đưa ra được dữ liệu đáng tin cậy về việc thu phí sẽ ảnh hưởng đến các quyết định của LP trong dài hạn. Thử nghiệm thu phí ở giai đoạn đầu giống như một quyết định vội vàng. Nếu là tôi, tôi sẽ đợi đến thời điểm chín muồi và lường trước được các rủi ro khi ra quyết định.

Bài viết được Đỗ Nguyễn Hồng Mai biên tập từ “The Chronicles of Uniswap: the Token, the Switch, and the Wardrobe” của tác giả Kunal Goel – Dustin Teander – Chase Devens; với mục đích cung cấp thông tin và phi lợi nhuận. Chúng tôi không khuyến nghị đầu tư và không chịu trách nhiệm cho các quyết định đầu tư liên quan đến nội dung bài dịch.

—————————————————

👉 Theo dõi FXCE Ventures

Group Chat | Research Hub | FXCE Spotlight | Tổng hợp airdrop | FXCE Pool Coin