Chỉ với 1 USD, ngày này qua ngày khác, stablecoin (“stables”) không nhắm đến nhóm người dùng quan trọng về mặt vật chất. Quan điểm rằng collective sum của tất cả các stables này cũng không phải là yếu tố cần thiết, đây là nền tảng đối với toàn bộ hệ sinh thái mà người dùng vận hành.

Đối với mỗi người dùng, stables chỉ là một cách để giao dịch bằng đồng USD quen thuộc.

USD trở thành đơn vị cơ sở để đo lường tất cả hoạt động của người dùng. Khi một token được mua, nó thường được mua bằng USD hoặc stables. Trong lúc nắm giữ token, giá của nó sẽ dựa trên USD. Lợi tức, người dùng, được tính theo đơn vị USD. Và, token sau đó được bán thành các stables vì USD vẫn là đơn vị chính của tài khoản.

Đứng từ góc nhìn của tất cả người dùng DeFi, họ lại có một cái nhìn khác về stables – một cái nhìn biến chúng trở nên nổi bật và có tầm quan trọng to lớn.

Khi tất cả những người hoạt động theo mệnh giá USD, thì tổng cung của các stables đóng vai trò hạn chế tăng trưởng đối với giá trị thị trường của hệ sinh thái crypto. Hãy xem xét nó có ý nghĩa như thế nào đối với sự phát triển của hệ sinh thái; có nghĩa là vốn hóa thị trường của hệ sinh thái token tăng lên (chẳng hạn như ETH) và do đó, TVL trong DeFi cũng tăng lên.

Vì TVL phần lớn được tạo thành từ ETH, các token ứng dụng Ethereum và stables, việc mở rộng TVL có nghĩa là giá của các token hiện có sẽ tăng lên và/hoặc các token mới đang được phát hành.

Khi giá tăng trên diện rộng, AMM pools yêu cầu ngày càng nhiều stables để cân bằng đường cong giá (trong token-stable pool, khi giá token tăng lên, nó được mua và bị loại bỏ khỏi pool và được thay thế bằng việc mua stables). Trừ khi nguồn cung stablecoin mở rộng theo tỷ lệ, các stable có dòng chảy tự do sẽ trở nên khan hiếm hơn.

Sự khan hiếm stable, cộng với nhu cầu sử dụng đòn bẩy cao trong uptrend dẫn đến lãi suất vay cao. Tại thời điểm đó, với nguồn cung stablecoin bị hạn chế so với giá trị thị trường của hệ thống (TVL) và chi phí vốn cao, vấn đề tài trợ cho việc tăng giá tiếp tục trở nên quá đắt.

Khi điều này bắt đầu xảy ra, quá trình sẽ trở thành phần thưởng rủi ro cho việc cung cấp tính thanh khoản của stablecoin cho các vị thế an toàn hơn, chẳng hạn như thị trường tiền tệ và stable AMM pools, vượt trội hơn so với việc mua, nắm giữ và LP-ing của các token có giá thị trường. Nếu không có stable giá thấp để cân bằng AMM pools, nhu cầu mua sẽ cạn kiệt và việc chốt lời sẽ xảy ra sau đó.

Tất nhiên, điều này thường dẫn đến sự điều chỉnh giá mạnh mẽ, vì cả tính thanh khoản tương đối của stablecoin đều thấp và nhiều holder đang ở các vị thế có lợi nhuận cao.

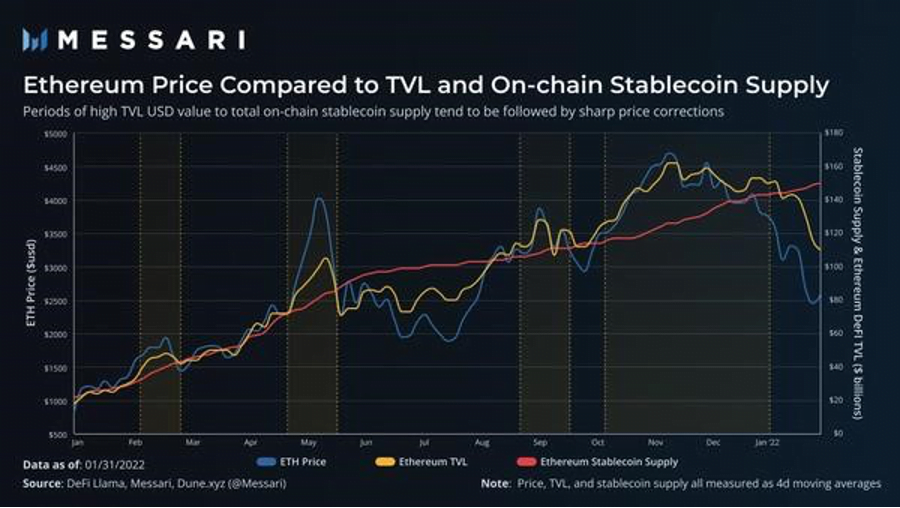

Để minh họa mối quan hệ này diễn ra ở mức độ cao, hãy xem giá Ethereum và TVL so với nguồn cung cấp stablecoin on-chain.

Trong các giai đoạn được đánh dấu, Ethereum TVL (đường màu vàng) mở rộng hơn nhiều so với nguồn cung stablecoin on-chain (đường màu đỏ); tại thời điểm đó, quá trình unwinding xảy ra khi giá trị được điều chỉnh theo rủi ro của các stable và tiện ích của chúng trở nên lớn hơn giá trị hoán đổi thành các tài sản có giá trị thị trường.

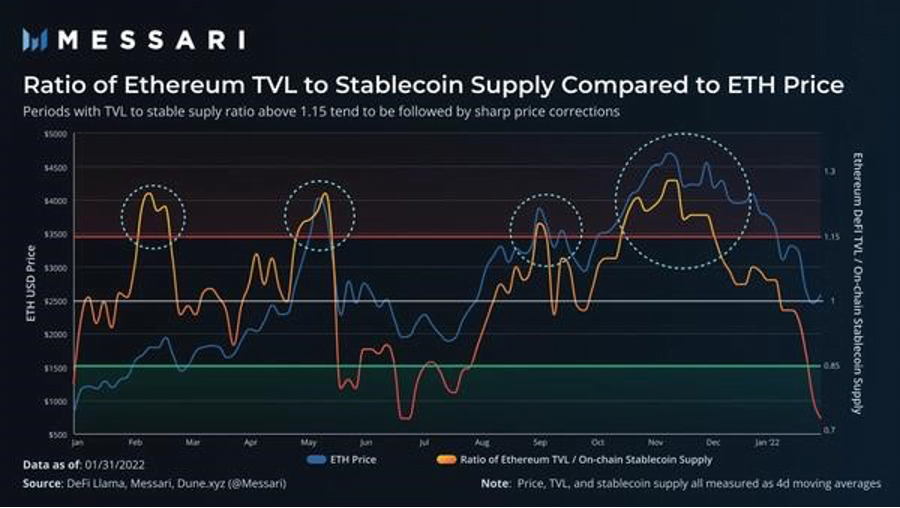

Khi TVL và nguồn cung stablecoin được trình bày dưới dạng tỷ lệ, nó trở nên vô cùng rõ ràng về cách thức quá trình này tương quan với các sự kiện điều chỉnh giá.

Tỷ lệ 1.15-1.25 trên của Ethereum TVL so với nguồn cung stablecoin cho thấy hệ thống hiện tại đã quá tải và sắp xảy ra sự cố unwinding.

Khoảng thời gian gần đây nhất trong quý 4 có sự khác biệt đáng kể, trong đó Ethereum TVL đối với nguồn cung stable on-chain vẫn duy trì trên ngưỡng 1.15 lâu hơn so với trước đây. Trong các giai đoạn trước đó, các fiat stable như USDC và USDT có phần áp đảo về nguồn cung. Các loại stable này được hỗ trợ off-chain trong các tài khoản ngân hàng tương ứng và như vậy, chỉ ảnh hưởng đến TVL thông qua tiền gửi organic.

Ngược lại, các stable có vị thế nợ có thế chấp (CDP) và các stable theo thuật toán (algo) được hỗ trợ bởi các khoản tiền gửi on-chain, và do đó, tài sản thế chấp của họ thêm TVL vào phép đo khi nguồn cung stablecoin mở rộng tương ứng.

Trong suốt quý 4, cả CDP và algo stables đều mở rộng nguồn cung đáng kể để chiếm tỷ trọng ngày càng cao trong tổng cung stable. Đặc biệt là các CDPs, thế chấp quá mức, đã bổ sung thêm 11 tỷ USD TVL, cho phép TVL được xác định trước đó với tỷ lệ nguồn cung stable đạt mức cao mới và duy trì trên ngưỡng trước đó trong thời gian dài hơn.

Với tầm quan trọng của stables, bài viết này tập trung vào việc tìm hiểu và nắm được thị trường stablecoin đang thay đổi và những thay đổi cơ bản ảnh hưởng như thế nào đến cấu trúc thị trường on-chain. Đầu tiên chúng ta sẽ xác định các đặc tính cơ bản của các loại stablecoin khác nhau. Sau đó, sẽ kiểm tra chi tiết cách thức và vị thế các stable này được sử dụng trên DeFi và các hệ sinh thái hợp đồng thông minh.

Các loại stablecoin

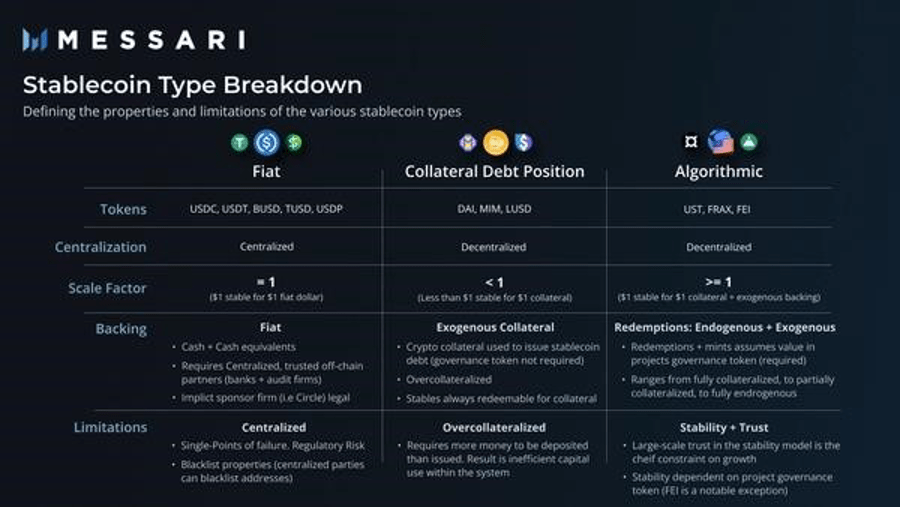

Không phải tất cả các stable đều được tạo ra như nhau, đặc biệt vì chúng liên quan đến TVL và hệ thống đòn bẩy on-chain. Các loại stablecoin khác nhau có các cơ chế hỗ trợ khác nhau ảnh hưởng đến các thị trường on-chain theo một quy mô nhất định. Mỗi loại cũng có những hạn chế riêng ảnh hưởng đến khả năng mở rộng quy mô.

Fiat Stables

Là stables lớn nhất và phát triển sung mãn nhất, các fiat stablecoins như USDT và USDC trong lịch sử đã thống trị tổng cung stablecoin và sẽ tiếp tục như vậy.

Các Fiat stables chỉ đơn giản là các stablecoin được mint on-chain với sự hỗ trợ tương ứng của tiền tệ fiat (USD), các khoản tương đương hoặc các tài sản dựa trên thị trường khác trong tài khoản ngân hàng truyền thống. Khi một USD được gửi vào tài khoản ngân hàng, stablecoin tương ứng của nó có thể được mint on-chain và ngược lại.

Để cung cấp sự tin cậy và tính minh bạch, các cuộc kiểm tra được thực hiện thường xuyên bởi các công ty kiểm toán bên thứ ba có uy tín để xác nhận sự hỗ trợ tương đương của mỗi stablecoin được mint.

Do sự phụ thuộc vào các bên off-chain, các bên tập trung, các fiat-backed stablecoin liên tục mang các rủi ro về quy định và có thể khiến toàn bộ hệ thống ngưng hoạt động. Tuy nhiên, các thuộc tính trong blacklist cho phép các công ty tập trung đóng băng chức năng chuyển giao on-chain nhằm ngăn chặn việc sử dụng bất hợp pháp, tuy nhiên, dẫn đến việc mở rộng rủi ro pháp lý.

Với tài sản thế chấp off-chain, các fiat stables chỉ ảnh hưởng đến TVL thông qua sử dụng organic trong DeFi (tài sản thế chấp bằng tiền mặt không được tính bằng chỉ số TVL). Do đó, mối quan hệ giữa tổng thể TVL và nguồn cung fiat stable tương đối đơn giản vì không cần TVL mở rộng thì nguồn cung stables mới tăng cao.

Các stables vị thế nợ thế chấp (CDPs)

Được tiên phong bởi MakerDAO, các CDP stables như DAI là loại stablecoin lớn thứ hai. Là các stables hoàn toàn on-chain, quy trình từ đầu đến cuối của việc thế chấp và minting các stable được xử lý bởi các hợp đồng thông minh.

Tài sản thế chấp crypto được ký gửi vào hợp đồng thông minh và đổi lại, người dùng có thể thanh toán một khoản nợ nhất định so với tài sản thế chấp dưới dạng các stablecoin mới được mint (đây là cách nguồn cung cấp stable tăng trưởng).

Tài sản thế chấp có thể là bất kỳ tài sản crypto nào và thường là ETH, BTC hoặc một loại tài sản stable khác như USDC. Do biến động giá của tài sản thế chấp không ổn định, các protocol yêu cầu tài sản thế chấp hơn 1 USD để phát hành 1 USD nợ stablecoin. Việc thế chấp quá mức này giúp đảm bảo có đủ giá trị USD của tài sản nhằm xử lý việc mua lại trong trường hợp tài sản thế chấp giảm giá.

Tuy nhiên, hạn chế chính của CDPs nằm ở sự cần thiết của việc thế chấp quá hạn. Từ quan điểm hiệu quả, việc phải rút ra nhiều giá trị hơn (tài sản thế chấp) so với giá trị được gửi lại vào hệ thống (như nợ stablecoin) nghĩa là, trong một hệ thống hạn chế về vốn, sẽ có ít vốn hơn để sử dụng cho các phương tiện sản xuất khác.

Từ góc nhìn TVL, cơ chế minting của CDP làm tăng số đo TVL theo tỷ lệ lớn hơn so với nguồn cung stable được tạo ra. Nhìn lại mối quan hệ giữa TVL với tổng số stablecoin, điều này có nghĩa là một tỷ lệ nhất định của TVL hiện đang hỗ trợ nguồn cung stable và hạn chế tham gia vào cơ chế thanh khoản và đòn bẩy hơn so với nguồn cung stablecoin được fiat chi phối hoàn toàn.

Stables thuật toán (Algo)

Cho đến nay, Algo stable có các cơ chế phức tạp và phạm vi rộng nhất. Algos đặt mục tiêu đạt được khả năng mở rộng cao của các fiat stables nhưng với một protocol phi tập trung hoàn toàn on-chain.

So với các CDP, Algos không dựa vào việc thế chấp quá mức hoặc nghĩa vụ nợ của người dùng mà dựa vào việc mua lại tỷ lệ 1:1. Việc có giá trị quy đổi 1:1 mở đầu cho cơ chế lý thuyết trò chơi, trong đó nếu giá trị của stable trượt khỏi neo thị trường thì vẫn luôn có thị trường đổi giá trị 1 USD.

Điểm mấu chốt của algo stables chính là thứ tạo nên điểm khác biệt. Hai protocol phổ biến nhất, Terra’s UST và Frax, cả hai đều dựa trên các phương pháp mua lại nội sinh, có nghĩa là token quản trị của chính dự án được sử dụng trong quá trình này.

Việc phụ thuộc vào giá trị thị trường của token quản trị, trái ngược với giá thị trường của tài sản bên ngoài như ETH hoặc BTC, đòi hỏi niềm tin tương hỗ với cả algo stable và token quản trị.

Tính phản xạ và hay biến đổi là kẻ thù tự nhiên của mô hình này. Niềm tin dần suy giảm vào stables dẫn đến việc tương tự với token quản trị, sau đó chuyển sang vòng xoáy thiếu niềm tin vào giá trị mua lại của stable (lưu ý rằng quá trình này cũng hoạt động theo chiều ngược lại).

Tuy nhiên, một phần dựa vào các token ngoại sinh (các token không liên quan đến protocol như BTC) trong việc thế chấp và mua lại có thể giúp giảm thiểu vấn đề này.

Frax được thế chấp một phần bằng các tài sản như USDC, được mua lại tương ứng cùng với token quản trị. Terra gần đây đã bán LUNA trị giá 1 tỷ USD đổi lấy BTC để đa dạng hóa dự trữ của UST thành các tài sản ngoại sinh, phi tập trung. Trong khi những đặc tính này củng cố niềm tin vào các cơ chế ổn định, thì việc thiếu sự tin tưởng rộng rãi vẫn tiếp tục là yếu tố kìm hãm sự mở rộng của các stable này.

Vì mỗi giao thức algo stablecoin có mức độ thế chấp và hỗ trợ nội sinh khác nhau, nên có thể khó diễn giải một cách rộng rãi các tác động lên TVL. Ví dụ, Terra là algo lớn nhất và về cơ bản không ảnh hưởng đến TVL vì LUNA được mint và burn trong quá trình mua lại, không bị khóa làm tài sản thế chấp.

Mặt khác, FRAX được thế chấp một phần, với khoảng 85% nguồn cung được hỗ trợ bởi tài sản thế chấp TVLcontributing (tỷ lệ này là thả nổi). FEI là algo stable lớn thứ ba, nhưng ít giống với FRAX và UST nhất ở chỗ toàn bộ nguồn cung được hỗ trợ hoàn toàn bởi giá trị được kiểm soát bởi protocol (PCV).

Nguồn cung Stablecoin

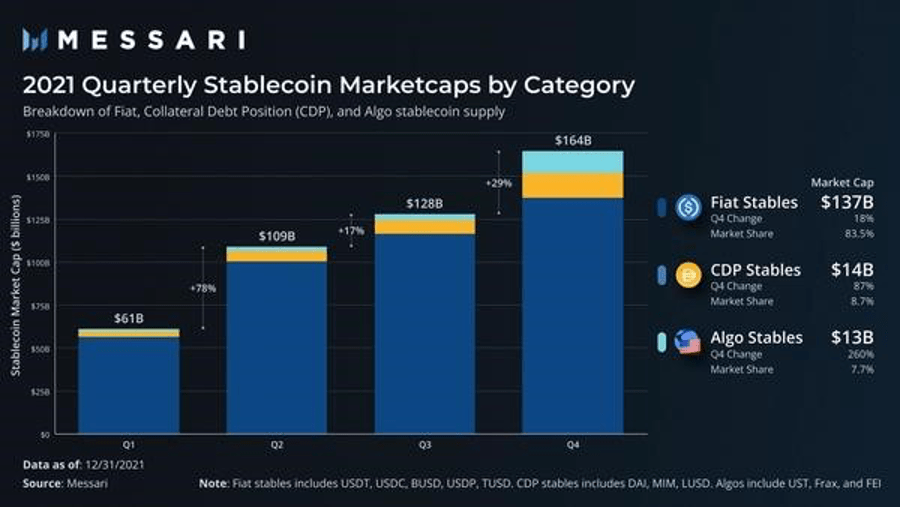

Các fiat stables trong lịch sử là những stablecoin lớn nhất và được sử dụng nhiều nhất.

Hiện tại, chúng chiếm hơn 83% toàn bộ nguồn cung stablecoin ở mức 137 tỷ USD và đã tăng 16% và 18% trong hai quý vừa qua. Tuy nhiên, gần đây chúng đã dần mất thị phần vào tay các loại algo stablecoin đang phát triển nhanh hơn và CDP. Ngoài ra, một số fiat stables hàng đầu như BUSD hầu như chỉ được sử dụng trên các sàn giao dịch tập trung, điều này dẫn đến tác động on-chain tương đối thấp mặc dù vốn hóa thị trường cao.

CDPs vẫn ở mức khoảng 5% trong tổng nguồn cung stable cho đến quý 4 khi tốc độ tăng trưởng giảm dần theo chiều ngược lại với sự gia tăng của MIM. Trong quý 4, nguồn cung CDP đã tăng 87%, cao hơn gấp đôi so với tốc độ tăng trưởng trước đó của quý. Giờ đây, CDP chiếm 9% tổng nguồn cung stable và có vai trò ngày càng tăng trong các hoạt động on-chain và trong hệ sinh thái đã chọn ưu tiên sử dụng một số CDPs nhất định.

Mặc dù CDPs đã tăng trưởng nhanh chóng trong quý trước, nhưng tốc độ tăng trưởng của chúng không là gì so với mức tăng của algo stables.

Với nguồn cung tăng 260% so với quý trước, algos hiện chiếm gần 8% trong tổng nguồn cung – vượt xa mức thị phần 2,8% của quý trước. Algos là nhóm có stable phát triển nhanh nhất trong hai quý qua. Phần lớn việc mở rộng nguồn cung là do sự tăng trưởng của Terra và sự mở rộng của UST sang các hệ sinh thái khác trong quý 4.

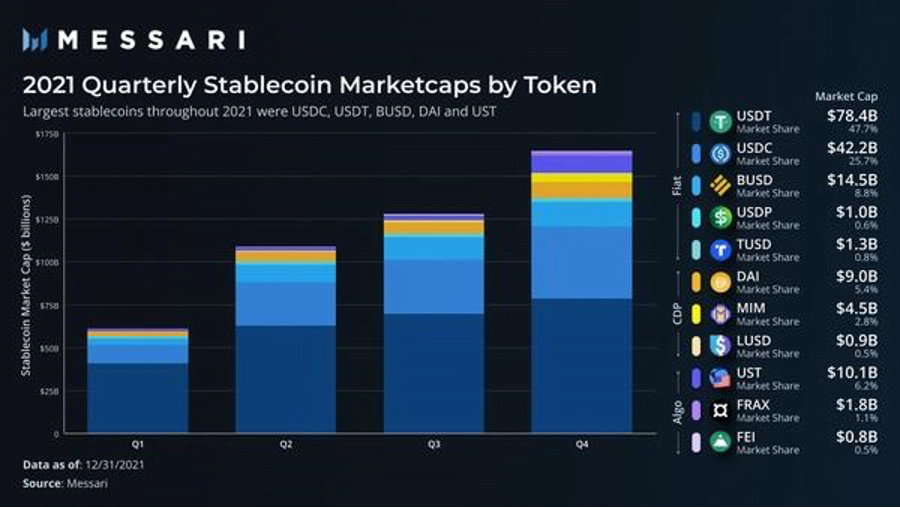

Để biết stables nào đang đóng góp vào nguồn cung của từng danh mục, đây là bảng phân tích nguồn cung theo các token hàng đầu trong mỗi nhóm.

Như đã đề cập, UST đại diện cho phần lớn tổng cung algo stable với gần 80% nguồn cung tổng thể. Fiats và CDPs được phân bổ đồng đều hơn, theo tỷ lệ 2:1 của tài sản hàng đầu so với tài sản lớn thứ hai trong danh mục. DAI lớn gấp gần hai lần MIM và tương tự USDT lớn gấp đôi USDC.

DAI tăng trưởng mạnh 44% so với quý 4; tuy nhiên, chính tốc độ tăng trưởng 415% của MIM đã góp phần đưa cả nền tảng vượt qua vùng 5% thị phần trong lịch sử.

Suy giảm nguồn cung, có hai loại chỉ số chính quan trọng đối với stables: số liệu on-chain và số liệu DeFi cụ thể. Các chỉ số on-chain mang tính khái quát hơn và cung cấp thông tin chi tiết về các chuyển động vĩ mô của vốn và người dùng.

Mặt khác, các chỉ số DeFi chi tiết và cần thiết hơn để hiểu được cỗ máy kinh tế on-chain – đặc biệt liên quan đến cách đòn bẩy tích lũy bên trong và cách các thuộc tính stablecoin khác nhau liên quan đến việc tích lũy và tháo gỡ đòn bẩy.

Hãy bắt đầu bằng cách xem xét các chỉ số on-chain trước khi đi sâu vào cấu tạo của các stable trong DeFi.

Các chỉ số on-chain

Các chỉ số on-chain quan trọng bao gồm nguồn cung, tổng khối lượng giao dịch và số lượng địa chỉ duy nhất giao dịch bằng stablecoin mỗi ngày.

Khối lượng giao dịch chia cho nguồn cung sẽ cho ra tốc độ, đây là một thước đo quan trọng để so sánh nhu cầu tương đối đối với các stable nói chung cũng như các loại stablecoin khác nhau. Các chỉ số on-chain vẽ nên một cái nhìn tổng quát về cách giá trị di chuyển trong hệ sinh thái và mức độ sử dụng.

Các chỉ số Ethereum on-chain hiện tại

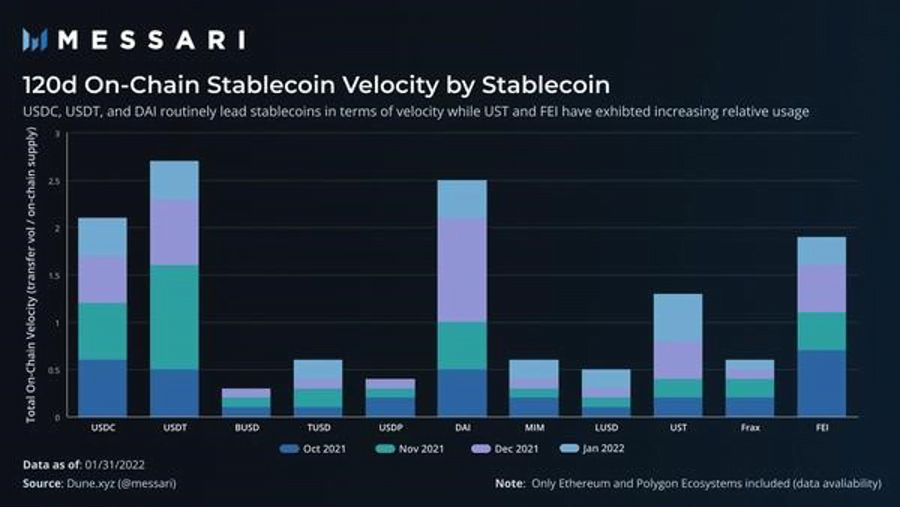

Với các số liệu thống kê nguồn cung của các fiat stables, câu hỏi đặt ra là: Mỗi stable sẽ được sử dụng một cách hiệu quả như thế nào? Khi nhìn vào tốc độ của mỗi stablecoin, ta sẽ có cảm giác về việc sử dụng có liên quan đến nguồn cung dư.

USDC và USDT đã có tốc độ lưu thông cao nhất trong 4 tháng qua, điều này cho thấy số lượng lớn nguồn cung thực sự đang được sử dụng ở mức cao.

DAI cho thấy sức mạnh tương đối mạnh mẽ mặc dù có gần một phần tư nguồn cung là USDC và một số mức sử dụng on-chain cao nhất, đây là một chủ đề lặp đi lặp lại. Tuy nhiên, MIM cho thấy mức sử dụng tương đối yếu trong khi có đóng góp đáng kể vào con số tăng trưởng cung CDP tổng thể, cho thấy nguồn cung có khả năng được sử dụng theo những cách tương đối thấp như LP thụ động hoặc yield farming.

Mặc dù có nguồn gốc từ Terra, UST có tốc độ lưu thông gần đây cao nhất trong số các algo stable trên Ethereum. Với khoảng 10% trên Ethereum, nguồn cung đã được triển khai theo những cách tương đối tích cực và tiếp tục tăng trong việc sử dụng.

FEI có tốc độ tổng thể cao nhất trong giai đoạn này, nhưng đây dường như là một sản phẩm của cấu trúc protocol, không phải là lượng người dùng organic do số lượng người dùng và mức sử dụng DeFi vẫn tương đối thấp, thể hiện rõ ràng trong số lượng địa chỉ hoạt động hàng ngày duy nhất.

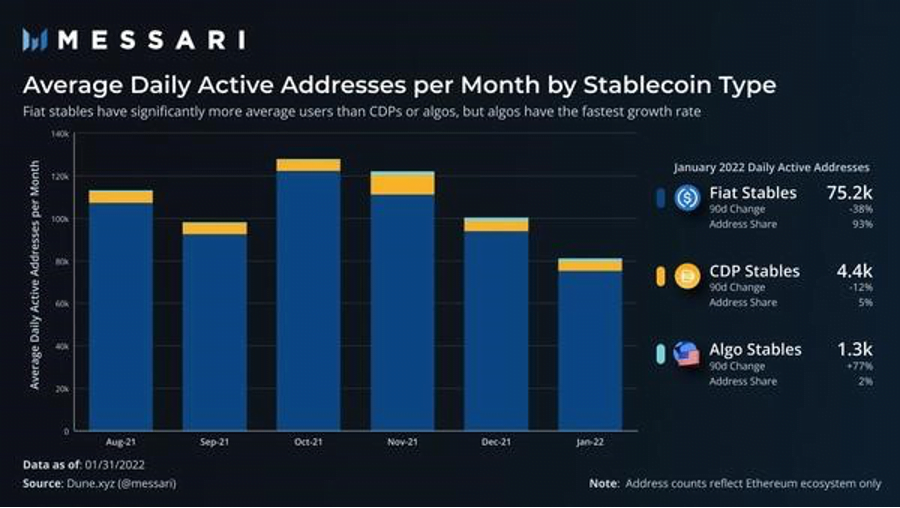

Các Fiat stables như một danh mục có số lượng địa chỉ hoạt động hàng ngày (DAA) gần như lớn hơn nhiều so với các danh mục khác, chiếm 93% thị phần địa chỉ. USDC và USDT góp phần lớn vào con số này, với trung bình 30k và 45k DAA mỗi tháng.

DAI gần như trung bình ở tất cả các số liệu CDP DAA với hơn 4k DAA. Gộp lại, cả ba stables này (USDC, USDT và DAI) chiếm gần 97% thị phần địa chỉ.

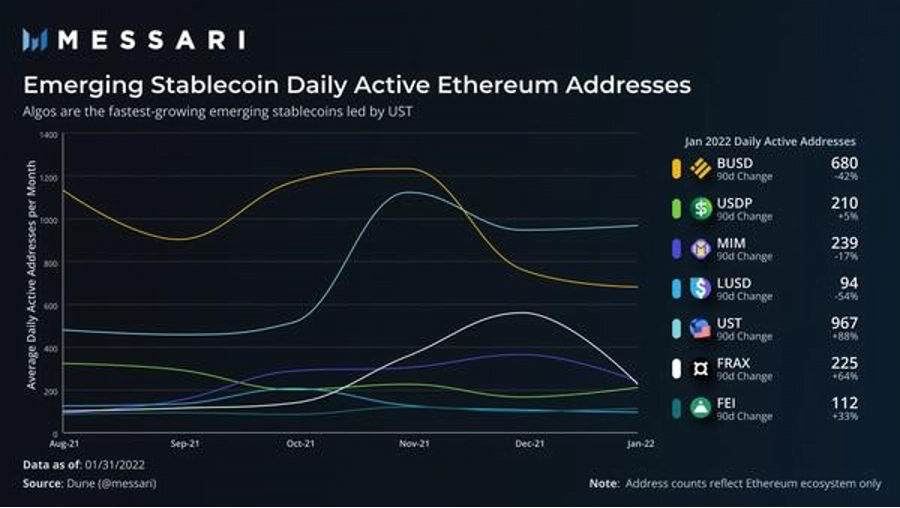

Để biết điều này đang thay đổi như thế nào, hãy cùng xem số liệu DAA của các stablecoin mới nổi.

Phù hợp với kỳ vọng từ tốc độ lưu thông, UST là stable được sử dụng nhiều nhất và phát triển nhanh nhất ngoài ba stable hàng đầu. FRAX là stable phát triển nhanh thứ hai trong danh mục này, tiếp theo đó là FEI. Về cơ bản, các algos đã chi phối mức tăng trưởng người dùng cận biên thấp hơn các nền tảng dẫn đầu thị trường.

Việc tổng hợp các chỉ số on-chain với nhau trên một hệ sinh thái cung cấp góc nhìn tổng thể về các nguyên tắc cơ bản của dòng thanh khoản, đặc biệt là đối với các hệ sinh thái mới nổi.

Polygon Case Study

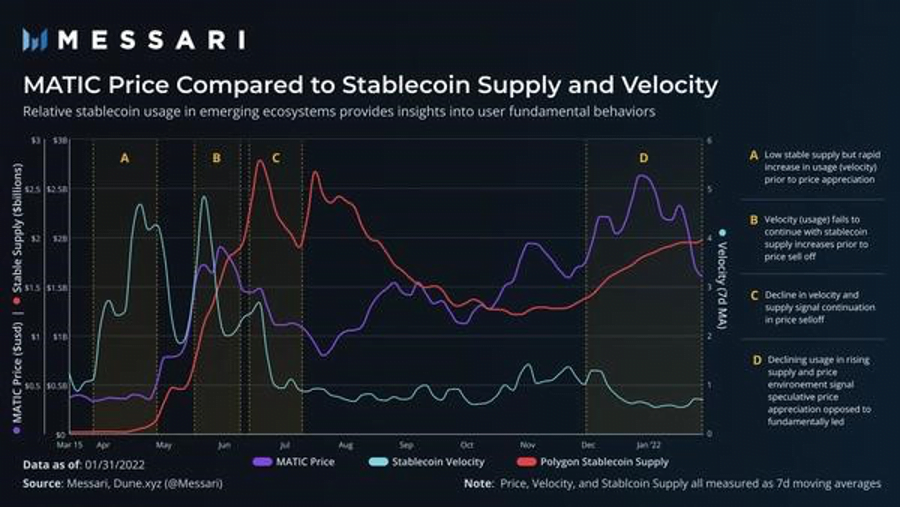

Để minh họa tầm quan trọng của các số liệu on-chain, hãy xem xét tốc độ lưu thông tổng thể của Polygon stablecoin trong 10 tháng qua. Trong giai đoạn này, Polygon đã chuyển đổi từ một hệ sinh thái ít được sử dụng vào đầu năm 2021 (tất cả các nền tảng hợp đồng thông minh thay thế ETH đều hiếm khi được sử dụng tại thời điểm đó) sang một hệ sinh thái mạnh mẽ hơn vào tháng 5 với chương trình ưu đãi.

Tất nhiên, giá của native token cũng theo đó đạt mức ATH, sau đó là sự tăng giá chung trong quý 3 và quý 4 trước khi điều chỉnh trong năm 2022.

Tốc độ lưu thông đột biến trong khoảng thời gian được đánh dấu đầu tiên (A) khi nhu cầu về stablecoin tăng trong khi nguồn cung vẫn không đổi. Các mục đích sử dụng bổ sung cho stables, chẳng hạn như các ứng dụng mới mà người dùng muốn nhưng nguồn cung ổn định hiện tại không khả năng đáp ứng có thể là động lực gia tăng.

Để đáp ứng được nhu cầu, các stable mới phải được đưa vào hệ thống (tăng TVL và các biện pháp khác được sử dụng để ước tính giá trị hệ sinh thái). Giá cả, nguồn cung và tốc độ lưu thông đều tăng cho thấy sự chấp nhận mạnh mẽ của nguồn cung mới được ra mắt.

Tuy nhiên, trong giai đoạn (B), trước khi giá giảm, tốc độ lưu thông giảm mạnh trong khi nguồn cung lại tăng. Việc sử dụng stables tương đối giảm cho thấy nhu cầu đã được đáp ứng khi khối lượng giao dịch không còn tăng cùng với nguồn bổ sung. Khi giá cả, nguồn cung stable và tốc độ lưu thông đều giảm trong khoảng thời gian (C), rõ ràng là các trường hợp sử dụng cơ bản đã hết và có khả năng sẽ tiếp tục giảm giá.

Nhìn vào khoảng thời gian được đánh dấu gần đây nhất (D), vận tốc có xu hướng giảm khi nguồn cung tăng lên; trong khi đó, giá tiếp tục tăng. Tương tự như giai đoạn (B), việc không sử dụng nguồn cung stables mới được ra mắt này cho thấy sự tăng giá được tách ra khỏi mức tăng trưởng cơ bản trong cùng kỳ.

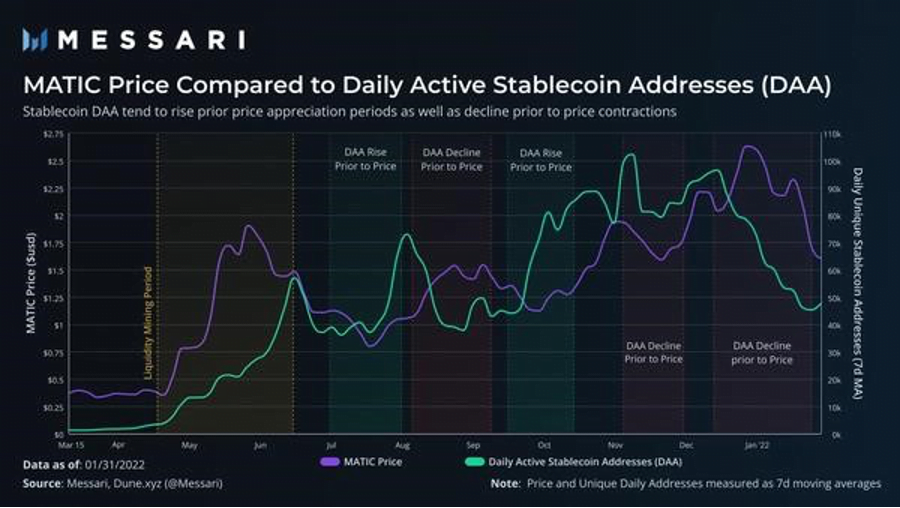

Tương tự, và có lẽ đơn giản hơn tốc độ lưu thông, số lượng địa chỉ stablecoin duy nhất đang hoạt động hàng ngày (Daily Active Addresses – DAA) có thể tiết lộ các mối quan hệ tương tự với các nguyên tắc cơ bản của hệ sinh thái.

Khi hệ sinh thái Polygon đạt đến một mức độ trưởng thành nhất định sau chương trình khuyến khích vào tháng 5, những thay đổi về DAA bắt đầu cho thấy mối tương quan hàng đầu với biến động giá.

Trong các khoảng thời gian được đánh dấu màu xanh lá cây, DAA đã tăng tương đối đáng kể, với giá cũng tăng theo ngay sau đó. Về cơ bản, sự gia tăng người dùng cho thấy lãi suất và các use cases mới. Các lợi ích phụ của việc gia tăng người dùng bao gồm nâng cao nhận thức chung trên phương tiện truyền thông xã hội đối với hệ sinh thái.

Khi crypto vẫn gắn bó chặt chẽ với phương tiện truyền thông xã hội, tác động này có những kết quả không thể lường trước được.

Các khoảng thời gian được đánh dấu bằng màu đỏ cho thấy mối quan hệ tương tự với màu xanh lục nhưng ngược lại. Khi giá tiếp tục tăng, DAA giảm xuống trước khi giá đạt đỉnh, cho thấy sự quan tâm của người dùng giảm xuống trong việc tham gia vào hệ sinh thái, điều này đương nhiên dẫn đến việc giảm giá.

Chỉ số DeFi

Các chỉ số on-chain cung cấp một cái nhìn tổng thể về việc sử dụng trên toàn bộ mạng lưới trong khi các chỉ số DeFi cung cấp cái nhìn chính xác về cơ chế cụ thể về cách các stables và tính thanh khoản nói chung được sử dụng.

DEXs và các debt protocol là cốt lõi của DeFi, chiếm gần như tất cả TVL và lợi suất thực. Từ góc độ đo lường, tính thanh khoản, khối lượng và số lượng giao dịch của DEX là trọng tâm của nhu cầu trong hệ thống. Đây là nơi mà use case phổ biến của DeFi diễn ra – đầu cơ không cần cấp phép. Khoản nợ chưa trả là chỉ số quan trọng nhất về đòn bẩy trong hệ thống.

Tuy nhiên, khoản nợ chưa trả lớn chỉ là một hàm của khả năng thanh khoản có sẵn để vay, được đo lường như tính thanh khoản của nợ (về mặt ngữ nghĩa, đây có thể là tài sản thế chấp hoặc ký quỹ, tùy thuộc vào cấu trúc protocol).

Đặc biệt đối với các stablecoin, đây là những số liệu quan trọng để hiểu giá trị thực của mỗi stable và sau đó là toàn bộ hệ sinh thái. Các stable thành công có thanh khoản DEX sâu cũng như khối lượng giao dịch lành mạnh từ một số lượng lớn người dùng. Mệnh giá nợ cũng rất quan trọng đối với các stable vì càng nhiều khoản nợ bị chi phối bằng tiền tệ, thì giá trị nội tại càng nhiều.

Việc phải trả nợ và sử dụng đồng tiền nợ làm cho các chỉ số nợ có giá trị hơn các chỉ số DEX vì nợ tạo ra nhu cầu cho thanh khoản DEX. Tuy nhiên, mối quan hệ này khả năng cao là không đi theo hướng còn lại.

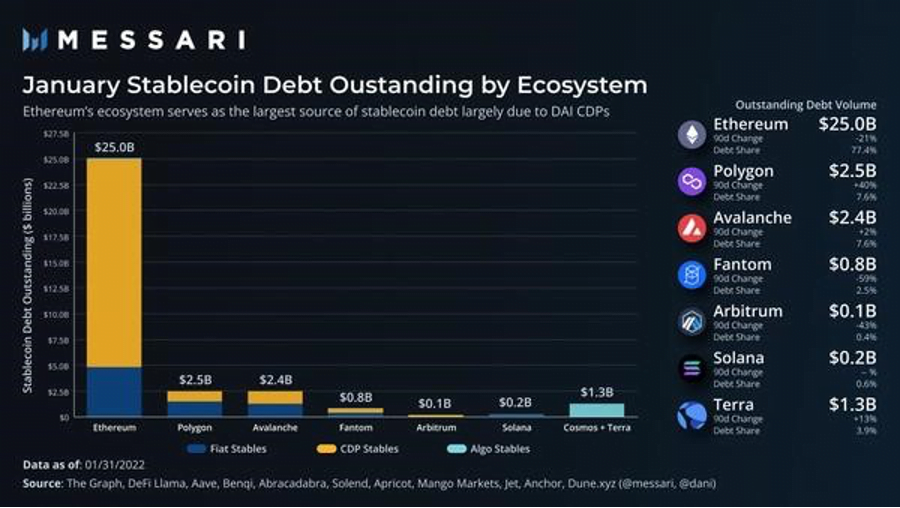

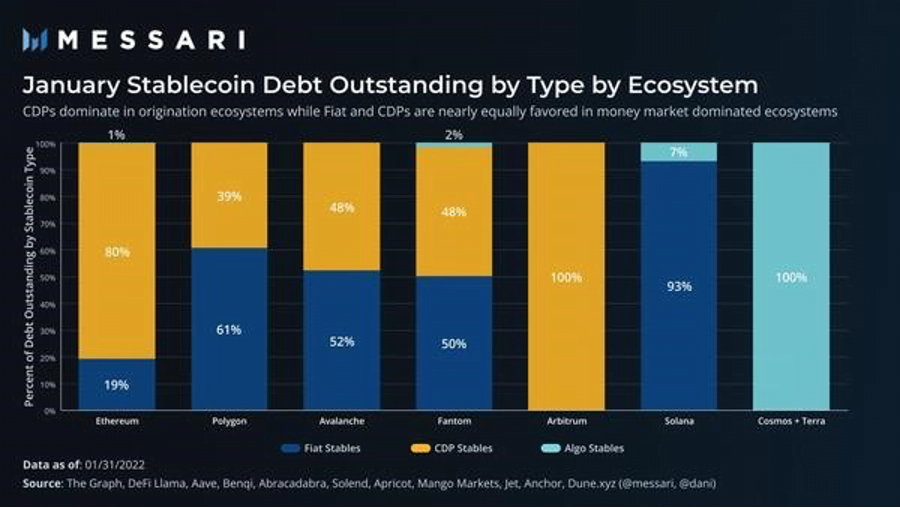

Vì tính thanh khoản của DeFi đang chảy nhanh hơn và các hệ sinh thái được kết nối với nhau nhiều hơn, chúng ta cần phải xem xét tất cả các hệ sinh thái chính. Điều này bao gồm Ethereum, Avalanche, Fantom, Polygon, Terra, Solana, Arbitrum và Cosmos.

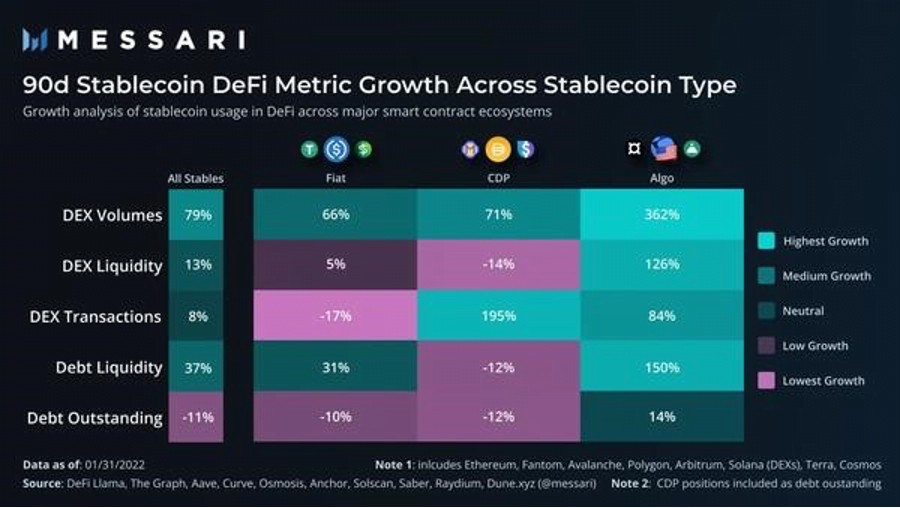

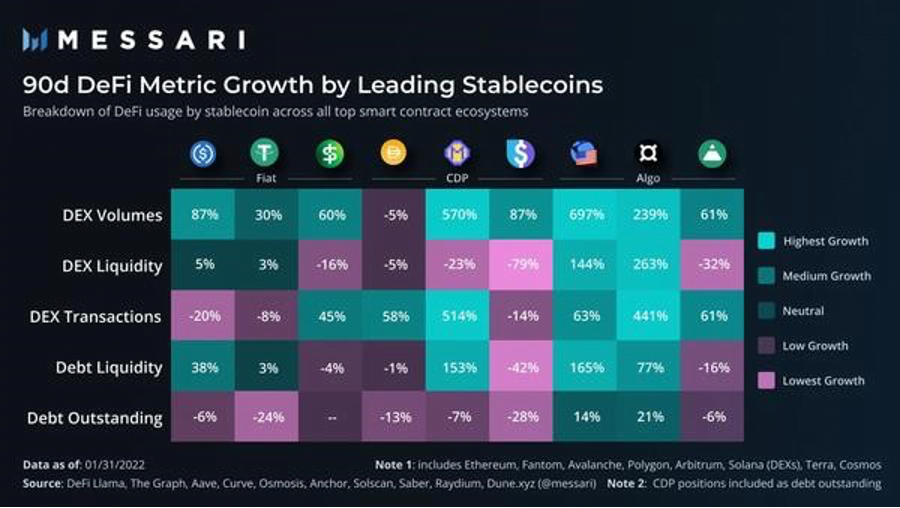

Algos một lần nữa đại diện cho loại stablecoin phát triển nhanh nhất trên cơ sở phần trăm. Nhiều chỉ số DeFi được đo lường hàng tháng từ tháng 10 năm 2021 đến tháng 1 năm 2022 đã tăng trưởng ba con số.

Thanh khoản trong các DEX và debt protocol đã tăng hơn gấp đôi, trong khi khối lượng DEX đã tăng hơn 362%, vượt xa mức tăng trưởng khối lượng DEX của stablecoin tổng thể là 79%. Phần lớn sự gia tăng là do quan hệ đối tác UST và mở rộng thị trường cũng như việc FRAX tiếp tục adoption.

Các fiat stable, với phần lớn nguồn cung, thường phản ánh hồ sơ tăng trưởng chung của tất cả các stablecoin. Nguyên nhân chủ yếu là do điều kiện thị trường biến động và suy giảm, khối lượng DEX và thanh khoản nợ đã tăng lên trong thời gian qua trong khi thanh khoản và khoản nợ DEX chưa trả tăng nhẹ và có một số suy thoái.

Các CDP thể hiện hồ sơ tăng trưởng kỳ lạ, với các giao dịch tăng đáng kể nhưng lại thụt lùi về tính thanh khoản và sự hiện diện của debt protocol. Bởi vì nó có sự kết hợp nhiều hơn giữa các stables lâu đời (DAI) với các stables mới nổi (MIM và LUSD), nên hồ sơ tăng trưởng của danh mục tổng thể trông có vẻ được mix-matched. Việc chia nhỏ từng danh mục theo token dễ dàng thấy được vị trí của nguồn tăng trưởng.

MIM đã đóng góp đáng kể vào sự tăng trưởng của khối lượng DEX và giao dịch danh mục CDP khi bị cáo buộc tiết lộ một kẻ lừa đảo có ràng buộc chặt chẽ với dự án Abracadabra. Vì vậy đã gây ra một cuộc trốn thoát quy mô lớn khỏi MIM và do đó khối lượng giao dịch cũng tăng cao. DAI, stable lớn nhất trong danh mục, phần lớn không thay đổi trong suốt giai đoạn và là stable chính duy nhất không có khối lượng DEX tăng lên.

UST đã có khối lượng DEX tăng đáng kể do mối quan hệ với MIM và còn thiết lập các thị trường mới trên Osmosis và trong Terra trên Astroport. FRAX tiếp tục cho thấy sự tăng trưởng mạnh mẽ và ổn định sau khi tăng gấp ba lần khối lượng Curve trong tháng trước và ghi nhận tháng giao dịch cao nhất vào tháng 1.

Trong số các fiat stable, USDC là stable được ưa chuộng trong DeFi, được phản ánh qua các số liệu về tiện ích và tăng trưởng. Nó được ưa chuộng trong các giao thức nợ, dùng làm tài sản thế chấp phổ biến cũng như nợ.

Bây giờ, chúng ta hãy đi sâu vào từng số liệu cụ thể và phân tích sự tăng trưởng hàng quý cũng như tầm nhìn về sự cố thanh khoản của stablecoin cross-chain.

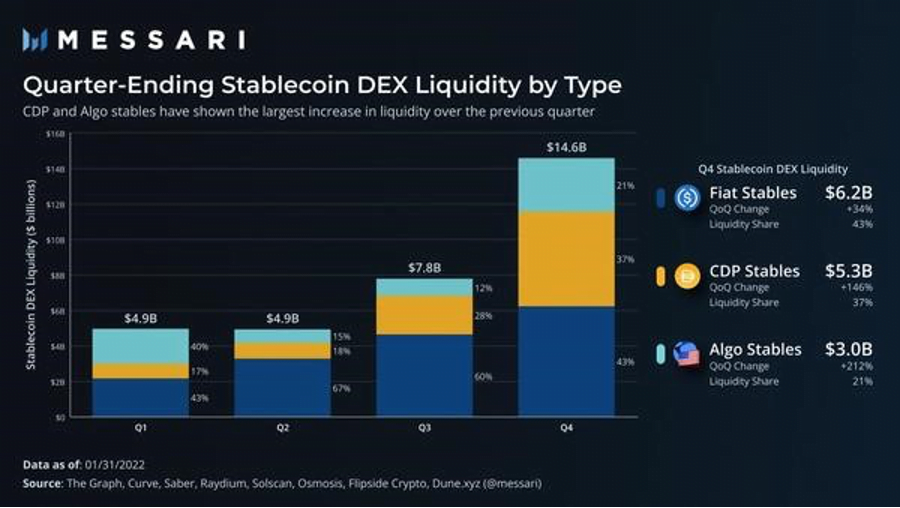

Thanh khoản DEX

Bối cảnh thanh khoản DEX đã thay đổi đáng kể trong quý 4 so với hai quý trước đó. Nhìn chung, thanh khoản trên sàn DEXs tăng gần gấp đôi khi tỷ trọng thanh khoản thay đổi. Các fiat stable hiện có dưới 50% thị phần thanh khoản dưới dạng CDPs và algos đã mở rộng đáng kể phần lớn là nhờ thanh khoản Curve được khuyến khích từ MIM bên CDP và FRAX bên algo.

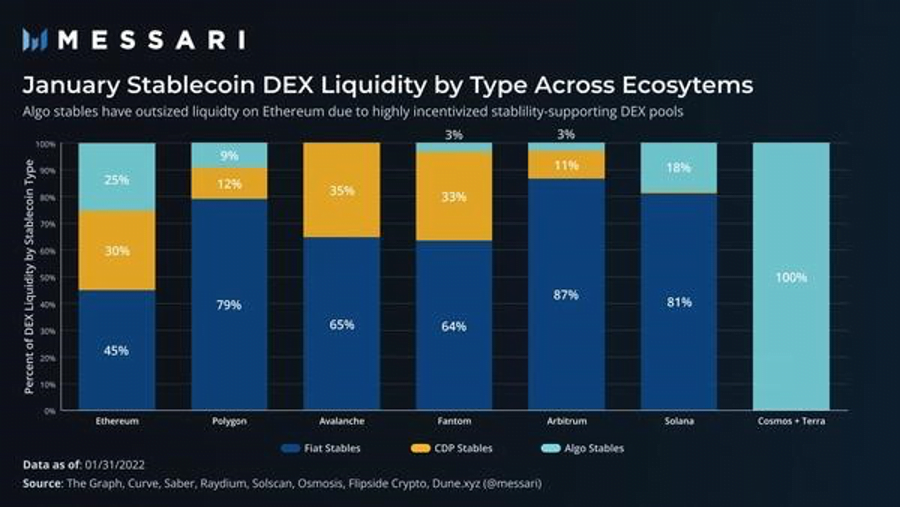

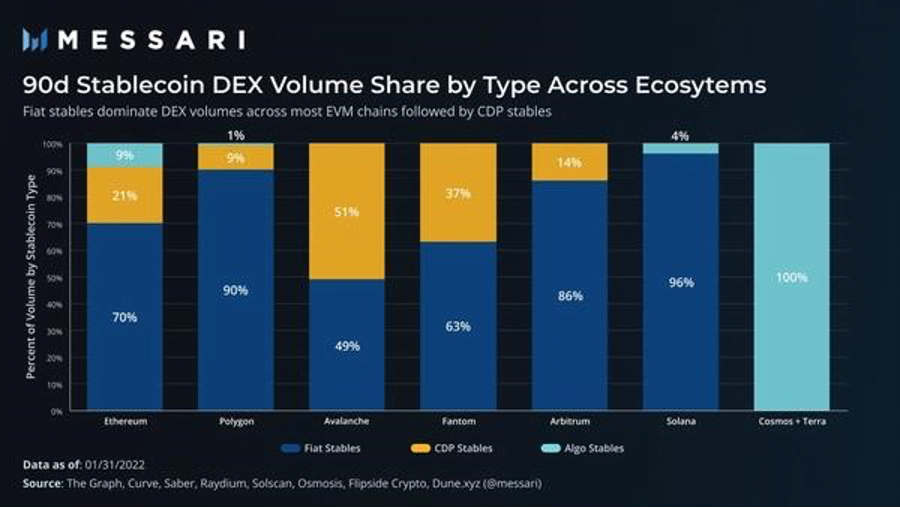

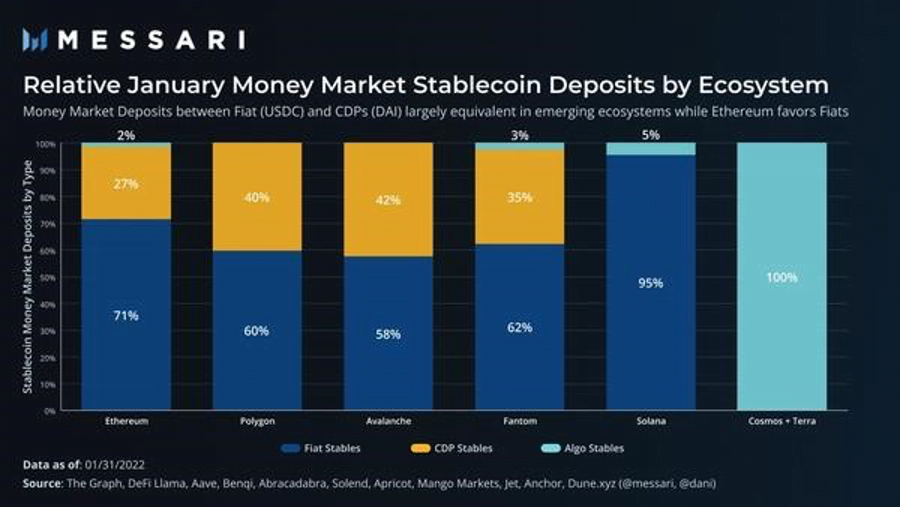

Với các ưu đãi lớn về algo và CDP trên ví dụ Curve của Ethereum, bức tranh thanh khoản hơi bị bóp méo so với thực tế của các hệ sinh thái khác, nơi fiat stables vẫn còn gần 2/3 hoặc nhiều hơn tính thanh khoản (ngoài Cosmos và Terra, nơi UST độc quyền trên thị trường stablecoin). Sự thống trị của fiat xảy ra nhiều hơn trong các hệ sinh thái không có CDP mạnh hoặc algo stable, chẳng hạn như Polygon, Arbitrum và Solana.

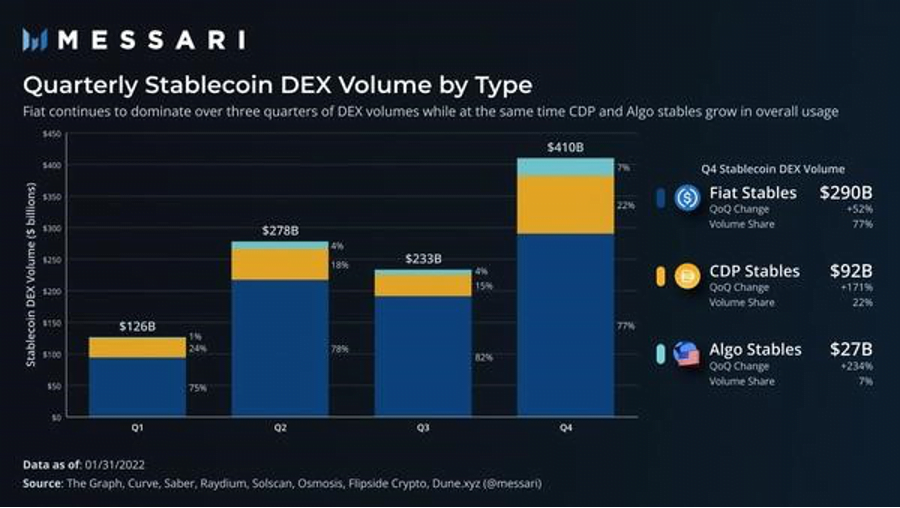

Khối lượng DEX

Khối lượng DEX tăng đáng kể trong quý 4 khi BTC đạt hai mức cao nhất mọi thời đại (ATHs) trong quý, thúc đẩy khối lượng giao dịch cao. Fiats một lần nữa thúc đẩy phần lớn hoạt động giao dịch nhưng ở mức độ thấp hơn khi thị phần khối lượng giảm xuống mức thấp nhất kể từ quý 1. Điều này chủ yếu là do sự gia tăng mạnh của CDPs và algos, với mức tăng trưởng ba con số theo quý (QoQ), lần lượt là 171% và 234%.

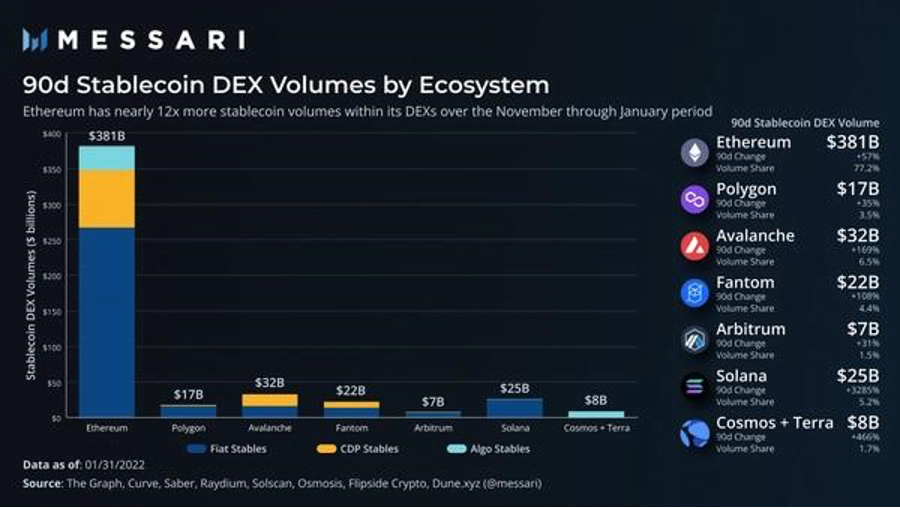

Nhìn qua các hệ sinh thái, Ethereum dự kiến đang thống trị khối lượng stablecoin vì các hệ sinh thái mới nổi vẫn còn là một thứ bậc lớn tụt ở phía sau.

Tất nhiên, đây chỉ là một snapshot ở thời điểm hiện tại. Các hệ sinh thái mới nổi đang phát triển với tốc độ đáng kể. Avalanche, chuỗi khối lượng stablecoin DEX lớn thứ hai, đã tăng hơn 169% trong 90 ngày qua. Tương tự, Fantom, Solana và Terra cũng đang phát triển trên ba chữ số.

Algos đạt thị phần khối lượng cao nhất từ trước đến nay nhờ sự độc quyền của mình trong chuỗi Terra và Cosmos cũng như sự phát triển liên tục trong hệ sinh thái Solana và Ethereum. Trong tương lai, với sự phát triển dự kiến của hệ sinh thái Terra và Cosmos, UST có cơ hội cao thống trị thị trường rộng lớn này với việc sử dụng và các đặc tính cơ bản vốn đã khó nắm bắt.

Trên cơ sở QoQ, CDPs đang trở nên phổ biến hơn không chỉ trên Ethereum mà còn trên các hệ sinh thái mới nổi. Phần lớn là do MIM và nhóm tập trung vào quan hệ đối tác của nó, các CDPs đã chiếm được lượng thị phần đáng kể trong một số hệ sinh thái mới nổi lớn nhất như Avalanche và Fantom.

Fiats vẫn đang chiếm ưu thế trên cơ sở tỷ lệ phần trăm, đặc biệt là trên những chuỗi đã được ghi nhận là thiếu các tùy chọn thanh khoản, CDP gốc và algo. Tuy nhiên, hãy lưu ý sự khác biệt khá lớn giữa tỷ trọng thanh khoản (45%) trên Ethereum so với thị phần khối lượng (70%) cho các fiat stables.

Tương tự, trên Avalanche, CDPs có tác động tương tự khi 35% thanh khoản là CDPs, nhưng chỉ hơn một nửa khối lượng là từ chúng. Điều này phản ánh doanh thu hoặc khối lượng được phân bổ cho tính thanh khoản được cung cấp là bao nhiêu và là một số liệu quan trọng để đánh giá nhu cầu tương đối đối với mỗi stable.

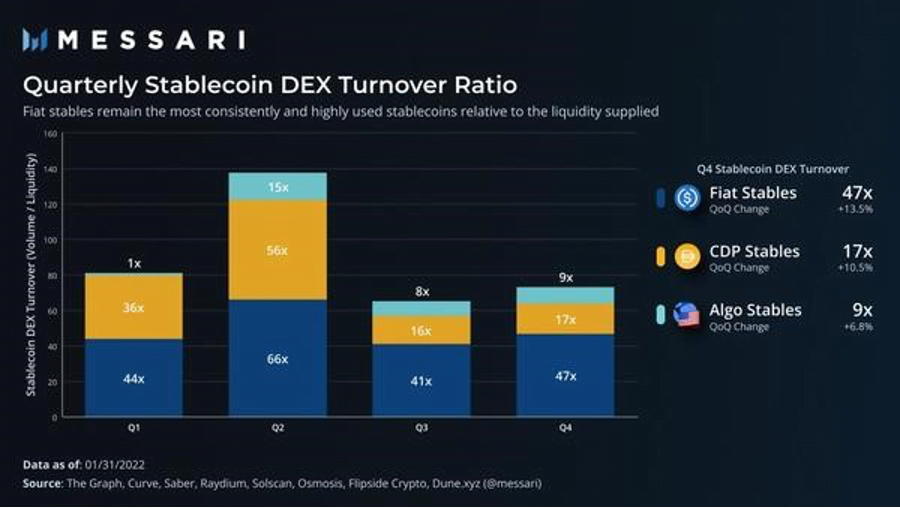

Doanh thu DEX

Sau khi chứng kiến khối lượng tăng gần gấp đôi so với quý trước, doanh thu có vẻ gần như không đổi vì tính thanh khoản được mở rộng gần như phù hợp với nhu cầu của stablecoin DEX, có nghĩa là doanh thu tổng thể vẫn gần như không đổi. Doanh thu là mức độ hiệu quả của vốn trong DEX và gần như nhất quán (không đổi) trong hai quý vừa qua.

Vì vậy, mặc dù nhận thấy sự tăng trưởng cao về tính thanh khoản đối với algo stables, nhưng chúng ta không nhận thấy sự gia tăng thích hợp về năng suất vốn vì danh mục này có năng suất gần một nửa so với CDPs và gần một phần tư năng suất như fiat stables. Điều này phần lớn liên quan đến nơi đặt các biện pháp khuyến khích dẫn đến sự gia tăng tính thanh khoản của algo stable.

Vì khuyến khích LPs dễ dàng hơn nhiều so với khuyến khích giao dịch thực tế với stable, kết quả là tính thanh khoản vượt trội so với khối lượng khi chi phí cơ hội (thu nhập phí của LP stables khác) được tạo ra hoặc vượt quá phần thưởng được cung cấp.

Việc khuyến khích quá mức của tính thanh khoản trên một stable pool là một chi phí ẩn của mô hình algo stable trong giai đoạn tăng trưởng. CDPs yêu cầu thế chấp quá mức trong khi algos có thể mở rộng quy mô một stablecoin trên 1 USD giá trị được trao đổi, rõ ràng là nhanh hơn và hiệu quả hơn CDPs.

Tuy nhiên, chi phí ẩn trong mô hình algo nằm ở chỗ các pool hoán đổi thanh khoản stable (Curve) phải được khuyến khích nhiều không chỉ vì lợi ích giao dịch thuần túy mà còn như một cơ chế ổn định tỷ giá và hấp thụ biến động. Lưu ý rằng điều này không hẳn là xấu mà là sự phụ thuộc vào đường dẫn cần thiết của việc khởi động một stablecoin lớn.

Các fiat stable nhìn chung có năng suất cao nhất, đặc biệt là trên Ethereum, nơi chúng tạo nên hầu hết các cặp giao dịch quan trọng ngoài các stable swap.

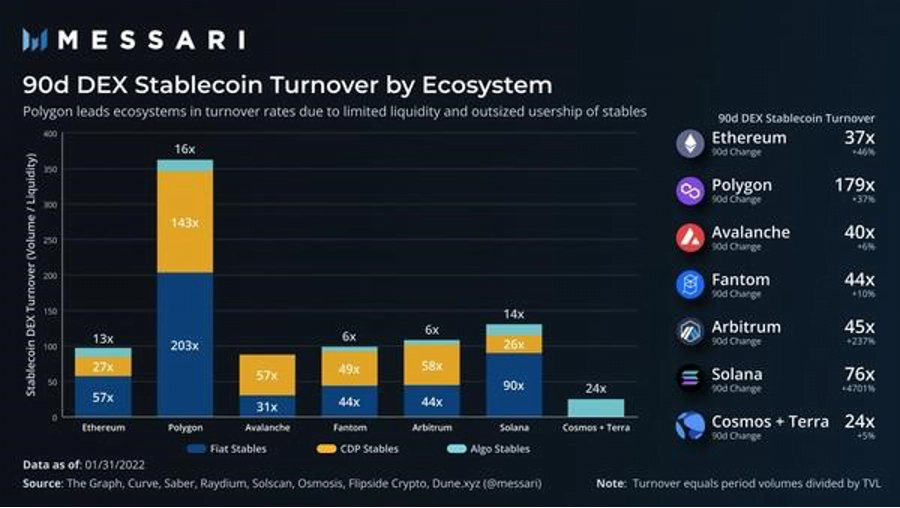

Điều thú vị là CDPs có mức sử dụng tương đối mạnh mẽ trên các hệ sinh thái EVM mới nổi, thậm chí còn nhiều hơn các fiat stable. Sự khác biệt so sánh này cho thấy mối quan hệ ngày càng tăng của các stable phi tập trung trong các hệ sinh thái non trẻ với các DEX pool ít được thiết lập hơn hoặc các tùy chọn native fiat stablecoin.

Khi phí LP cao hơn do vốn sản xuất nhiều hơn sẽ thu hút LPs, CDPs có một con đường khả thi để trở thành stables thống trị trong các hệ sinh thái thiếu tính thanh khoản của fiat stablecoin vốn đã được thiết lập trước đó.

Polygon cũ hơn một vài tháng (điều này có ý nghĩa quan trọng đối với vòng đời của các hệ sinh thái này) so với các hệ sinh thái EVM mới nổi khác và do đó, các fiat stable được thiết lập tương đối tốt hơn.

Tuy nhiên, điều đáng chú ý là tỷ lệ doanh thu lớn trên Polygon. Polygon có tính thanh khoản và khối lượng tương đối thấp hơn so với các hệ sinh thái chi phí thấp khác, nhưng có số lượng giao dịch stablecoin gần như gấp đôi so với Fantom và Avalanche.

Điều này dẫn đến năng suất vốn đáng kể vì có một số lượng lớn người dùng trên Polygon có nghĩa sức sử dụng nhiều mặc dù khối lượng thấp.

Tài sản nợ thế chấp và tiền gửi

Tùy thuộc vào cấu trúc protocol, tiền gửi có thể được sử dụng làm tài sản thế chấp hoặc không. Trong mọi trường hợp, các khoản tiền đã ký gửi luôn sẵn sàng dùng để vay, và làm tăng khả năng thanh khoản có thể vay được, đây là use case.

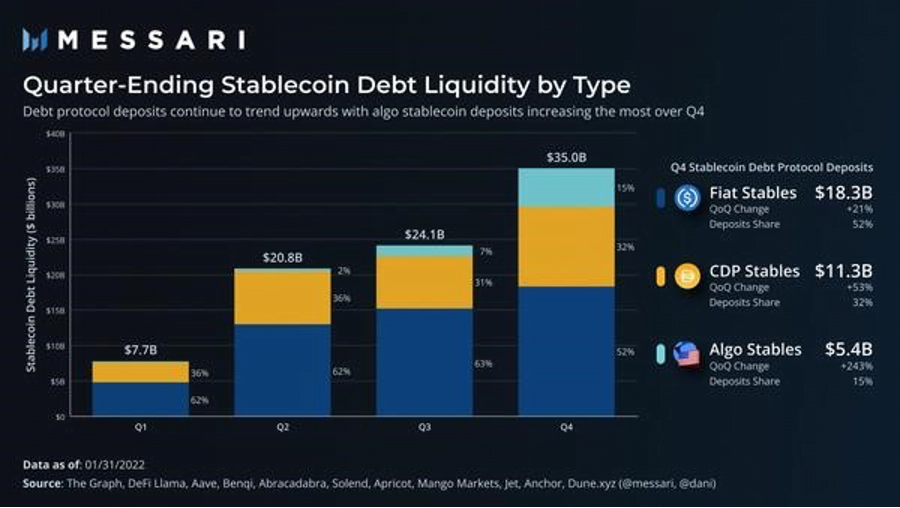

Fiats là tài sản phổ biến nhất được gửi trong các giao thức nợ, một phần vì chúng là tài sản được vay phổ biến nhất trên thị trường tiền tệ và vì chúng có thể dùng làm tài sản thế chấp cho một số CDPs như DAI và MIM. Use case bổ sung này so với các stable khác dẫn đến các fiat stable có tỷ trọng tiền gửi cao nhất, mặc dù tỷ trọng tiền gửi đang giảm dần, giảm từ 63% trong quý 2 và quý 3 xuống 52% trong quý 4.

CDP tăng trưởng huy động trên 53% theo quý; tuy nhiên, tỷ lệ tiền gửi này chỉ được duy trì trên tất cả các hệ sinh thái. Một số sự tăng trưởng được thúc đẩy bởi sản phẩm lợi nhuận DeFi của Coinbase, cho phép người dùng (bên ngoài Hoa Kỳ) kiếm được lợi tức thông qua Compound.

Ngoài ra, MakerDAO đã triển khai Direct Deposit DAI Module (D3M) – Module tiền gửi trực tiếp DAI – cho phép đưa DAI được mint vào Aave và có kế hoạch sớm triển khai Compound mà không cần quy trình thế chấp thông thường trên Maker (tài sản thế chấp Aave đóng vai trò là tài sản thế chấp DAI trong trường hợp này).

Nhờ UST, Algo stables đã tăng hơn gấp đôi tỷ lệ tiền gửi protocol nợ của họ trong quý 4 một lần nữa. Các algos khác như FRAX và FEI gần đây mới được chấp nhận trên các thị trường tiền tệ được cấp phép như Aave và Compound và vẫn chưa tạo được tính thanh khoản lớn trên các nền tảng này.

Sự gia tăng lớn của UST đối với các khoản tiền gửi giao thức nợ đến từ sự phổ biến của Terra’s Anchor và tỷ lệ tiền gửi APY 20% (để tham khảo, lãi suất tiền gửi trên thị trường tiền tệ hiện là khoảng 2% đối với stables có nhu cầu cao). Tỷ lệ tiền gửi cao được giữ ở mức cao một cách giả tạo như một phương tiện thúc đẩy việc sử dụng UST bổ sung.

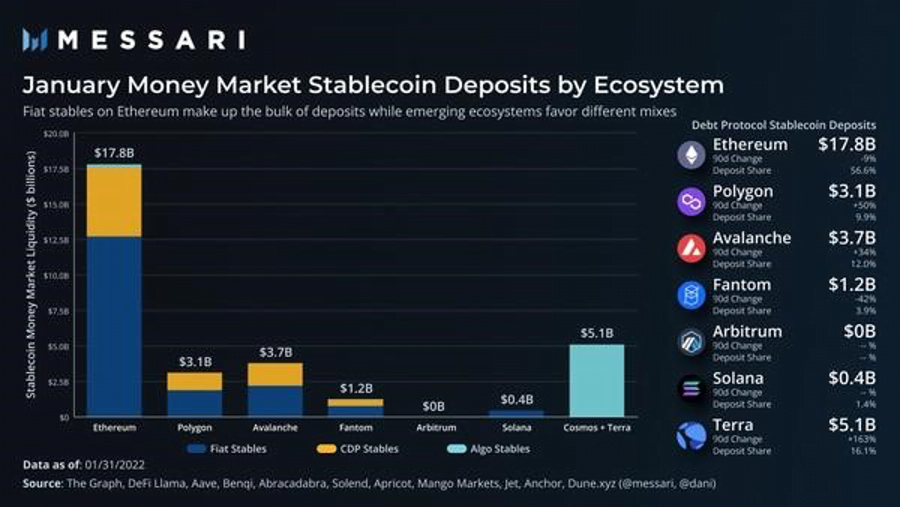

Ethereum có hai protocol nợ lớn nhất, Aave và Compound, thiết lập vững chắc như một hệ sinh thái hàng đầu cho nợ. Aave đã triển khai nhiều phiên bản cross-chain trên Avalanche và Polygon, dẫn đầu từng hệ sinh thái tương ứng. Các fiat stable (chủ yếu là USDC) được ưa chuộng khoảng 3:1 cho CDPs trên các thị trường Polygon và Ethereum của Aave, khi Avalanche có sự phân phối đồng đều hơn.

Cả việc triển khai Polygon và Avalanche tiếp tục phát triển với tốc độ tốt, với tổng số tiền gửi nợ của Polygon và Avalanche tăng 50% và 34% trong 90 ngày qua.

Terra’s Anchor là giao thức nợ lớn thứ ba và phát triển nhanh nhất (163% từ tháng 11 đến tháng 1) bằng tiền gửi, với hơn $5 tỷ UST. Nói thêm về điểm này, kể từ lần cutoff dữ liệu (ngày 31 tháng 1), 2,6 tỷ USD khác đã được gửi vào Anchor với tổng số tiền là 7,7 tỷ USD (ngày 27 tháng 2). Một lần nữa, điều này phần lớn là do lãi suất tiền gửi APY cố định 20%, cao hơn thị trường gần bằng hệ số 10.

Fiat và CDPs gần như được ưa chuộng như nhau, với một chút lợi thế hơn là các fiat stable. Trên Ethereum, fiats thậm chí còn được ưa chuộng hơn dưới dạng tiền gửi do thanh khoản DEX fiat cao hơn cũng như các trường hợp sử dụng rộng rãi hơn, điều này thúc đẩy nhu cầu vay tương đối.

Trên các chuỗi EVM mới nổi, điều này ít được quan tâm hơn vì người dùng chi phí thấp yêu cầu độ sâu thanh khoản DEX ít hơn, các use case vẫn tương đối hạn chế và CDPs (DAI) có xu hướng có lãi suất vay thấp hơn, thúc đẩy nhu cầu vay.

Tiền gửi trên thị trường tiền tệ thường tuân theo nhu cầu vay và do đó, phản ánh các loại stable mà người dùng đang tìm kiếm để xác định nợ.

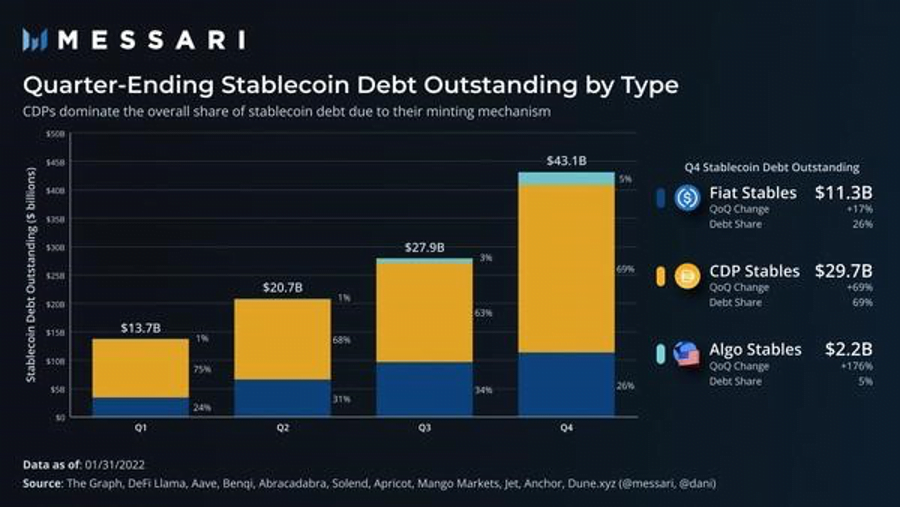

Khoản nợ chưa trả

Bản thân khoản nợ của CDP (ví dụ: Maker) được bao gồm trong các chỉ số nợ chưa trả này, vì, nợ là nợ. Như vậy, CDPs chiếm khoảng 2/3 số nợ trên tất cả các hệ sinh thái. Nợ CDP tăng trưởng 69% theo quý là động lực lớn nhất dẫn đến mức tăng nợ chung 54%, đây là mức tăng nợ theo quý lớn nhất trong cả năm.

Algos, trong khi tăng 176% theo quý, vẫn chỉ chiếm 5% tổng nợ, vốn gần như chỉ thuộc sở hữu của UST. Ethereum và các hệ sinh thái mới nổi vẫn chưa áp dụng algo stables rộng rãi trong thị trường tiền tệ, đây là một trở ngại đáng kể đối với sự tăng trưởng algo và ổn định của đồng tiền vì mệnh giá nợ thúc đẩy tiện ích đáng kể cho token.

FEI nắm giữ nhiều hơn sự tăng trưởng mệnh giá nợ của mình so với các Ethereum algos khác khi sáp nhập Rari Capital và sản phẩm Turbo nhằm mục đích cung cấp thanh khoản FEI cho các pools vay không cần cấp phép trên thị trường Fuse của Rari (một cơ chế tương tự như D3M của Maker và AMOs của Frax) .

Vì DAI của MakerDAO được đúc trên Ethereum và thị trường lớn nhất của Abracabra cũng là Ethereum, nợ CDP trên hệ sinh thái này thấp hơn nợ của các hệ sinh thái khác. Các hệ sinh thái mới nổi phản ánh nhiều hoạt động vay tiền thuần túy theo thị trường tiền tệ và do đó mức nợ thấp hơn một cách tự nhiên.

Tăng trưởng nợ của stablecoin (bên ngoài Polygon) ở mức nhẹ hoặc thoái trào, phần lớn là do sự suy giảm thị trường rộng hơn làm giảm nhu cầu đòn bẩy. Polygon đã duy trì mức tăng trưởng mạnh mẽ ở mức 40% trong khoảng thời gian 90 ngày từ tháng 11 đến tháng 1 mặc dù thị trường bán tháo.

Lưu ý rằng mức tăng trưởng 13% của Terra về nợ so với mức tăng trưởng 163% của tiền gửi trong cùng kỳ 90 ngày. UST trên Anchor có mức sử dụng stablecoin đi vay thấp nhất ở mức khoảng 25%, trong khi các stable trên các hệ sinh thái khác có mức sử dụng từ 50–80%, đây là bằng chứng thêm về tiền gửi dựa trên động cơ khuyến khích.

Stables vẫn là tài sản được vay nhiều nhất trong tất cả DeFi và thậm chí gần như có sự phân chia nhu cầu về CDP và fiat stable trên các thị trường tiền tệ. Việc phát hành CDP, vốn tự nhiên tạo ra nợ, thúc đẩy mức độ bổ sung của CDPs trong bối cảnh nợ chung.

Algos, bên ngoài Anchor, vẫn chưa thu hút được nhu cầu vay đáng kể, nhưng khi thị trường tiền tệ nới lỏng các thông số rủi ro và protocols mới được tạo ra, có thể có sự tăng trưởng đáng kể trong lĩnh vực này chỉ đơn giản là do nhu cầu tự nhiên khuyến khích các khoản vay trong các thị trường mới.

Kết luận

Stables là thành phần nền tảng không thể thiếu của tất cả DeFi. Phần lớn sự phát triển của hệ sinh thái tổng thể bị hạn chế bởi nguồn cung stables sẵn có. Trong lịch sử, các fiat stables đã thống trị tính thanh khoản của DeFi, nhưng hiện tại các CDPs và algos đang có tốc độ tăng trưởng nhanh hơn và thay đổi mối quan hệ thị trường tổng thể thành tính thanh khoản của stablecoin.

Các hệ sinh thái mới nổi đang ngày càng trở nên quan trọng đối với thị trường thanh khoản DeFi nói chung và nếu các CDPs tiếp tục thúc đẩy việc áp dụng nhanh hơn ở các thị trường này, thì ảnh hưởng của chúng đối với thị trường thanh khoản sẽ tăng lên một cách tự nhiên.

Algo stables, có lịch sử không ổn định, đang dần có tốc độ tăng trưởng tương đối lớn nhất trong lĩnh vực stablecoin, mặc dù được khuyến khích nhiều do tính chất sơ khai của các dự án. Algos có các hiệu ứng khác nhau trên DeFi TVL từ góc độ thế chấp tùy thuộc vào dự án.

Với suy nghĩ này, khi các algos ngày càng phát triển trong DeFi, thì cần đặc biệt chú ý đến từng algo stable protocol để hiểu nó liên quan như thế nào đến thị trường tổng thể.

Bài viết được Bùi Huỳnh Như Phương biên tập từ “Stablecoin Supply Overview” của Dustin Teander; với mục đích cung cấp thông tin và phi lợi nhuận. Chúng tôi không khuyến nghị đầu tư và không chịu trách nhiệm cho các quyết định đầu tư liên quan đến nội dung bài dịch.

—————————————————

👉 Theo dõi FXCE Ventures

Group Chat | Research Hub | FXCE Spotlight | Tổng hợp airdrop | FXCE Pool Coin